「4/26~5/2のFX投資戦略」のポイント

[ポイント]

・米ドル/円は先週も続落したが下落ペースは鈍かった。米金利が下げ渋ったことに加え、マーケットでは下落はあくまで一時的として、米ドル買い戦略に著変ないためだと考えられる。

・ただ経験的には、米金利はまだ低下続く可能性あり。米金利との関係からすると米ドル/円の下落リスクは今後も続く可能性があるが、足元で106円台の120日MA以上で推移しているなかでは、米ドル買い戦略に著変なく、米ドル/円の下落も限定的にとどまりそう。

「米ドル/円」下落はまだ続くのか、それとも…

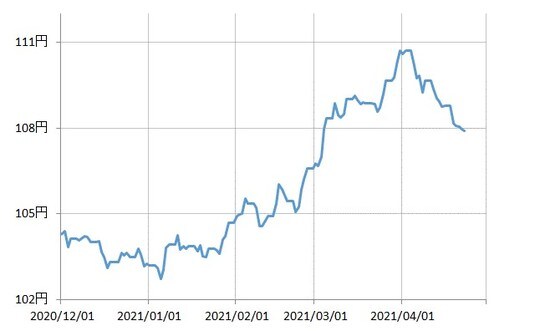

米ドル/円は先週も続落、108円割れとなりました(図表1参照)。ただ下落ペースは鈍い状況が続いています。4月に入ってからの米ドル/円下落はまだ続くのか、それともそろそろ終わるのか、考えてみたいと思います。

米ドル/円下落ペースが鈍い一因として考えられるのは、4月に入ってからの米ドル/円反落について、マーケットでは、これはあくまでそれまでの米ドル急騰の一時的な反動に過ぎないとされており、米ドル高予想に著変なかった、ということでしょう。

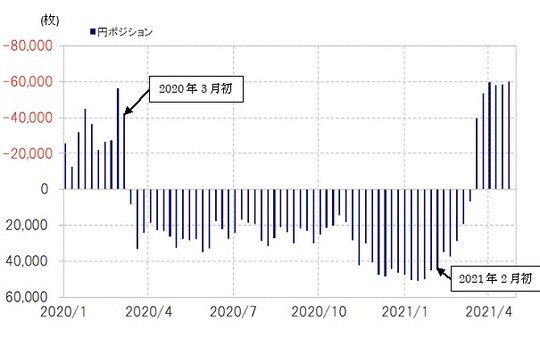

上記のように考える理由は、ヘッジファンドなどの取引を反映しているとされるCFTC統計の投機筋のポジションです。これを見ると、4月に入り、それまで拡大してきた米ドル買い・円売りが一巡したものの、その後も米ドル買い・円売りポジションの高水準が続いていることが分かります(図表2参照)。

図表1と2の違いは興味深いところがあります。繰り返しになりますが、4月に入り米ドル/円反落となったなかで、米ドル買い・円売り姿勢はあまり変わっていない可能性があったわけです。一体なぜなのでしょうか。米ドル買い・円売り姿勢が変化する条件を考察します。

「米ドル買い・円売り」姿勢が変化する条件とは?

過去の売買転換を確認してみましょう。図表2のように、CFTC統計の投機筋のポジションが、2020年以降で米ドル買いから米ドル売りへ、そして米ドル売りから米ドル買いへ転換したのは、それぞれ2020年3月初め、2021年2月初めでした。これを比較的うまく説明できそうなのは、米ドル/円の120日MA(移動平均線)との関係です。

具体的には、CFTC統計の投機筋のポジションが、米ドル売りに転換した2020年3月初は、米ドル/円が120日MAを下回ってきた局面であり、その後米ドル買いに転換した2021年2月初は、米ドル/円が120日MAを大きく上回り始めた局面でした(図表3参照)。

以上のように見ると、少なくともCFTC統計の投機筋のポジションの売買転換は、120日MAが目安になっています。そんな米ドル/円の120日MAは、足元で106円程度です。CFTC統計など一部のデータで見る限り、米ドル/円が続落するなかでも、米ドル買い・円売り姿勢に著変ないのは、依然として足元106円程度の120日MAは大きく上回った状況が続いているからだといえます。

別ないい方をすると、米ドル/円が120日MAを下回るまでは、少なくともヘッジファンドなど主要な市場筋の米ドル買い・円売り姿勢に著変はなく、その結果、米ドル/円は下落が続いても緩やかなペースにとどまる可能性があるのです。

米ドル/円続落も、下落ペース鈍い状況が続く理由は?

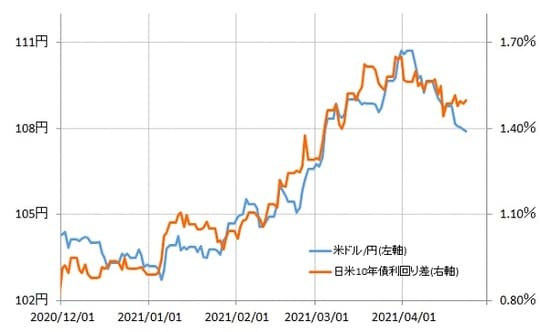

先週にかけて米ドル/円が続落したものの、下落ペースが鈍い状況が続いたもう一つの要因として米金利との関係が挙げられます。この数ヵ月、米ドル/円と高い相関関係が続いてきた日米金利差ですが、先週は米ドル/円の続落に対し、金利差米ドル優位は縮小気味の展開となりました(図表4参照)。

このように、金利差米ドル優位縮小となったのは、米金利が下げ渋ったことが主因です。4月に入り、予想をはるかに上回る米景気指標が続くなかでも、米金利は低下が続きましたが、それはもう終わってしまったのでしょうか。

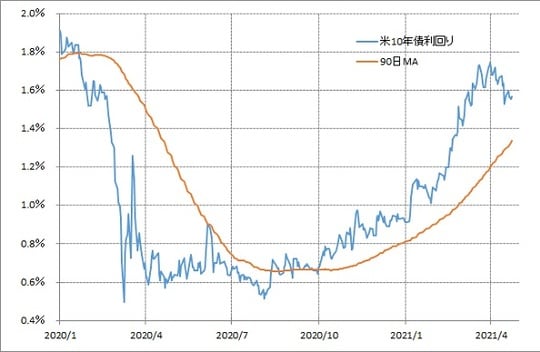

上述のように、米景気「絶好調」でも米金利低下となったことについて、筆者は短期的な「上がり過ぎ」の反動だろうと考えています。たとえば、米10年債利回りの90日MAからのかい離率は、一時プラス50%以上に拡大したところから、先週はプラス20%以下まで縮小しました(図表5参照)。

ただ、経験的には、大きく行き過ぎた動きの反動は、90日MAを逆方向にブレークするまで続くのが基本です。ちなみに、足元の米10年債利回りの90日MAは1.3%台なので、経験則からすると、米金利低下は今後も続く可能性がありそうです(図表6参照)。

吉田恒

マネックス証券

チーフ・FXコンサルタント兼マネックス・ユニバーシティFX学長

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、筆者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。

【関連記事】 ■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】 ■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】 「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】