iDeCoは、自分で商品を選んで運用する「私的年金」

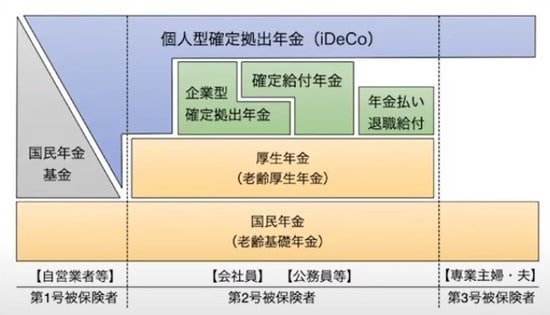

「iDeCo(イデコ)」の正式な名称は「個人型確定拠出年金」といい、年金制度の1つです。まずは、日本の年金制度を確認しておきましょう([図1])。

一番下の「国民年金」は、日本の20歳以上60歳までの方が全員入る年金です。そして、その上の「厚生年金」は、会社員や公務員の方が入る年金です。この国民年金と厚生年金を合わせて「公的年金」と呼びます。よく「1階部分」「2階部分」と言われる部分です。

今回のテーマの確定拠出年金はさらにその上に位置し、「3階部分」と言われる部分になります。文字通り、拠出(=掛金)が確定しており、国民年金や厚生年金の「公的年金」とは異なるので、「私的年金」と呼ばれます。

そして、この確定拠出年金には「企業型」と「個人型」の2種類があります。企業型は「企業DC/401k」という呼び方をするのに対して、個人型のことを愛称で「iDeCo」と呼びます。

iDeCoは、毎月拠出するお金(=掛金)は60歳までかけることができます。また、60歳~70歳までの間に自分が好きなタイミングで受け取れます。

iDeCoの最大の特徴は、「毎月の掛金をどの商品に積み立てるかを自分で選ぶ」ことです。自分で選んだ商品の運用成果によって、将来受け取れる金額は一人ひとり異なります。そのため、掛金をどのような商品に積み立てるかがポイントになります。

選べる商品には大きく分けて、「元本確保型」と元本が変動する「元本変動型」の2種類があります。元本確保型は「定期預金」や「保険」での運用が中心になり、元本変動型は「投資信託」での運用が中心になります([図表2])。