iDeCoのメリットとデメリット(注意点)

◆iDeCoのメリット

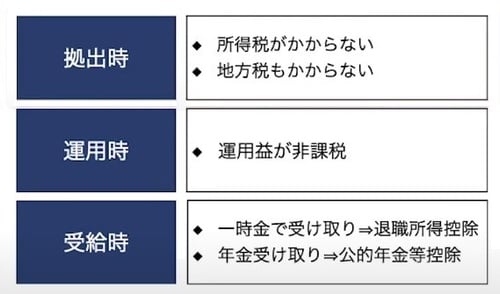

iDeCoの一番のメリットは、税制の優遇を受けられるタイミングが、「拠出時」「運用時」「受給時」の3回あることです([図表3])。

1つ目のタイミングの「拠出時」は、所得税に加えて地方税もかかりません。シミュレーションをしてみると、現在40歳で、年収が500万円の会社員がいたと仮定します。この方が月23,000円の掛金でiDeCoに加入すると、年間で276,000円を積み立てることになります。これだけでなんと、年間55,200円を節税できます。さらに、同じ条件で年収が700万円の場合は、年間82,800円を節税できます。

2つ目のタイミングの「運用時」は、運用の結果、どれだけ利益が出ても税金はかかりません。通常の株式取引は利益に対して20%の税金がかかりますので、これは非常に大きな税制優遇です。

3つ目のタイミングの「受給時」は、税金がかからないというわけではありません。受取方式には「一時金(一括で受け取る方式)」と「年金方式」の2種類があり、一時金で受け取るときは「退職所得控除」、年金方式で受け取るときは「公的年金等控除」が使えます。

日本の場合、退職金については非常に優遇されています。しかしこのiDeCoに関しては、退職所得控除がどの程度有効に使えるかは、その方の退職金の有無や勤続年数あるいは退職金を受け取る時期、iDeCoの金額によってまったく異なります。そのため、専門家に相談することをおすすめします。

◆iDeCoのデメリット(注意点)

iDeCoのデメリットの1つは、原則として60歳まで引き出しができないことです。しかしこれは考え方次第で、引き出せないがゆえに老後資金を確実に貯めることができると考えれば、メリットにもなり得ます。引き出せると思うと、使ってしまいますからね。

また、iDeCoは運用する商品を自分で決めるので、運用が上手くいかなかった場合は、想定よりも増えなかったり、元本が割れてしまったりする可能性があります。このことをしっかり認識しておいてください。

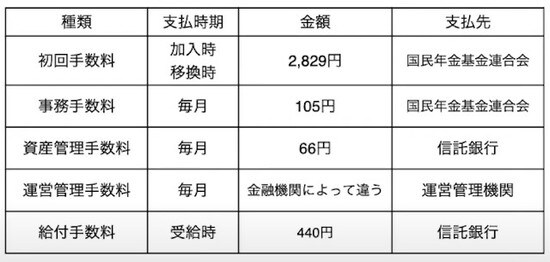

それに加えて、iDeCoは実は手数料が結構かかります([図表4])。

まずiDeCoに加入するときは「初回手数料」が2,829円かかります。また、運用中にかかる手数料と、受け取るときにかかる手数料もあります。ここでは、「iDeCoは意外と手数料が高い」ということを認識しておいてください。