リスク低減への政策対応

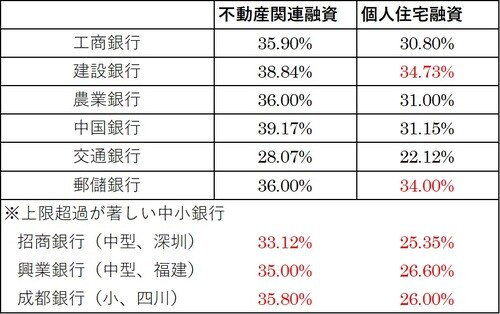

銀保監会は2020年12月末に人民銀行(PBC)と共同で、金融機関を5つのグループに分類し、グループ毎に不動産関連融資残高と個人住宅融資残高の対総融資残高比上限を設定・管理する「不動産関連融資集中度管理通知」を発出、2021年1月1日から実施している。

具体的には、第1グループ(大型銀行)の融資上限は不動産関連40%、個人住宅32.5%、第2グループ(中型銀行)は各々27.5%、20%、第3グループ(小銀行)22.5%、17.5%などで、上限超過幅2%ポイント未満の場合は2年以内、それ以上の場合は4年以内に是正することを求めている。

これを受け2021年は年初来、現状上限を超過している成都銀行や興業銀行などを中心にした銀行株や不動産株の下落が目立った。ただ、PBCの2020年第4四半期貨幣政策執行報告によると、2020年末不動産関連融資残高は49.6兆元、うち個人住宅34.5兆元で、総融資残高比は各々29%、20%(上記銀保監会主席発言とかなりかい離があるが理由不明)。上限が高く設定されている大型銀行は現状でもほぼ上限内に収まっており、金融機関より不動産企業のほうが共同通知の影響を大きく受けると見られている(図表1)。

2月には通知の「各地域の具体的状況を踏まえ、第3〜5グループの上限は上下2.5%ポイントの範囲内で調整できる」との規定に基づき、深圳を除く広東、海南、上海、浙江、遼寧、四川が、小銀行以下の上限を1.5〜2.5%ポイント引き上げる措置を発表した。

他方、PBCは2020年9月から試験的に、不動産企業大手12社を対象に負債資産比率70%以内、ネット負債率100%以内、保有現金の短期債務比1以上を求める「三道(条)紅線」と呼ばれるレッドライン規制を開始した。この12社のうち、恒大、融創、緑地控股の3社が3紅線全てに抵触し、5社が1つまたは2つの紅線に抵触していた。十分なデータが得られる不動産企業87社を対象にしたサンプル調査では、2020年9月末、32社が3紅線すべてを充足しているが、20社が2つ、17社が1つの紅線だけ充足、18社は3紅線すべてを充足していない。特に負債資産比率に抵触する企業が最も多い(図表2)。

より広いベースでは、3紅線をすべて充足している不動産企業は全体の6.3%程度にすぎないとの推計もある(スタンダード&プアーズ)。これら数値は、仮に規制が厳格に実施されると、多くの企業はまず現在抱えている債務を返済しない限り、新たな借入はできないことを意味している。

なお三道紅線の運用の詳細は必ずしも明らかでないが、市場関係者の情報では、PBCは企業の3紅線の現状をベースにリスクの程度を「紅橙黄緑」の4段階に分け(3紅線すべてを満たしていれば緑、逆にすべて満たしていなければ紅、一部満たしていなければ橙または黄)、有利子負債規模の年間伸びをそれぞれゼロ、5%以下、10%以下、15%以下に抑える「四档管理」を行っている(2020年12月31日付聯合資信「浅析"三道紅線"新規対高負債房企的影響」)。

(出所)

右:「一起扣扣網」(掲載日付不詳)が「上場不動産企業の5割は負債資産比率が70%を超えており、財務リスクが悪化している」との文章とともに掲載した挿絵。

市況抑制策も相まり、不動産業界は厳しい環境に

2020年末に開催された翌年の経済運営基本方針を決める党・政府による恒例の重要政策会議である中央経済工作(活動)会議、2021年3月全国人民代表大会(全人代)での政府工作報告とも「房住不炒」、つまり住宅は住むもので投機対象ではないとの方針を繰り返し、不動産価格の(市場期待も含めた)安定を重視する姿勢を強調。全人代政府工作報告ではそれに加え、特に大都市の住宅問題解決、廉価な公共保障性住宅を含む賃貸住宅の供給拡大方針を提示した。

市場は2020年後半以降、新型コロナの影響を脱し、年明けあとも特に中古住宅価格上昇が顕著で、1月、北京、上海、広州、深圳のいわゆる「北上広深」1線級都市は前月比1.3%、2線級31都市0.4%、3線級35都市0.3%、2月は各々1.1%、0.4%、0.2%の上昇を記録した(国家統計局「70大中都市住宅価格統計」)。

昨年後半以降、30以上の都市が市況抑制策を導入した他、年明けあとも各地方両会(地方全人代と政治協商会議)が房住不炒を強調し、特に住宅バブル再燃リスクの大きい1線級都市、南京、合肥、杭州などを中心に抑制策を強化する動きが見られる。

例えば、上海は偽装離婚で家族単位の購入制限を免れる違法行為を抑えるため、離婚後3年以内に購入する住宅数は離婚前の家族構成を前提にすることや、裁判所の競売(法拍房)を通じる購入も制限の対象にすることを明確化、深圳は購入者の身分と購入資金源を厳格に査定し違反者には3年間の購入停止を課すなどの「8条」を公布、広州では現地4大銀行がそろって住宅ローン金利を引き上げた。

こうした市況抑制策やPBCの三道紅線規制、銀保監会とPBCの共同通知が相まって、不動産業界の厳しい環境は当面続くことになる。不動産企業の債券発行額は2020年過去最高の1.2兆元(うちオンショア債7600億元、前年比21%増)、償還額は2020年9150億元(29%増)で、2021年はプットオプション(売却予約権)行使を含め1.24兆元強(36%増)と過去最高の償還圧力になる見込みだ(不動産シンクタンク貝殻研究院、2021年1月8日付「中証網」)。

不動産業界の高レバレッジ(債務膨張)状態の解消が進められると、同業界は引き続きデフォルトリスクに晒される可能性が高い。2021年に入ってからも、3月に河北省の華夏幸福(営業規模は全国30〜40位程度)、重慶協信遠創(同100位程度)の債券の元利返済が滞っていることが明らかになっている。

次回は債券デフォルトと格付けの問題を考える。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】