法人税法上の「貸倒損失」の体系

実は、法人税法上は貸倒損失の取り扱いについての明確な規定はありません。しかし、実際にどのような状況であれば債権が貸倒れたと判断するかどうかは、個々の債務者の事情などにも左右されるため、非常に難しい作業となります。

そこで、国税庁内部における事務処理の指針を定めた法人税基本通達というものに、貸倒れの判定に関する取り扱いが規定されています。

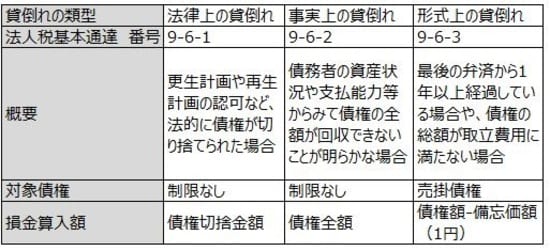

基本通達では、債権の貸倒れについて以下の3つの類型を規定しています。

「貸倒損失かどうか」の判定は?

基本通達において示されている貸倒れの類型をそれぞれ見ていきましょう。

(a)法律上の貸倒れ(法人税基本通達9-6-1)

基本通達の文言を引用すると下記の通りです。

9-6-1 法人の有する金銭債権について次に掲げる事実が発生した場合には、その金銭債権の額のうち次に掲げる金額は、その事実の発生した日の属する事業年度において貸倒れとして損金の額に算入する。(昭55年直法2-15「十五」、平10年課法2-7「十三」、平11年課法2-9「十四」、平12年課法2-19 「十四」、平16年課法2-14「十一」、平17年課法2-14「十二」、平19年課法2-3「二十五」、平22年課法2-1「二十一」により改正)

(1) 更生計画認可の決定又は再生計画認可の決定があった場合において、これらの決定により切り捨てられることとなった部分の金額

(2) 特別清算に係る協定の認可の決定があった場合において、この決定により切り捨てられることとなった部分の金額

(3) 法令の規定による整理手続によらない関係者の協議決定で次に掲げるものにより切り捨てられることとなった部分の金額

イ 債権者集会の協議決定で合理的な基準により債務者の負債整理を定めているもの

ロ 行政機関又は金融機関その他の第三者のあっせんによる当事者間の協議により締結された契約でその内容がイに準ずるもの

(4) 債務者の債務超過の状態が相当期間継続し、その金銭債権の弁済を受けることができないと認められる場合において、その債務者に対し書面により明らかにされた債務免除額

(1)~(4)の事実に該当する場合には、当該事実により切り捨てられた債権金額を損金の額に算入できることが定められています。

(1)~(3)の場合には、更生計画の認可による債権の切り捨てなど、法的整理手続を踏んで債権が切り捨てられた場合を想定しています。

債権が法的に切り捨てられたような状況にある場合には、誰の目から見ても債権が貸倒れたことは明らかであるため、貸倒損失の計上を認めています。

一方、(4)の場合には、(1)~(3)とは異なり、債権が貸倒れたという事実ではなく債権放棄を行ったことを要件しています。

債権の「貸倒れ」ではなく債権の「放棄」であることから、もしその放棄が税務上の貸倒損失に該当しないとして否認された場合には、取引先に対して何ら対価を受け取らずに債権回収を免除してあげたということで、税務上の寄附金として取り扱われる場合があるため、注意が必要です。

また、“その事実の発生した日の属する事業年度”において、損金に算入することとされていることにも注意が必要です。

たとえば、過去に既に更生計画の認可などにより債権が切り捨てられている場合において、その切り捨てられた年度に債権金額を損金に算入していない場合には、その後の事業年度で債権金額を貸倒損失として損金に算入することはできません。その事実が発生した事業年度の法定申告期限から5年以内であれば、更正の請求により過去に遡って貸倒損失に関する税金を取り戻すことができます。

しかし、その債権の切り捨てから5年超を経過しているような債権については、その損失に係る税金を取り戻せないことに注意が必要です。