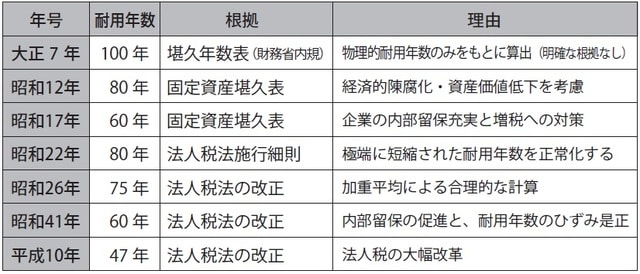

法定耐用年数の変遷を考察する

ここで簡単に、「鉄筋コンクリート造の建物の耐用年数」が歴史上どのように変化してきたか見てみましょう。

そもそもの「減価償却」は、明治32年に法人税が導入されてから徐々に意識されるようになりました。それを決定的なものとしたのが明治36年です。

当時日本郵船株式会社らが所有する「船舶」について、減価償却を行って損金経理していたことに対して税務当局が否定の意を示したのです。当時から減価償却の概念はありましたが、経費として損金性を認めるところまでは至っていませんでした。商法によって規定されていた「時価主義」によって、減価償却費を損金として計上しないものとされていたのです。

しかし船舶は法人が保有する資産のなかでもかなりのウェイトを占めることに加え、「時価」の判断が非常に難しい資産でした。

そのためこの問題は訴訟事件となり、結果としては国の敗訴、つまり減価償却額の損金算入が認められたことになりました。

このタイミングで日本郵船は建物についても減価償却費を損金として計上していました。それに対しては、「建物に時価はあるため、(時価が分からない)船舶と同様には扱えない」としながらも、「時価に幅があることから、(損金への算入という文脈では)船舶の場合と同様に扱ってもよい」との判決が下されています。

このような経緯で建物の減価償却費が損金算入されるようになり、その償却率を一律に定めるために「耐用年数」という概念が生まれることとなります。

大正7年耐用年数という概念の登場

日本で初めて耐用年数、当時の言い方で「堪久年数表」が大蔵省(現・財務省)の内規という形で発表されたのは、大正7年のことです。これによって税法上の減価償却が認められたと考えられています。

当時は経済的陳腐や税収上のあれこれは特に考慮されず、純粋な物理的耐用年数をもとにして算出されたとされています。そのため鉄骨・鉄筋コンクリート造建物の寿命は非常に長く、100年とされていました。

この100年という数字については合理的な理由があるわけではなく、ほかの資産と比較するなかでの耐久性の高さから100年という年数になったと考えられます。

昭和12年経済的陳腐化と資産価値の低下

大正7年に定められた「堪久年数表」は長らく改正されないままでしたが、昭和12年に大幅な改正がなされます。

理由としては経済界からの申請によるものが多く、具体的にいうと「従来の年数表に従うと物理的には耐えられても、経済や技術の発展による相対的な価値の下落を考慮できない」「投資資金を早期に回収するためにも償却を短くしたい」といったものが挙げられます。

その結果、鉄筋コンクリート造建物の耐用年数は80年に引き下げられました。

昭和17年企業の内部留保充実と増税への対策

続いての年数改正はまさに戦時中、昭和17年に行われました。

このときの改正は昭和12年と同じように、投下資金の回収をさらに早めて企業の内部留保を増やして国力を高めたい、さらには今後の増税も見据えて課税所得を抑えることで、企業のダメージを減らしたいという意図があったものと思われます。そのため鉄筋コンクリート造建物の耐用年数はさらに20年短縮され、60年とされました。

このように、当初の耐用年数は物理的耐用年数を基準としていましたが、税法との絡みが濃くなればなるほど、建物本体とはかけ離れたところで話が進んでいきます。この傾向は戦後にいったん落ち着くものの、高度経済成長とともにますます加速していきます。

昭和22年法制化と、戦後にあたっての平常化

昭和20年に終戦を迎えた日本は、同9月に「法人格税の取扱」として法人税の取り扱いを公表し、昭和22年には減価償却を含む法人税についてのあれこれが法制化されることとなりました。

その文脈で投下資本の早期回収という観点から異常に短縮されていた耐用年数の見直しが行われ、鉄筋コンクリート造建物は、昭和12年と同様の80年に戻されました。

ここまではかなりアバウトな計算での算出でしたが、昭和25年にシャウプ勧告が出され、税法の整備が求められたことで次の改正はかなり合理的な判断のもと定められることとなります。

昭和26年合理的判断基準が求められる

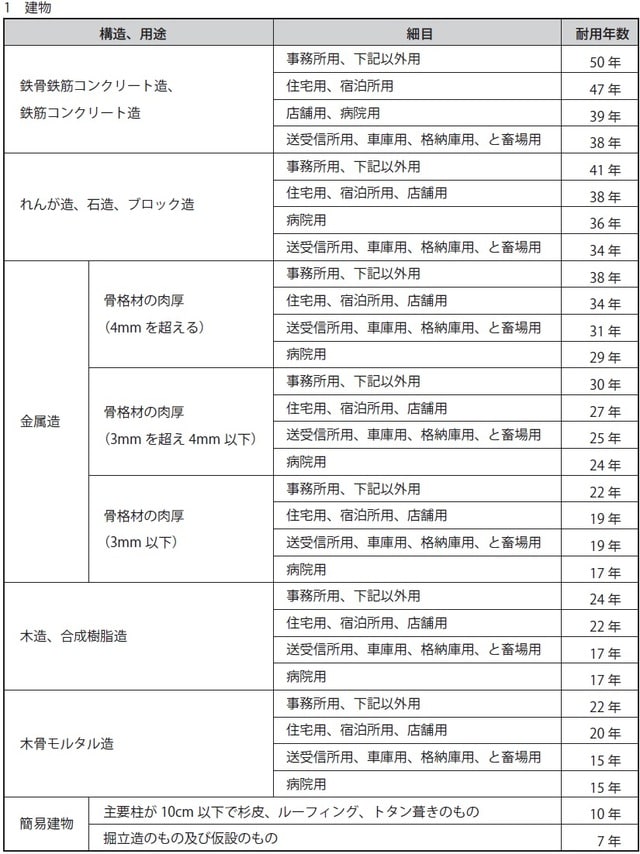

昭和26年に行われた改正では、物理的・経済的など多角的な視点からの耐用年数を定めたものとなりました。まずは、下の表をご覧ください。

昭和26年の改正では、建物を個々の区分に分け、その取得価格と年数によって加重平均した「総合耐用年数」を採用しています。

もっと詳しく、建物をそれぞれの設備やパーツに分解し、区分ごとに「どれくらいの年数持つのか」「建物全体でどれくらいの金額を占めるのか」という点から個々の減価償却費を求め、それらを合計した「建物の減価償却費」から耐用年数を逆算するという手法です。

それを踏まえて先ほどの表を見てみると、建物の価値10000円に対して減価償却費は年額134.8円となっています。10000/134.8≒74.18となり、耐用年数は75年と定められました。

ここまでの耐用年数が、おおよその物理的耐用年数を起点として税収の観点から増減していたことを考えると、かなり合理的な説明といえるのではないでしょうか。実際、この数字は15年にわたって維持されました。

昭和41年経済界の要請による短縮

物理的には合理的だと思われていた上記の耐用年数ですが、15年の時を経て「当面の経済状態に即応し、産業上、経済上の諸要請にこたえ、企業の内部留保の充実に資するため」として改正が行われることとなりました。

この要望の中身としては、①建物の耐用年数が長らく変更されていないこと、②建物の高層化・近代化に伴って建築物の陳腐化が進んでいること、③建物の耐用年数を延ばすことが内部留保の促進と経営基盤の強化につながるといったものでした。

考えてみれば昭和41年は東京オリンピックが終了していったん景気が落ち着いた頃、いざなみ景気に向けて企業の資金力向上がまさに目されていた時期でもあります。

つまり、今回の改正は明らかに建物構造自体とは関係ないのです。それにもかかわらず、耐用年数は75年から60年に引き下げられました。

平成10年法人税の大改革

そして平成10年、税制の大幅改革が行われ減価償却に関しても大きな変化が起こります。

そのなかに含まれているのが、「耐用年数の60年→47年への短縮」です。このタイミングで建物の償却方法が定額法のみになったり、経費で落とせる資産の金額が20万円から10万円に引き下げられたりしています。

今回の引き下げに関しては耐用年数単体で見るというよりは、数多くの税制改革の一環として行われたことの一つとして見たほうが正確でしょう。ここまで見てきたように法定耐用年数は、もはや建物自体の耐久性とはまったく別の観点から定められています。税制改革にあたって、「経済界側への分かりやすい利点」として提示されたのではないでしょうか。

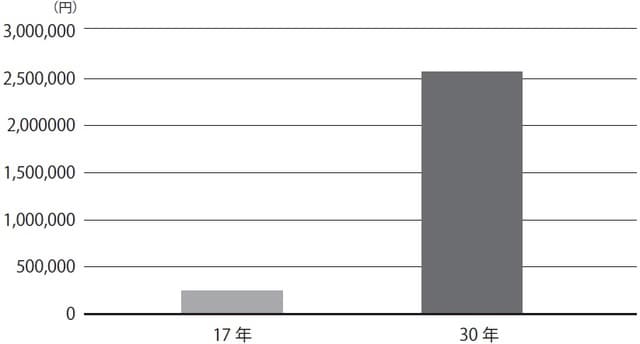

このように変遷をたどってみると、「法定耐用年数=建物の価値が持続する年数」としている最近の金融機関や不動産業者の考えは、どうにも腑に落ちません。

特に今後の日本は人口の増加も止まり、政策としてもスクラップ&ビルドからストック重視の時代を迎えようとしています。

また、企業の内部留保充実を目指したり法人税の引き締めに対する緩和策の必要もなくなったりした現代において、鉄筋コンクリート造の建物が「47年しか価値がない」とする見方は長くは続かないと考えるのが自然ではないでしょうか。

RCは解体費が高額です。昔と比べると5倍程度高くなっている印象です。また、解体における環境問題(粉塵)もありますし、建築業界の人数は減っています。さらに人口減少による空き家問題もあるので、国としてもできるだけ長くしたいと思っているはずです。

延命させるためには、47年という規制を取っ払うしかありません。昔は耐震性の問題がありましたが、新耐震基準になってからは基本的に安全な建物だけが建てられています。

杉山 浩一

株式会社プラン・ドゥ 代表取締役

宅地建物取引士

マンション管理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】