「安さ」に惹かれ埼玉県の築浅マンションを購入

【相談内容】

築10年の中古の重量鉄骨マンションを埼玉県某市で購入しました。ファミリー向けで10室中2室が空室です。築浅にもかかわらず、換気扇の故障、ウォシュレットの故障など、頻繁に設備交換があります。

また、先日退去した部屋は新築時から10年間住んでいたということで、壁も床も全部直して設備も交換する大がかりなリフォームになりそうです。管理会社からは、そろそろ屋上防水や外壁塗装もしておいたほうがいいと言われ、その見積もりは数百万円にもなります。これからどれだけのお金がかかるのかと心配です。

◆コストから考える立地選び……首都圏・郊外・地方、どの物件がいいか

かなりの田舎ともなれば、家賃3万円程度で50平米の2DK駐車場付きの部屋もあります。しかし、都内でその広さの部屋に住みたければ、郊外であっても家賃は最低でも10万円はかかります。

家賃10万円を毎月支払える人というのは、そこそこの年収があり定収入がある人と考えられます。共働きの夫婦であれば、夫の手取り年収が300万円程度、妻が200万円程度と必ずしも多くなくても、世帯で年間500万円の収入があれば、十分に生活していけるでしょう。

オーナーとして考えた場合、こうした入居者であれば家賃滞納リスクが減りますが、その代わり首都圏の物件は安くありません。

今の市況では利回り5〜6%も珍しくないのです。これが地方になれば、利回りは10%や15%なのかもしれません。しかし、夫婦2人で家賃3万円を支払う世帯というのは、地方で考えても低所得世帯です。

低所得だからといって家賃滞納率が高いということはないかもしれませんが、賃貸経営にとって、入居者の属性というのは重要な要素です。家賃の価格帯が安いということは、入居者の属性が低くなるということを理解しましょう。高利回りの物件にはリスクが潜んでいるものです。値段を安くしなくては売れない事情があります。

コストについても同じ考え方ができます。先ほど例に出した都内で家賃10万円の2DK50平米の部屋と、地方で家賃3万円の2DK50平米の部屋のリフォーム費用を比べてみます。

家賃は3倍ほど違いますが、リフォーム費用はおそらくさほど変わらないでしょう。というのも、地方だからといって人件費が東京の3分の1になることはありません。建材や住宅設備も同様です。都心では工事車両の駐車場代を請求されることはあるかもしれませんが、リフォーム費用が地方の3倍になるなどということはありません。ここが地方投資最大のハンデです。

例えば、1億円の物件といっても神奈川県のアパートでいうと、普通の家よりも少し大きいくらいのレベルですが、地方は、10世帯以上の大規模のRC造マンションが買えます。

賃貸不動産への融資では、収益還元評価・積算評価など金融機関によって評価の出し方は変わりますが、積算評価額を重視するような銀行では、地方の国道沿いにある広い敷地面積を持つRC造マンションが高い評価になります。

そのため、土地の広さも、神奈川県では50坪程度の土地でも物件は企画できますが、地方ではその倍以上の広い土地になります。そうすると、単純に管理すべき面積も大きくなり、修繕する戸数も増えます。

雪国であれば除雪は必至です。面積が3倍になれば草むしりも3倍の労力が強いられます。草むしりは意外に費用が高くつきます。たとえシルバー人材センターで安く頼むにしても、田舎だからといって首都圏の10分の1の金額で済むわけではありません。

建物の規模が大きくなれば、受水槽や給水ポンプ、消防設備の法定点検といった管理すべき設備も増えていきます。それらには必ず寿命があり、時期がくれば交換が必要です。また当然、積算評価額が高く融資を受けやすいということは、固定資産税も高いのです。

原状回復するにしても、例えば同じ家賃5万円で都会が15平米の広さの部屋なら、地方は30平米と2倍の差が生じます。そうなると壁紙の値段も、床も2倍の費用がかかります。それゆえに原状回復が都会なら15万円で済んだものが、地方では2倍の30万円はかかってしまうのです。

しかし、業者から渡される賃料上は、どちらも同じ「家賃5万円」です。原状回復にかかった費用を回収するのに都会なら3カ月で回収できるのに対し、地方は6カ月もかかります。これで入居者に半年以内で退去されたら元も子もありません。

しかも、それの繰り返しですからボランティアをやっているようなものです。1年半ごとに退去されて、その都度30万円も原状回復にかかっていたら、不労所得どころか本当にお金が残りません。

利回りばかりに捉われてしまい、コストを把握せずに購入に至っている投資家は多いように思います。「事業」として考えれば、当然コストにも考えが及ぶと思うのですが、こと「投資」と考えてしまうと、目先の数値……特に利回りだけに目がいってしまいがちです。すべてのコストを差し引いた純粋なキャッシュが、思っていたほど残らないという話はよく聞きます。

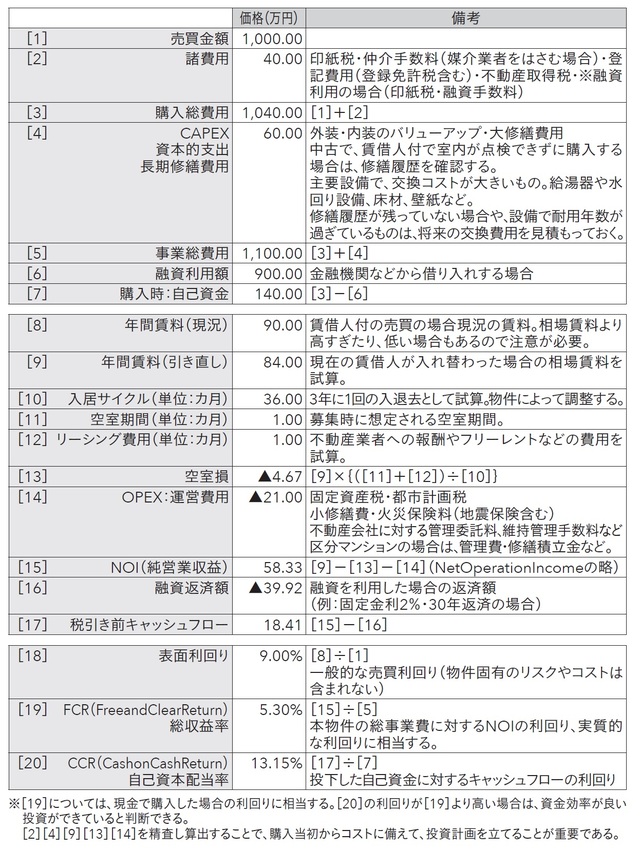

では、どうしたらそうした失敗を避けられるのでしょうか。その解決策は、「購入時のシミュレーションをしっかり行うこと」です。粗くてもかまわないので、かかる経費を打ち込み、試算してみましょう。1部屋当たりの経費率で比べてみれば、地方ではたとえ利回り15%でも、思ったほどお金が残らないことがわかります。片や、都会で表面利回りが7%でも、手残りは地方と大して変わらないのです。

手残りのネット利回りが変わらなかったとすれば、どちらを選ぶのがよいでしょうか。相対的に考えて、リスクを負っているのはどちらでしょうか。積算評価にしても収益還元評価にしても、金融機関が評価したからといって、それだけの資産性や収益性が保証されているわけではありません。1億円、2億円と借金をするリスクに対して、見合ったリターンがあるのか冷静に考える必要があります。

融資を受けたら「無事に返済できるのだろうか?」「返すまでどうすればいいのだろう?」などさまざまなことを考えるはずです。フルローン、オーバーローンがもてはやされて、リスクに対する感覚がかなり麻痺している投資家も多いように感じますが、机上の空論ではなく、より実際の状況に沿ったシミュレーションをしてみることが大切です。

「みなとみらい」はイメージほど便利ではない

◆東京の10分と横浜の10分は違う

投資家が物件を探す際、エリアをどう絞っていくかというと、最初は都内で探し、その範囲でいい物件が見つからないと千葉・埼玉・神奈川に広げ、さらに北関東や静岡、山梨と徐々に広げていく人が多いようです。

賃貸ニーズで見ていけば、千葉も、広島や岡山といった地方都市も、あまり変わらないのかもしれません。ただし融資の観点からいえば、首都圏の投資家が購入する物件は、首都圏にあるほうが購入しやすいのは事実です。ですが、ここで気をつけたいのは「千葉や埼玉、神奈川などは東京に隣接しているから、東京とさほど変わらないだろう」と考えることです。

東京から電車で10分、横浜から電車で10分のエリアを比べてみるとわかりますが、東京の10分と違い、横浜の10分はかなりの郊外を含みます。大半の人たちは横浜市というだけで、「みなとみらい」の情景を思い浮かべてしまいますが、それは大間違いです。そもそも、みなとみらい自体が埋立地でビルしか立っておらず、アパートはありません。

地名のイメージほど高い家賃が取れませんし、横浜には高低差のある地形が多く、中には階段でしか辿り着けないような物件、崖っぷちに立っているような物件もあります。

それに神奈川県全域まで広げていくと、海だけでなくかなりの山奥までを含みます。山側のエリアに至っては、首都圏とはいいながら家賃の価格帯は地方並みです。これは千葉や埼玉も同様で、埼玉県は人気沿線では地価が高いですが、群馬県側になれば完全に車社会となり、ぎりぎり東京通勤圏ながらも地元で働く人も多くなりますし、千葉県もかなり広域で、汲み取り式のトイレがあるような地域も残っています。

ここでお伝えしたいことは、千葉・埼玉・神奈川を含む首都圏であっても、地方と変らない家賃水準の地域も多くあるということです。また、都会では駅を基準とした利便性を問われますが、地方になれば車を基準とした利便性が問われます。賃貸物件では「駅から〇分」が重要視されますが、それはあくまで電車通勤・通学をする入居者がターゲットであるからです。

つまり、都心では安心な物件とされる「駅近」も、一概には安心とは言えませんし、そのエリアごとの特性もきちんと把握することが必要なのです。

◆地縁にはこだわらない

投資物件の一番シンプルな買い方は、自分の地元の物件を、地元の金融機関で融資を受けて購入する、もしくは新築することです。融資にも有利ですし、土地勘や人脈もあるでしょう。賃貸ニーズについても変化に気づきやすいのは大きなメリットです。

しかし、そこで勘違いしてしまう人も中にはいます。自分が今住んでいるところではなく、自分の出身の街、学生時代を過ごした街など地縁にこだわる人です。そのような場合、数十年も前のその街のイメージと現実との落差に気づかず、需要もない学生向けのアパートを追い求めてしまうようなケースもあります。

根拠もなく自分の出身地ということで安心してしまう人もいますが、地元愛と事業とは別問題です。道路が区画整理されて、お店も激変して昔の面影はありません。賃貸物件は増えて、かつてはなかった大型ショッピングセンターもあります。こうなってくるとまったく違った街に変わっています。

昔の感覚しか持っていないのであれば、買わないほうがいいのです。しっかりと市場調査したならばいいのですが、知っているつもり、わかっているつもりになっていると判断を誤ります。