「新NISA」とは?

NISA(ニーサ)は、少額からの投資を行う方のために2014年1月にスタートした制度です。その後、2016年4月にはジュニアNISA(未成年者少額投資非課税制度)、2018年1月にはつみたてNISAがスタートし、2024年1月から新制度が開始しました。

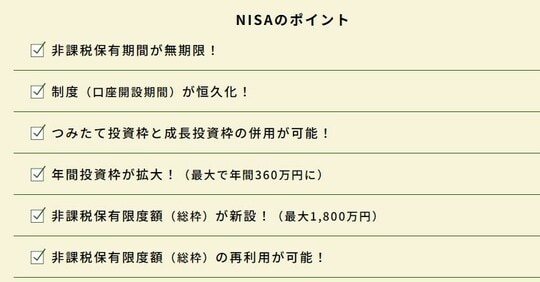

NISAは、一定の範囲内で購入した金融資産からの利益が非課税となる制度でしたが、2024年から制度が開始した新NISAでは、個人投資家1人が一生涯のうちに「つみたて投資枠」と「成長投資枠」の購入合計額が1,800万円まで非課税で投資することができるようになりました。

NISAの注意点

投資には当然元本保証がありませんから、貯蓄をすべて投資に回してしまってはいけません。生活費の6ヵ月分程度は、いつでも使える預貯金などで保有しておく必要があります。

そうでなければ、急にお金が必要となった場合には、損とわかっていても仕方なく売却して資金を準備する必要が出てきてしまうからです。特に高齢者になると、病気やケガのリスクが高まることにより収入が減ったり、支出が増えたりすることも。急なまとまった出費にも対応できるよう、備えておく必要があります。

以上のことを踏まえて投資を始めるとともに、次のような注意点を理解してNISAを利用しましょう。

注意点1:売却後の再投資

以前のNISAでは非課税投資枠の復活はありませんでしたが、新NISAでは非課税投資枠が復活しますので、翌年以降に再び非課税での投資が始められるメリットがあります。

たとえば、投資した分のうち500万円を売却したとすると、売却の翌年に500万円分が非課税投資枠として復活します。ですが、1年間に投資できる金額は非課税投資枠の360万円と決まっていますので、投資額が小さくなってしまいます。

注意点2:損益通算や繰越控除ができない

損益通算とは、複数の口座の利益と損失を合算する仕組みです。たとえば、NISA口座で30万円の損失、他の課税口座で20万円の利益を出したとすると、トータルではマイナスなのですが、NISAでは損益通算ができませんから、利益の20万円に対して税金がかかってしまうのです。

繰越控除とは、損益通算しても損失が出た場合に、最大3年間はその損失を繰り越して、翌年の利益から差し引くことができる仕組みですが、NISAではこの繰り越し控除ができません。

どちらも、税金面では効果的なのですが、NISAではこういった損益通算や繰越控除を利用することができないことになっています。