1:寄付による資金調達

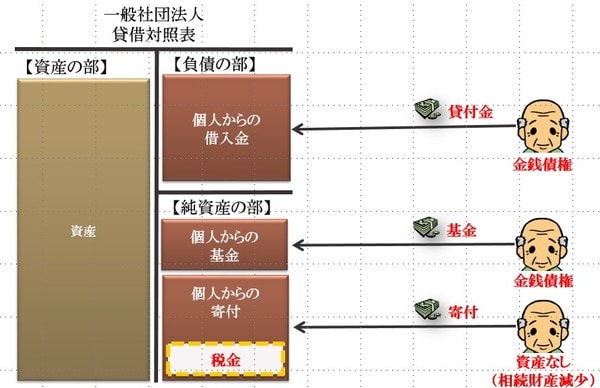

一般社団法人は資本金がないため、出資による資金の払込みを受けることができません。それゆえ、資金調達は、法人へ寄付、法人への基金、借入金の3つの方法によることとなります。

普通法人である一般社団法人が財産の寄付(贈与)を受けた場合、受贈益として益金算入されます。この法人税に加えて、法人を個人とみなして贈与税(又は相続税)が課される場合があります。

2:基金による資金調達

一般社団法人には、「基金」という劣後債務の制度があります。これは返済期限を定める必要のない債務であり、定款に規定を設けることによって調達することが可能となります。基金には通常の借入金と異なり、利息を支払う必要はありません。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

基金は、貸借対照表上、負債の部ではなく「純資産の部」に表示されることとされています。それゆえ、資本金であるかのように誤解されるケースがよくありますが、法的な債務です。基金を返済する際、代替基金(積立金)を計上しなければならないことが足枷となります。

基金の拠出者に相続が発生した場合、それは金銭債権として元本相当額が相続財産に含められます。

3:借入金による資金調達

これは一般社団法人が外部から資金を借り入れる方法であり、最も一般的な資金調達の方法となります。金銭消費貸借契約を締結することにより、通常の債権・債務が発生します。

4:個人財産の無償譲渡したときの税務上の取扱い

個人の相続税対策の手法として、個人資産を一般社団法人へ移転させようとする場合、最初のハードルが資産を移転する際の課税の問題です。

個人が、一般社団法人へ資産を寄付や贈与(遺贈)をした場合、その資産の時価をもって譲渡があったものとされます。無償ではなく、著しく低い価額によって譲渡した場合も同様です。したがって、資産の時価を譲渡収入とみなし、利益が発生すれば譲渡所得が発生します。

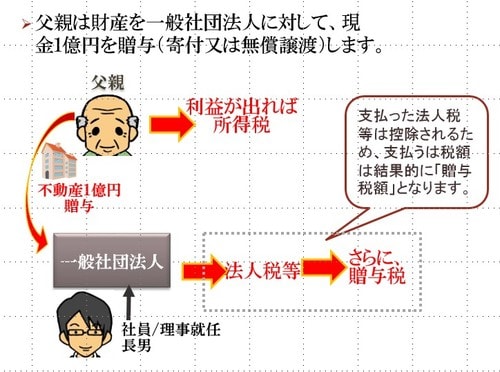

たとえば、高齢の父親が相続財産を減らすために、一般社団法人に対して、財産1億円を寄付するケースを考えましょう。現金1億円であれば問題ありません。しかし、有価証券や不動産の場合、売却益によって譲渡所得が発生することがあります。その場合、所得税が課税されることになります(所得税法59条)。

一般社団法人が、個人から資産の寄付・贈与(遺贈)を受けた場合、受贈益が益金算入されて法人税等が課されます(法人税法22条)。これは当然です。

5:一般社団法人の「租税回避」防止のための課税

一般社団法人への贈与や遺贈によって、贈与者等の親族の贈与税又は相続税が不当に減少すると認められる場合には、法人を個人とみなして贈与税又は相続税が課されます(相続税法66条4項)。個人が相続税対策を目的として一般社団法人を活用するケースのほとんどは、この要件に該当すると考えられます。

しかし、すでに法人税等を支払っていますから、そこに贈与税又は相続税が課されますと、二重課税となります。そこで、すでに支払った法人税等は、支払うべき贈与税又は相続税から控除するものとされています。

6:租税回避かどうかの判断要件

贈与等を受けた法人が、以下の要件を満たしていた場合のみ、贈与税等の負担を不当に減少させていないと主張することができます。しかし、普通法人である一般社団法人がこれらの条件を満たすことは、現実的に不可能であるため、通常は贈与税等を課されることになると考えてよいでしょう。贈与税等が課税されないようにするには、非営利型に昇格するしかありません。

① 運営組織が適正であるとともに、定款等において、理事に占める親族等の割合が、3分の1以下とする定めがあること。

② 贈与者、法人の役員・社員等に施設利用、金銭貸付、資産譲渡、給与支給、役員選任その他に関して特別の利益を与えないこと。

③ 定款等において、解散時の残余財産が国・地方公共団体や公益法人等に帰属する定めがあること

④ 公益に反する事実がないこと。

7:一般社団法人へ財産を有償譲渡したときの税務

前述しましたように、一般社団法人へ財産を贈与又は遺贈しますと、法人に受贈益(益金)が計上されることに加えて、法人が個人とみなされて贈与税又は相続税が課されます。

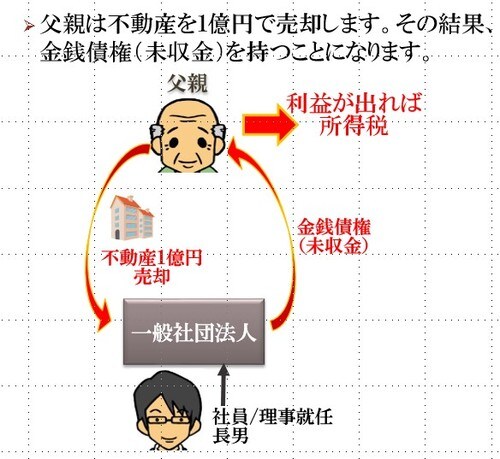

もう1つの対応策は、個人財産を一般社団法人へ時価で譲渡するということです。ただし、法人には買取り資金がありませんので、前述の例でいえば、父親から法人へ不動産1億円を売却しても、その譲渡代金は入ってきません(譲渡所得税の納税資金は別途用意しなければなりません)。つまり、未収金という金銭債権となります。法人は1億円の債務を負うということです。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

注意すべきは、この取引の結果として、父親は金銭債権(未収金)を持つことになるため、相続財産は減少しないことです。相続税対策を行うのであれば、未収金を生前贈与するなど別の対策を講じる必要があります。

このことから、不動産を直接贈与することも、金銭債権へ組替えることも、結局のところ、贈与税又は相続税からは逃れられないという点では同じだということです。

ただし、個人財産が金銭債権であれば、暦年贈与によってコツコツ移転できるなど、不動産よりも相続税対策の選択肢が広がります。したがって、相続税対策の手段として個人資産を一般社団法人へ移転することを考えるのであれば、【売却+債権】という方法がよいでしょう。

父親の相続財産は、不動産から金銭債権に組み替えられるため、相続対策は依然として必要な状況です。

8:一般社団法人に対する不動産の譲渡価額

個人から一般社団法人へ不動産を移転する際、相続税法上の時価(土地について路線価、建物について固定資産税評価額)ではなく、「通常の取引価額(公示地価、実勢価格)」で譲渡したほうがよいでしょう。