認知症になりそうな父親の「財産管理」はどうすべき?

[お悩み①]

父親が高齢で認知症になりそうです。最近は財産の管理ができなくなってきた様子なので、今後のことが心配です。

高齢の父親が、賃貸不動産や多額の金融資産など高額の財産を持っている場合、認知症になったあとの財産管理・処分が問題となります。

なぜなら、認知症になって判断能力がなくなると、法律行為(契約の締結など)ができなくなるからです。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

たとえば、賃貸不動産の修繕、建替などを工務店に発注することができなくなりますし、金融商品の売買ができなくなります。持っている財産に係る法律行為が何もできなくなってしまうのです。

◆認知症対策としての信託の活用

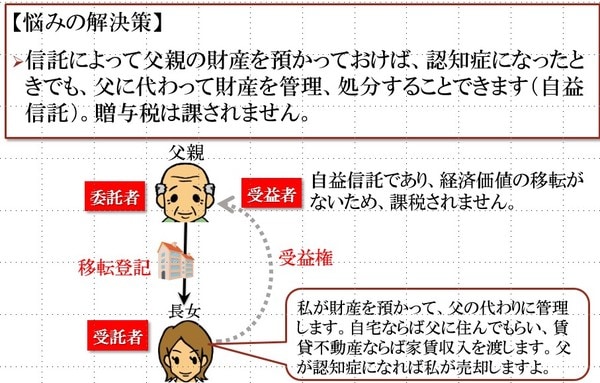

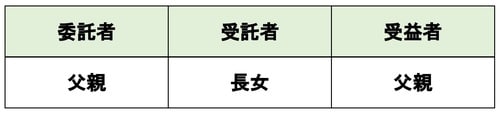

そこで、子供を受託者とする信託契約を行い、財産の名義を子供に代えておくのです。受益者を父親とすれば贈与税は課されません(自益信託)。

これによって、財産の管理・処分に係る法律行為は子供が行うことになり、父親が認知症になってしまった場合でも問題ありません。

認知症になった高齢者に対する成年後見人とその問題点

[お悩み②]

父親が高齢で認知症になりそうです。信託が有効だと聞きましたが、成年後見人を付けたらよいのではないでしょうか?

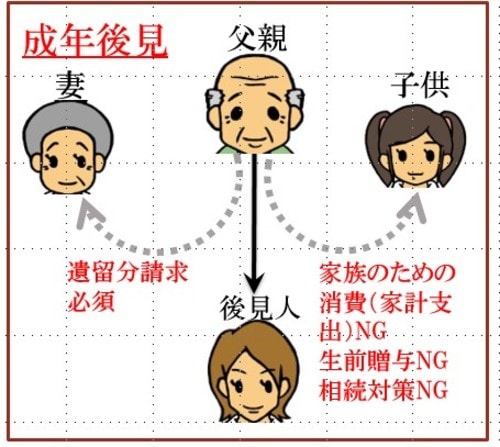

成年後見制度とは、判断能力がなくなった方のために、家庭裁判所が選任した「成年後見人」が代理人として法律行為をすることによって、その方を保護し、支援する制度です。

たとえば、父親が認知症になってしまった場合、その配偶者(母親)の相続が発生したとき、成年後見人は遺産分割協議において必ず遺留分の請求をしなければなりません。子供に手厚く相続させようと思っても、それはできないのです。

また、子供のために小遣いをあげることはできませんし、急にお金が必要となった家族のために資金援助をしてあげることもできません。

さらに、父親の財産に対して相続対策を行うことや、生前贈与を行って子供へ承継させることも禁止されます。これらは父親の財産を減らしてしまうものとして家庭裁判所が認めてくれないのです。

◆認知症対策となる民事信託の有効性

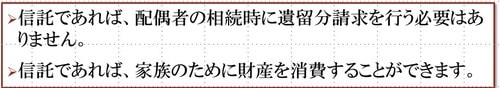

それゆえ、民事信託のほうが成年後見制度よりも使いやすいといわれるのです。

信託であれば、配偶者の相続で遺留分請求を行う必要はありませんし、家族のためにお金を使ってあげることもできます。また、信託契約で規定しておけば、生前贈与などの相続対策も可能です。認知症対策としては、信託が最適な方法なのです。

息子に渡した財産を「嫁」に獲られたくない場合

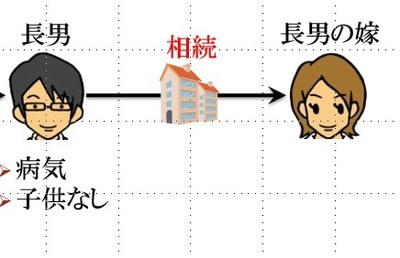

[お悩み③]

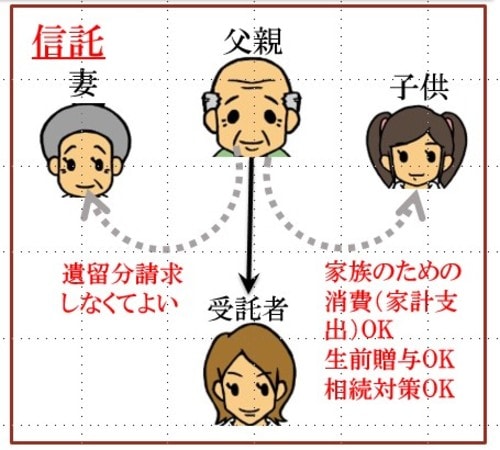

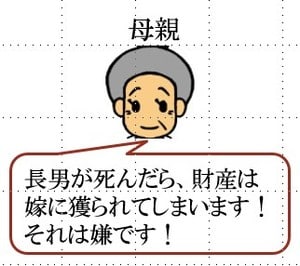

長男に財産を生前贈与したいのですが、長男が重い病気になってしまいました。長男が私よりも先に亡くなってしまうと、長男の嫁に財産が相続されてしまいます。しかし、嫁に財産を獲られたくありません。どうすればいいでしょうか?

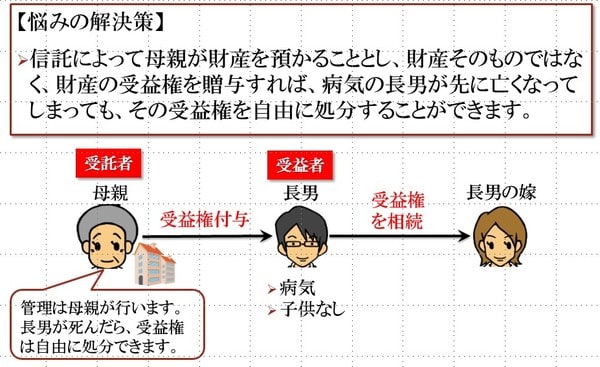

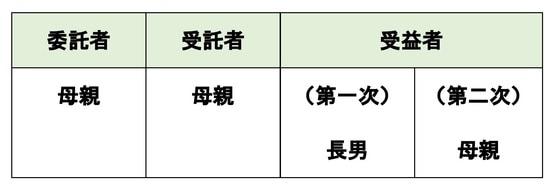

◆受益者連続型信託の活用

この場合、受益者連続型信託を使うことが効果的です。受益者連続型信託とは、受益者の死亡によって他者が新たに受益権を取得する定めのある信託をいいます。つまり、受益者が次々と連続するのです。これによって何代も先の受益者を、当初の委託者が決めておくことができます。

たとえば、親から子供に、そして子供から孫に、さらにまだ出生していない曾孫に至るまで、受益権の行き先を決めておくことが出来るのです。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

本件の場合、母親の財産を生前贈与してしまうと、病気の長男が死亡したとき、長男の配偶者(嫁)に財産が相続されてしまうことが目に見えています。母親として、それが嫌なのであれば、財産を取り戻すことができるよう、信託によって受益権を贈与すればよいのです。

最初の受益者を長男とし、財産を使用・収益させ、長男が死亡した場合は、母親が受益権を取り戻す契約です。ただし、受益者連続型信託は、財産が移転する度に課税されますので、母親が財産を取り戻す際にも相続税が課される点に注意すべきでしょう。

子供がいない夫婦の相続

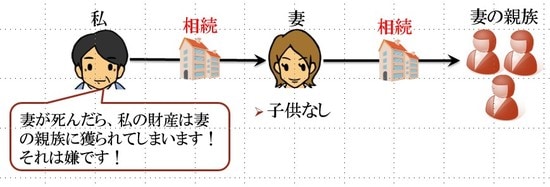

[お悩み④]

私には子供がいません。私が死んだときには、財産は妻に相続させたいと考えています。しかし、妻が亡くなったときには、関係が疎遠になっている妻の親族ではなく、私の弟のほうへ財産を遺したいと思います。どうすればよいのでしょうか?

子供がいない夫婦の相続では、財産が夫婦の一方の親族に流れてしまうことが不可避です。通常は、相続時には第二順位の父母ではなく、第三順位の兄弟姉妹に相続されることが多いのですが、それほど親しくない配偶者の兄弟姉妹に個人財産をすべて獲られることを快く思わない人が多いようです。

たとえば、個人財産として夫が親から相続した、先祖代々引き継いできた土地など、ファミリーの大切な財産として守らなければならないようなものは、何としても親族内で承継しなければならないはずです。しかし、結果的に子供ができなかったために、その財産の承継先が配偶者となってしまうとすれば大問題となるでしょう。

◆受益者連続型信託の活用

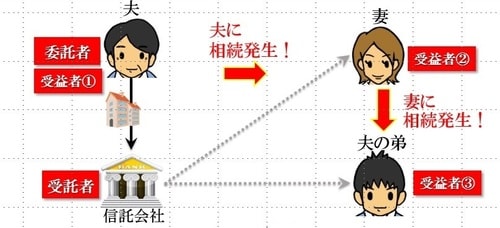

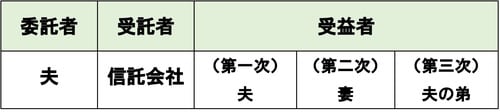

そこで、子供がいない夫婦の悩みを解決する方法が、受益者連続型信託です。このケースでは、信託会社に夫の財産を預け、最初の受益者は①夫とし、その次の受益者は②その妻としますが、妻が死んだ場合、その受益権は、③夫の弟の移ることを指定しておきます。

当然、妻へ受益権が移転する際には相続税が課されますし、その次に妻から夫の弟へ受益権が移転する際にも相続税が課されます。

この受益者連続型信託によって、妻へ移転した個人資産の経済価値が、妻側の親族に流出してしまうことを防ぐことができます。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<