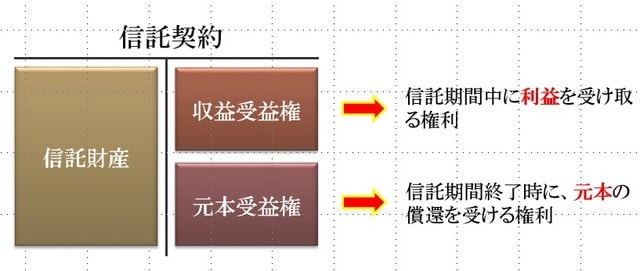

1:「元本受益権」と「収益受益権」に分離できる

受益権の分離とは、信託財産そのもの(元本)を受け取る権利(=元本受益権)と、そこから発生する利益を受け取る権利(=収益受益権)を分離させることをいいます。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

たとえば、信託財産が賃貸不動産であれば、土地と建物を受け取る権利が元本受益権、家賃収入から諸経費を差し引いた利益を受け取る権利が収益受益権となります。また、信託財産が投資信託であれば、当初個別元本と普通分配金に分離することができます。

2:受益権の相続税評価はどうなる?

信託の便利なところは、同じ資産から発生するキャッシュ・フローを2つに分離し、複数の受取人を設定できる点にあります。また、分離された各受益権は、別々に譲渡・贈与又は相続することが可能です。

父親が受益権を贈与しようとする場合にも、安定した現金収入が必要な長男には収益受益権を付与し、そうではない長女には元本受益権を付与することで、現金が必要な個々のタイミングに応じることができるのです。もちろん、老後の生活費が必要であれば、収益受益権を父親が自ら持っておくこともできます(自益信託)。

受益権の評価は、「信託財産の評価額=元本受益権+収益受益権」という計算式で表されます(財産評価基本通達202)。

たとえば、信託財産が賃貸不動産であれば、不動産の評価は土地と建物の相続税評価額(路線価等、固定資産税評価額)ですから、元本受益権と収益受益権の評価額の合計は、不動産の評価額に一致するということです。

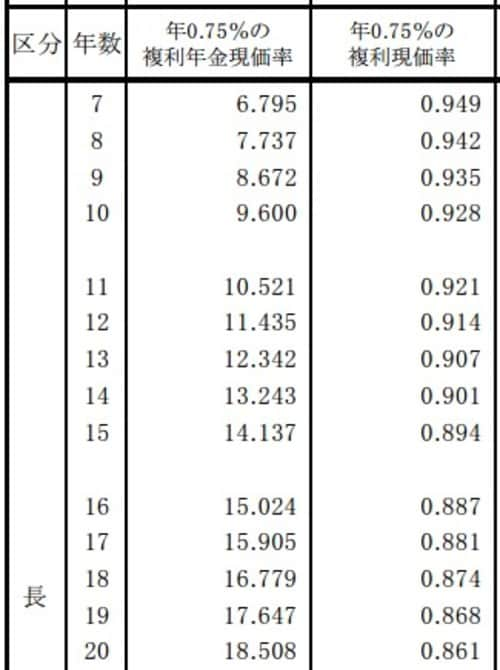

一方、各受益権の評価ですが、収益受益権は、各年度の収益ごとに基準年利率(国税庁)による複利現価率を乗じた金額の合計額となります。また、元本受益権は、信託財産の評価額から収益受益権の評価額を控除した金額となります。つまり、収益受益権の評価額を計算すれば、引き算で元本受益権の評価額が出るということです。

3:収益受益権の評価は割引現在価値

たとえば、毎年3%の収益を生む債券を信託財産とする10年の信託契約を締結した場合、収益受益権は「3%の利息を10回受け取る権利」となります。よって、各年度の利息を基準年利率による複利現価率で乗じた金額の合計額と評価されます。

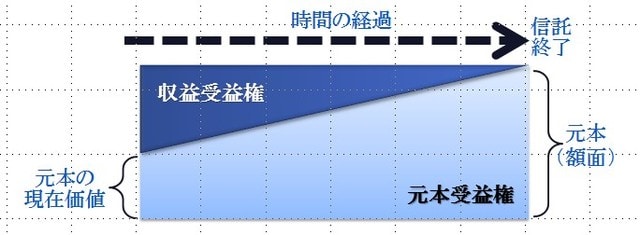

時間が経過して利息を受け取るごとに収益が実現していきますから、収益受益権の評価額は、毎年減少していき、契約満了時にはゼロとなります。

4:元本受益権の評価は小さい

受益権を分離した結果、元本受益権の評価がとても小さくなります。【元本受益権=信託財産-収益受益権】という引き算で評価されるからです。これは、財産を持つということが、「元本そのものを所有する権利」に加えて、「そこから生み出される収益を得る権利」もセットになった状態を意味すると考えているからでしょう。

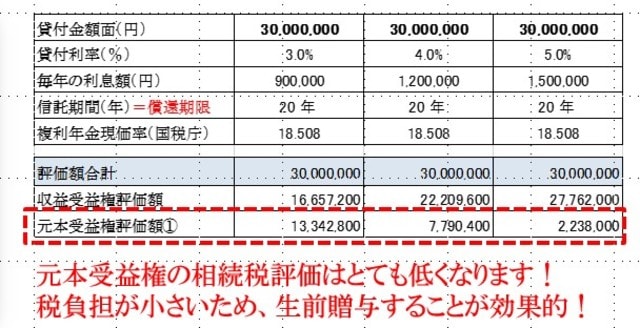

5:元本受益権の計算例

受益権を分離しますと、元本受益権の評価を大きく引き下げ、贈与税の負担を軽減することが可能となります。

たとえば、評価額3,000万円の賃貸不動産を信託し、毎年150万円(利回り5%)の利益が得られるものとしましょう。委託者は父親、収益受益者は父親、元本受益者は長男、信託期間は20年とします。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

収益受益権は基準年利率によって割引現在価値を計算しますので、2,776万円と評価されます。一方、元本受益権の評価額は、3,000万円から収益受益権の評価額を差し引き、223万円と評価されます。賃貸不動産の信託によって元本受益者が子供と設定された他益信託ですので、元本受益権223万円に対して贈与税が課されるのです。

6:相続税対策としての効果は?

一方、賃貸経営から得られる利益については父親が収益受益権を持っていますので、自益信託であり、贈与税は課されません。これは、信託を設定したとしても長男に移転されず、父親の相続財産として蓄積されていくことになるため、信託を設定しない場合と同じ状態です。

しかし、信託を設定した場合には、元本部分の評価を大きく引き下げ、税負担を軽減させる効果があります。

もし、父親が相続発生時まで賃貸不動産の所有を継続していた場合、路線価等の変動はあるかもしれませんが、基本的に賃貸不動産そのものの相続税評価額3,000万円に対して相続税が課されます。

これに対して、信託を設定した場合、元本から20年分の利益を反映させた収益受益権を差し引いて評価することができます。すなわち、賃貸不動産の評価額3,000万円から収益受益権2,776万円を差し引き、223万円が課税対象となるため、父親から長男への財産承継に係る税負担を軽減することが可能となります。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<