大規模な賃貸オフィスビルの共有

[お悩み①]

私は大規模な賃貸オフィスビルを所有しています。資産規模は50億円です。私の相続が発生した場合、3人の子供達が共有することになりそうです。それゆえ、将来的に不動産の処分を巡ってトラブルが発生することが心配なのですが、事前に防ぐことはできませんか?

不動産の共有は、できれば避けたほうが無難です。共有によって、その処分を巡るトラブルが発生する可能性が高いからです。たとえば、建替、売却するときには共有オーナー全員の合意が必要です。1人でも反対する人が出てくると、何もできなくなってしまいます。

たとえば、企業オーナーである父親が、自社に対して土地を貸している場合、土地が子供の共有になると、会社経営にとって不都合が生じるおそれがあります。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

しかし、大規模な不動産を所有するオーナーの場合、複数いる子供の1人に相続させるとほかの子供の遺留分を侵害してしまうことがあります。そのため、不動産を子供達で共有させるしかないという状況が生じます。

◆不動産の民事信託

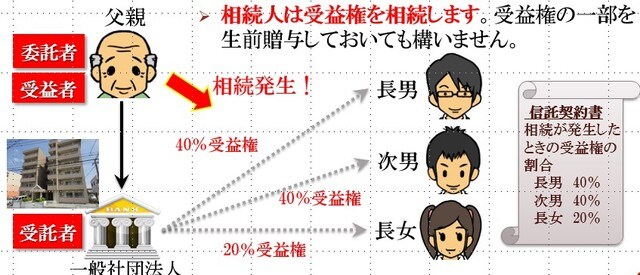

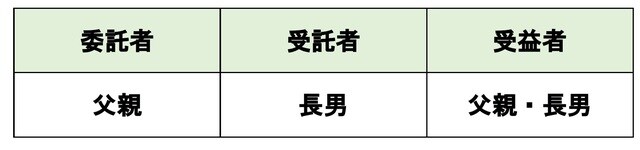

そこで、親族内で法人を設立し(一般社団法人)、それを受託者として賃貸不動産を信託し、当初の受益権は父親が保有します(自益信託)。相続が発生したときに、子供が受け取る受益権の割合を信託契約で決めておきます。

また、子供のなかで不動産管理の役割を果たす人を決め、その人を法人の代表者に就任させるのです。その点についても信託契約に記載しておけばよいでしょう。

そうすれば、共有された不動産の処分に係る意思決定は法人の代表者が単独で行うこととなり、その処分を巡るトラブルの発生を回避することができるのです。

◆不動産による相続税評価の引下げ

相続税対策の基本として生前贈与が行われますが、贈与する財産として最適なものは不動産です。

たとえば、将来の相続税対策のために、父親の財産を1億円だけ子供へ生前贈与したいと考えます。この際、現金・預金や有価証券を1億円贈与した場合、4,775万円の贈与税が課されます。

そこで、贈与する財産の評価を引き下げるため、[相続税評価<市場価格]となる賃貸不動産へ投資しておきます。たとえば、1億円のタワーマンションを所有している場合、その相続税評価が2,000万円まで圧縮されているようなケースは多くみられます。それを贈与すれば、贈与税は775万円で済むこととなり、税負担を大きく軽減することができます。

<参考情報>タワーマンション投資

タワーマンション節税が流行していますが、この理由は市場価格と相続税評価の乖離度合いが大きいからです。つまり、現金を投じてタワーマンションという不動産を購入することによって、相続税評価を引き下げることができるのです。

土地の相続税評価は、マンションの敷地面積全体を路線価で評価してから、各戸が持っている専有面積に応じて按分計算されるため、タワーマンションのように何百戸という大規模なスケールだと、当然、1戸当たりの土地の持分が少なくなり、評価額も小さくなります。

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

たとえば、専有面積70㎡のタワーマンションの場合、1戸当たりの持分はおおむね15㎡~20㎡です。小規模宅地等(貸付事業用)の評価減200㎡を消化するには投資用物件を10戸も購入することができます。

また、タワーマンションならではの特徴として、眺望がよくなるなどの理由から、一般的に高層階ほど分譲価格(市場価格)が高くなる傾向にあります。専有部分の面積が同じ(同じ間取り)であっても、低層階と高層階では分譲価格(市場価格)が数千万円以上違うケースもあります。

たとえば、3階で5,000万円の物件が、同じ間取と広さの40階の物件は6,500万円で販売されるような事例です。

一方、相続税評価額は階が違っても変わりません。3階でも40階でも相続税評価は同じです。つまり、タワーマンションでは、高層階に上がるにしたがって評価の引下げ効果が高まるのです。

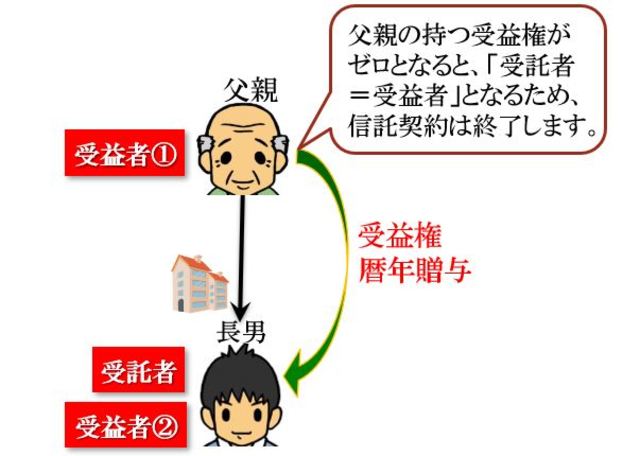

◆不動産の暦年贈与

この点、賃貸不動産を一気に贈与してしまうと、税率は一気に高くなりますので、暦年贈与を活用して複数年度に分けて贈与することを考えます。そうすれば、110万円の基礎控除を何度も活用することができ、節税効果が高まります。相続税評価2,000万円のタワーマンションの場合、19年間にわたり暦年贈与することができれば無税です。

しかし、暦年贈与で賃貸不動産の持分を複数回に分けて贈与すれば、不動産が父親と子供の共有になってしまい、その契約関係と管理が煩雑になります。

そこで、賃貸不動産を子供に信託しておくのです。そうすれば、受託者単独で不動産の管理を行うことができ、長期間にわたる暦年贈与であっても問題が生じることはないでしょう。

なお、以下の税負担が伴います。

【賃貸不動産を受託者に預けたとき】

不動産取得税:なし

登録免許税(所有権移転):なし

登録免許税(信託):土地→0.3%、建物→0.4%

【受益権を贈与したとき】

不動産取得税:なし

登録免許税(所有権移転):なし

登録免許税:土地→1,000円、建物→1,000円

「国内財産」の管理を誰かに任せたい

[お悩み②]

老後はシンガポールに移住して、のんびり余生を過ごしたいと考えています。日本国内の不動産を置いていくことになるのですが、どうやって管理すればよいでしょうか?

日本国内に賃貸不動産を持っている場合、その運営と管理をどうするかが問題となります。たとえば、テナントの管理、建物の保守(管理会社へ委託)、借家人との契約交渉、固定資産税の納付など、日本での業務は自ら遂行することができなくなります。

◆煩雑な不動産の賃貸経営

賃貸不動産の経営は、権利調整、賃借条件交渉、家賃の請求と受取り、租税公課の納付、建物の保守・管理・修繕など、手間と時間がかかる仕事です。オーナーが日本に住んでいるのであれば、ある程度は賃貸経営に関与することができますが、海外移住してしまうと、ほとんど関与することはできなくなります。

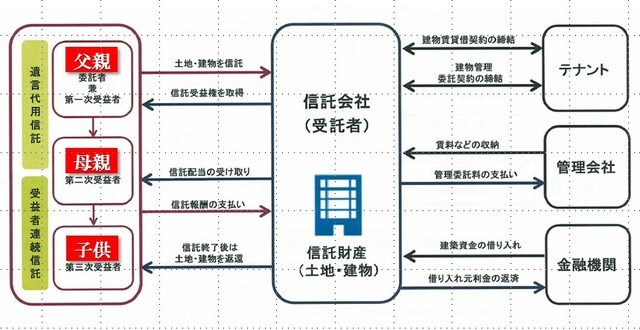

◆国内不動産を信託して海外移住

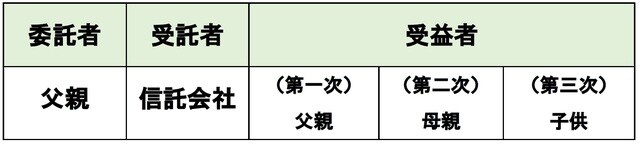

そこで、日本国内の不動産は信託会社を受託者として賃貸経営を任せ、自分や家族を受益者とするのです。この場合、不動産に強い信託会社を受託者とすることがよいでしょう。そうすれば、賃貸経営そのものを信託会社へ丸投げすることができます。

海外移住していても、賃貸経営に係る必要はなく、獲得した利益を信託会社から移住先の現地へ送金してもらうだけです。銀行借入はオーナー本人ではなく信託会社が行うことになります。それによって、オーナーは、手間のかかる賃貸経営から解放され、海外生活を謳歌できます。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<