「トレンドフォロー戦略」は長期的な運用手法

本連載において、投資信託についての現状、主に人気のテーマ型とインデックス型について、また筆者が在籍していた欧州の運用会社のESG投資について述べてきた(関連記事『日本で売れている「テーマ型」投資信託…欧米では不人気な理由』『意外とリスクも大きい?「インデックス投資」が抱える問題点』『欧州トップクラスの運用会社が重視する「非財務情報」とは?』参照)。

今回は、米国ヘッジファンドの手法、特に筆者が米国のヘッジファンドCommodities Corporation(現:Goldman Sachs Asset Management)で学び、長くファンドマネージャーとして運用を行っていたCTA(Commodity Trading Advisor/商品投資顧問業者)の運用手法について、「3つ」の手法に絞り述べていこうと思う。今回は、トレンドフォロー戦略について解説する。

よく経済新聞や雑誌、インターネットにおいて「ヘッジファンドがマーケットをかく乱」とか「CTAが仕掛け、相場を動かした」などと書かれているが、ヘッジファンドやCTAとはマーケットにおける神出鬼没の巨大モンスターなのであろうか? 少なくとも筆者の経験では流動性が高いマーケットを「動かす」とか、そこで「仕掛ける」などということは、ヘッジファンドを含め何人においても不可能と考えている。

そもそも、ヘッジファンドがヘッジファンドと呼ばれる所以は、マーケットでリスクヘッジをしたい人(Hedger)のリスクをテイクする役割(Speculator)だからだ。つまり、「仕掛け」たり「動かし」たりするのではなく、マーケットの需給の一致、すなわち流動性を供給しているのである。

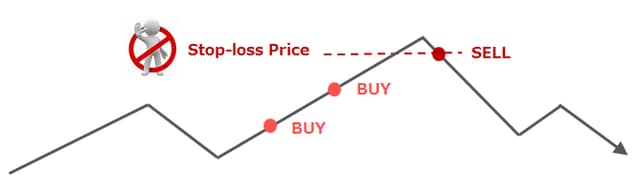

ヘッジファンドのなかでも、CTAは「トレンドフォロー戦略」と呼ばれる、長期的な運用手法が主である。この戦略は、「利益は早く実現したい」「損は実現したくない」という人間の潜在的な感情における売買のリスクテイクが基本にあり、「利益は伸ばす、損は早く切る(profit run, loss cut short)」を実践している。つまり、CTAは長期で相場についていくものであり、「短期でCTAが動いて相場を動かした」というような経済新聞の記事や評論家コメントは全くの見当違いであるといえるわけだ。

長期トレンドを見極め、その方向、いわゆる順張り方向にポジションをとり、利が乗っている限りは、基本ポジションを持ち続ける。反対に、相場が逆に行き始めたら、すなわち長期トレンドが反転したと判断すれば、即座にポジションを閉じるか、逆のポジションをとるというやり方がトレンドフォローの基本だ。これは「損を膨らませない、早めに閉じる」(新聞などでは「損失覚悟の売り」などと表現される)ということでリスクマネジメントとして理にかなっている。

しかし過去を見ると、1990年代後半に「不正巨額損失事件」として語られる4つの事件が発生している。1995年に発覚した旧:株式会社大和銀行ニューヨーク支店巨額損失事件での債券トレーディング、同じく1995年に「女王の銀行」と呼ばれた名門・英国ベアリングス銀行による日経平均等でのデリバティブ取引の失敗、1996年には住友商事株式会社の銅先物取引で2,000億円を超える損失が発生、そして1998年に破綻した米国ロングタームキャピタルマネジメント社(以下、LTCM)による債券取引等の失敗が起こった。

これらの事件が発生した要因の共通点として「ポジションの精算、すなわちロスカットができず、損失が巨額に膨らんだ」ことがあげられる。なぜ、プロである彼らにそれができなかったのであろうか?

「裁定取引」「大きすぎたポジション」が要因

まず原因の1つとして、彼らの運用手法として採用されていた「裁定取引(アービトラージ)」が、逆張り(カウンタートレンド)的な取引手法であったことがあげられる。これは「理論」や「経験」、「数理モデル」などに基づき、相場が理論値になる(戻る)ことを想定しているため、ロスカットのタイミングが非常に難しい。また、そもそも理論を越えて損失が膨らんでいくことは想定されていないので気づくのが遅れる、あるいはミスを認めることが難しい。

もう1つの原因は、ポジションが巨大すぎたこと、もっといえば、それに気づけなかったことである。海に鯨が泳いでいるのを想像してほしい。鯨は王様、無敵のように思うかもしれないが、泳いでいるのが海ではなく、50mプールだったらどうだろうか? 他のプレイヤーから動きが丸見えであり、いざ行動を起こそうと思っても、簡単には動けない。トレード的にいえば、危機時など市場の流動性が薄くなるなか、ポジションが巨大すぎて、ポジションを閉じようと思っても閉じられず、ロスカットできなかったのである。彼らは、そこが50mプールであったことに気づけなかったのだ。

ノーベル経済学賞受賞者も役員として名を連ねていたLTCMの例でいえば、彼らは「信用力が高く、常に割高な米国債を売って、割安なロシア国債など新興国債を買う」取引を主として行っていた。ところが、1998年8月のロシア短期国債の債務不履行(いわゆるデフォルト)を機に、米国債が買われ、新興国債は売られたことで、ロシア国債は紙切れ同然となり、その差(スプレッド)は急激にかつてない水準にまで広がった。彼らの数理モデルによると、その確率は100万回に3回、「シックスシグマ」であったといわれている。

ロシア国債市場が50mプールだとすると、レバレッジをかけた自分たちのポジションがそのなかの鯨であった、あるいは短時間で身動きのとれない鯨になってしまったことに気づいたときには、すでに誰も買い手がいなかったのである。

なお、その間にCTAを中心とするトレンドフォロー戦略は、先進国国債や短期金利先物買いポジションなどを維持(profit run)し莫大な利益を上げている。

CTAの基本は長期トレンドフォローであり、「利益は伸ばす、損は早く切る(profit run, loss cut short)」というリスク管理の観点から理にかなった運用手法である。また、長期トレンドに逆らって相場をかく乱したり、仕掛けたりする手法ではなく、そのような巨額なポジションを一度にとらない。それが大きなリスクであることを知っており、むしろマネージしているのである。

冒頭でCTAの3つの運用手法と述べたが、2つめの手法は「多くの先物市場へ分散投資する」ことである。これもリスク管理の観点から重要であり、CTAならではの分散投資手法である。これについては、次回解説したいと思う。

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、著者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。