短期間で成果がでるわけではない

“1つの金融商品に多くの資金を投入すると、その商品が大きく値を下げたとき、同じく自分の資産も大きく値下がりします。こういった投資のリスクを減らす方法のひとつに「分散投資」があります。複数の投資先に資金を分けることで、資産全体でリスクを軽減する方法です。”(全国銀行協会ホームページより)

分散投資はリスクを軽減するために有効な手法だが、よく勘違いされる、間違った認識をされることも多い。分散投資の「注意すべきポイント」について、解説をしていきたいと思う。

①分散投資は短期間で成果がでるものではない

分散投資は、中長期投資に適した投資方法だ。そのため、当然、短期的に成果をだすには必ずしも適している方法ではない。上昇しそうな株式や投資信託等の投資資産に対して、集中的に投資を行い、思惑通り上昇するのであれば、集中投資のほうが得られるリターンは大きい。よって、分散投資は、自分で投資資産や銘柄の選択に自信があり、短期的な利益を志向する人にはおすすめしない。

ただ、上昇する投資資産を常にいい当てることはプロでも難しいというのも事実だが。

②1つのテーマや同じ業種内で、複数銘柄へ分散投資をしても、リスクは軽減しない

分散投資では、全ての投資対象が同時に同方向に動かないことが重要だ。つまり、1つの投資資産が下落しているとき、他のものは下落しない。むしろ上昇することで、1つのイベントや事象で、大きな損失が発生するリスクを低減させることができる。

したがって、いくら多くの投資資産に投資していようと、その投資資産がすべて同じ値動きをするものであれば、逆にハイリスクな投資となり、望んでいた「分散投資」の効果が得られないことに注意が必要だ。

さらに、投資対象として投資信託を選ぶ場合の注意点についても言及しておく。

投資信託のメリットは、「少額でも実質的に分散投資のメリットを得られること」といわれ、投資初心者にもおすすめの分散投資ツールといえる。しかしながら、投資信託のなかでも「テーマ型ファンド」においては、一般的な投資信託に期待される分散投資の効果が期待できないものが多いことには注意が必要だ。

なぜならば、「テーマ型ファンド」は、投資する業種や銘柄をテーマで絞り込んでしまうため、先に述べたように、相場変動時に同じ値動きをする場合が多いからだ。

例えば、テーマに関するネガティブなニュースやイベントが起これば、全ての銘柄が同時に下がり、損失が拡大する。また、特定の国や地域に偏った投資であればリスクを増大させることもある。具体例を挙げると、次世代通信などのテーマ型ファンドが人気だが、日本の携帯電話料金の見直しについて報道があったときに、通信株全体が大きく下落した。また、南欧の国々の財政危機が問題視されたときは、欧州の株や通貨が、他の地域に比べて大きく下落し、米国同時多発テロのときには米国の株や通貨が中心に売られたりした。

③リスクの低い投資資産ばかり複数投資しても、リスク・リターンは向上しない

上記②の記載とやや重複するが、個人投資家のなかには「とにかくリスクの低い投資信託を」という声が強く、債券ファンドばかりを選んで投資している例が見受けられる。

しかし、これでは昨今の超低金利下で、リターンもあまり期待できない。分散投資の真髄は、「値動きの異なる複数の資産に分散させれば、リスクを分散しながら、安定的な収益を期待することができる」というものだ。

「値動きの異なる複数の資産」という部分について、誤解もあるようなので、少し詳しく解説する。

投資対象となる資産としては、投資信託、株式、債券、不動産(REIT)、原油、金などの金融商品があるが、リスクを抑えながらリターンを維持、すなわち、リスク・リターンを向上させる最大のポイントは、できるだけ「値動きの異なる2つ以上の資産」を組み合わせることである。

その意味では、個別ファンドでリスクが低いからといい、債券ばかりに複数投資するより、株式と債券を組み合わせたほうが、収益を狙いながらリスクを抑えられるケースも多い。また、国内だけでなく海外の資産にも投資することによって、さらに分散効果を高めることができるともいわれている。

営業マンから「分散投資」を謳った複数の商品の勧誘を受けることもあろう。そのときには、この点に着目した説明ができているのか、確認してから購入いただきたい。ただやみくもに商品数を増やすことは、本来の「分散投資」ではないことを覚えておいてほしい。

「時間分散は利益も分散してしまう」は間違い?

④「時間分散は、リスクだけでなく利益も分散してしまう」は間違い

時間を分散する投資はリスクだけでなく利益も分散してしまい、大きく儲けることが難しいという記事を見ることがある。おそらく、分散投資は、価格が割安時だけでなく割高であっても機械的に購入するので(これにより平均的な価格になる)割安時のみを自分で判断して買うほうがよいという論理なのだと思う。しかし、かなり困難だと思うが、仮に常に割安時を判断できたとしても、それをいつどのタイミングで売却するかの判断は非常に難しい(※1)。

最悪の場合には、高値で買ってしまった資産を安値で売ることにもなりかねない。そのときの相場が高いか安いかは、実際に投資をした後になってみないと分からないものだ。 しかし、長期投資を行うなかで「時間分散」すれば、収益のブレ幅が小さくなり、得られる収益が安定するため、「大きく儲けることができないデメリット」より、はるかに高いメリットが享受でき、必ずしも利益まで分散されることにはならないと筆者は考える。

※1 相場の格言に「利益は伸ばし、損切は早く(profit run, loss cut short)」というものがある。これは、人間の感情的な行動の逆を表す言葉で、通常人は利益がでたら早くそれを確定させたい、逆に損失がでているときはそれを確定したくない(いわゆる塩漬け)と考えるものである。したがって、どのタイミングで売却するかという利益(損失)を確定させる行動は、いつ買うかより、何倍も難しく、かつ多くの人があまり考えていない(少なくともいつ買うかよりは)行動といえる。

⑤時間分散には、適している投資対象とそうでない投資対象がある

次に、筆者が考える、時間による分散投資の注意点をあげてみる。実は意外にも、分散投資に適している投資対象と、それほど分散投資を意識しなくてもいい投資資産があるのだ。

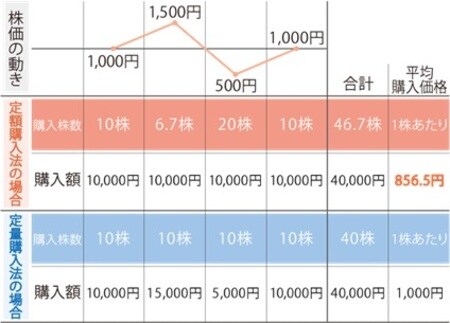

時間による分散投資をするメリットとしては、平均購入価格を下げる効果があげられる。毎月など定期的に、同じ「購入額」(1万円など)で買い付ける、ドルコスト平均法(※2)の効果もそうした場合に最大化される。

これを逆に考えれば、あまり価格変動がない投資資産の場合、時間を分散する投資のメリットは少なくなり、一度に投資をしてもリスクは少ないことになる。例えば、価格変動性の小さい債券や、低リスク型のバランスファンドがこれにあたる。

したがって、時間による分散投資は、①価格変動が大きい、②相場が予測しにくい、③将来性が高く相場上昇が期待できる投資対象・資産が一番適しているといえ、必ずしも、あらゆる投資対象にあてはまるわけではないことに注意が必要だ。

※注2 ドルコスト平均法:値上がり・値下がりする株式や投資信託の購入単価を下げるために定期的に一定金額ずつ買い付ける方法。購入時期を分散することで価格変動リスクを低減させる効果がある。定期的に一定額を投資すると、株価が安いときは多く、株価が高いときは少ない株数を購入することになり、結果として1株当たりの購入価格は平均化される(日本証券業協会ホームページより)。

ただし、定額購入法(ドルコスト平均法)によって投資収益が確実になるものではなく、場合によっては(例えば、購入する金融商品の価格が下落し続けるなど)、損失を被る場合がある。

◆まとめ

分散投資は有効だと、多くの文献やウェブサイトで目にするが、投資の目的を考えて、正しく使わないとその効果は半減してしまう。先にあげた5つの点を考慮して「長期的に継続」していくことが大事だと筆者は考える。

※本連載に記載された情報に関しては万全を期していますが、内容を保証するものではありません。また、本連載の内容は筆者の個人的な見解を示したものであり、筆者が所属する機関、組織、グループ等の意見を反映したものではありません。本連載の情報を利用した結果による損害、損失についても、著者ならびに本連載制作関係者は一切の責任を負いません。投資の判断はご自身の責任でお願いいたします。