資産運用の王道は「幅広く分散して長期でもつ」だけ

資産運用は、効率性を追求してまともにやればやるほど、退屈でつまらないものになります。なぜなら、資産運用の王道は、

①十分に分散された

②低コストのポートフォリオに

③時間分散を計りながら

④長期投資をする

ことだからです。特定の資産に集中しないように国内外の株式と債券に幅広く分散させた、低コスト商品の組み合わせに、積み立てによって時間をかけて少しずつ、じっくり長期にわたって投資するということです。もう少し簡単にいうと、「資産運用の王道は、幅広く分散して長期でもつだけ」です。

値動きが大きくて上昇しそうな株式を選別し、タイミングを計って売ったり買ったりするといった、ゲームのようなスリリングな取引は一切必要ありません。経済ニュースから市場動向を予想して、値上がりが期待できそうな通貨や成長しそうな国を探す必要もありません。

こうした一見面白みに欠けるシンプルな資産運用でも、長期で継続すれば相応のリターンは稼げるはずです。そして、これを実践していると、損する可能性も極めて低くなります。実際に、国内外の債券と株式に分散して10年間保有すると、どんなに最悪のタイミングで投資を始めたとしても損はしないという実証データもあります。

多くの人は「コア」となる資産のみの保有で十分!?

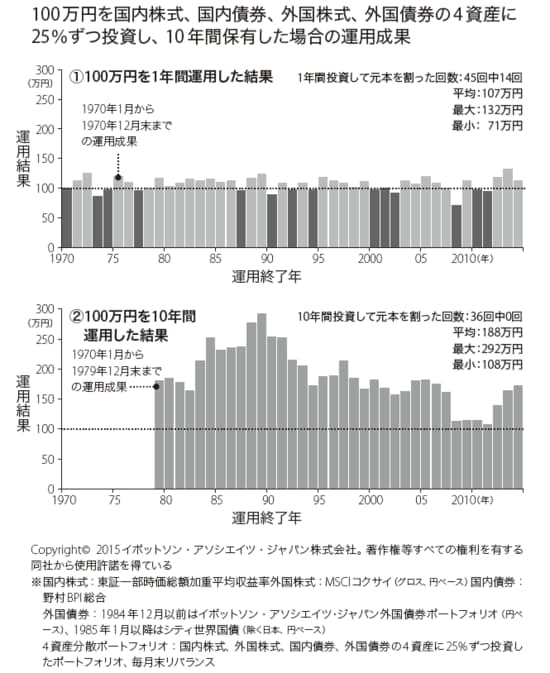

下記の図表は、100万円を国内株式、国内債券、外国株式、外国債券の4資産に25%ずつ投資し、1年間保有した場合と10 年間保有した場合の運用成果の比較です。

1年間だと、いくら4資産に分散したとしても損をするケースも多いものの、10年間保有すると平均で100万円が188万円に増えていることがわかります。最大では292万円と、3倍近くになっています。そして、最小でも108万円です。

[図表]4資産分散ポートフォリオの長期投資の効果

つまり、どんなに最悪のタイミングで投資を始めたとしてもマイナスにはなっていないということがわかります。もちろん、なかにはこうした〝つまらない退屈な資産形成の重要性〟は理解したうえで、少しお楽しみ的な要素の入った投資もしてみたい、という方もいらっしゃると思います。そのような場合には、私も実践している「コア・サテライト戦略」の活用をお勧めします。

コア・サテライト戦略というのは、王道的なポートフォリオをコア(中核)にする一方、サテライト(衛星部分)では自分の好きな投資を楽しみながら行なうというものです。サテライトとしては、たとえば個別企業の株式投資でもよいし、アクティブ型の投資信託、個別の新興国への投資、金など商品への投資でもよいでしょう。コアとサテライトの比率は各人の資産規模によっても変わってきますが、一般的にはコアに7〜8割、サテライトに2〜3割という程度の配分がよいでしょう。

しかしながら、金融機関の営業担当者のアドバイスを受けて資産運用している人の多くは、この配分比率が逆転してしまっています。本来、サテライトであるべき資産ばかりに投資させられているというのが現実なのです。

趣味で投資を楽しみたいという一部の人を除くと、多くの人にとって人生における資産運用の優先順位はそれほど高くないはずです。誰もが資産運用に取り組むことは必要ですが、興味がなければ、必要以上に時間や労力を費やす必要はなく、コアとなる資産のみを保有することでも十分だと考えられます。