運転資金の借入れは、収支計画内容との整合性が重要に

秘訣7 /35 運転資金は月商の3カ月分が限界と知る

運転資金は、設備資金と異なり、見積もりを求められたり、融資後に使い道について逐一チェックされたりすることはありませんが、収支計画の内容と整合しているかは大事なポイントとなります。

また、運転資金は借入額上限が決まっており、月商の2~3カ月分が目安となります。

月の売上が200万円とすると、運転資金として借りられる上限は、600万円程度ということになります。

よって、設備投資がない業種の場合、多く借りたいと思っても、借入額をアップすることが難しくなります。とくに、創業後、数年経ってからの運転資金の借入れは希望額どおりにはいかないケースが大半ですので、設備資金も含めた創業時の融資の実践が肝要です。

創業2年目の人材派遣の会社の融資をサポートしたケースをご紹介しましょう。

機械設備や店舗の内装・外装などの設備投資がないため、借入額を伸ばすのが難しい状況でしたが、人材を10名採用したいということで、「10名分×4カ月分×人件費=1000万円」で公庫に相談を持ちかけました。

結果はというと、半額の500万円のみが認められました。もし利益が相応に出ていれば、希望の1000万円を借りられたのですが、業績がやや悪い状況だったのが減額の評価となりました。

また、公庫の見解としては、業績から勘案してまずは5名程度の採用を行ない、様子を見て、「業績が上昇したら、また借りてください」というものでした。人件費という名目で融資をする以上、人材を採用しなければ目的と違うことに利用される可能性があるリスクを勘案したのでしょう。

この事例からもわかるように、創業後の融資は業績がチェックされるため、希望どおりの融資へのハードルが高くなります。

創業時になるべく必要な経費を洗い出し、融資額を多く引き出すとともに、半年程度は売上がゼロでも生活、事業が工面できるよう、6~7カ月分ぐらいの生活費は手元に置いておくようにしましょう。

創業前にやっておくべき必要最低限の項目とは?

秘訣8 /35 融資を受ける前に「やるべきことリスト」をチェックする

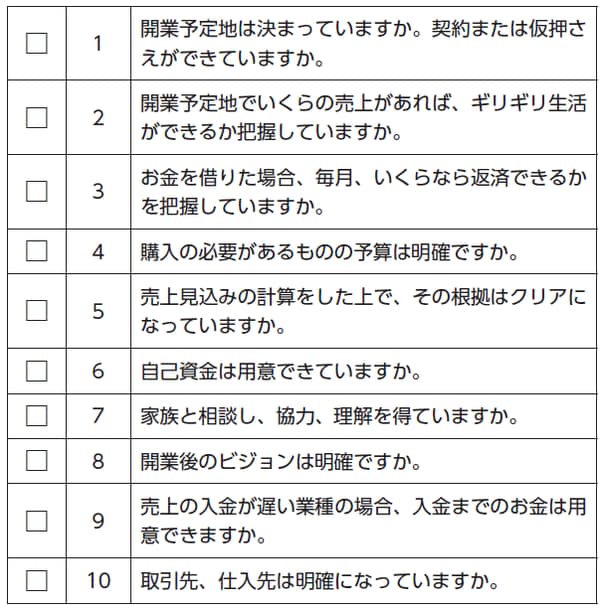

ここでおさらいを含め、実際に金融機関に融資の申込みをする前に、やるべきことのリストを挙げます。

先にも触れましたが、私の元に寄せられる月800件ほどの融資のお問い合わせに対し、約8割の方には、必要な準備をしていただいてから再度、ご相談いただけるようお願いしています。

少し厳しいいい方になりますが、初めて問合せをしてきた段階では、やや安易に独立開業を考えている方が意外にも多いように感じます。甘い夢物語だけを追い求め、肝心の準備が不足しているケースが散見されます。

私が事業を立ち上げるにあたって、ミッションとして掲げたのが、国が成長戦略の一つである企業の開業率10%達成に対し、その1%を私の会社で貢献するというものです。さらに起業家を増やすだけでなく、開業にこぎつけた方には、絶対に会社を潰して欲しくないと考えています。

この決意は、この仕事を始めたばかりのときにサポートしたお客様が早々に事業をたたむことになった反省から生まれたものです。「準備が足りない」「事業プランが甘い」と思ったら、いくらお客様でもきちんとリスクを提言すべきであり、安易に手数料狙いのサービスを展開するべきではないと考えております。

以下に挙げたリストは、創業前にやっていただきたい必要最低限の項目になります。

金融機関や融資アドバイザーなどにコンタクトを取る前に、自分がどの程度、準備ができているのかを、以下の10項目にチェックし、できていない項目については、早めにクリアしておきましょう。

1 開業予定地は決まっていますか。契約または仮押さえができていますか。

開業予定地が決まっていない場合、融資の申込みはできません。契約していなくても、仮押さえができていれば申込みはOKです。融資確定後、手続き中に開業予定地が変更になった場合、融資の手続きがやり直しになるため注意が必要です。

2 開業予定地でいくらの売上があれば、ギリギリ生活ができるか把握していますか。

毎月、どれぐらいのコストがかかるかを計算し、そのために最低限必要な売上を把握しておきましょう。売上の想定は、最低ラインで手堅く立てておくことが肝心です。

3 お金を借りた場合、毎月、いくらなら返済できるかを把握していますか。

毎月の売上からコストを引いた利益から、生活費、さらに借入金を返済しなければなりません。売上の回収に時間がかかる業種であれば、資金ショートに陥らないよう、厳しめに計算しておくことが大事です。

4 購入の必要があるものの予算は明確ですか。

融資を受けるにあたって、何にいくら使うかを明確にしなければなりません。とかく予定よりも購入するものは増加しがちです。事前にリストをまとめておきましょう。

5 売上見込みの計算をした上で、その根拠はクリアになっていますか。

売上見込みは、融資を受ける上で非常に重要なポイントとなりますので、リサーチやシミュレーションは綿密に実践しましょう。

6 自己資金は用意できていますか。

自己資金は、最低100万円以上はないと融資は厳しくなります。がんばって毎月少しずつ貯めましょう。

7 家族と相談し、協力、理解を得ていますか。

万が一、自己資金が少ない場合でも、資金面や仕事のサポートなど、家族の協力を受けることができると融資の加点要素になります。

8 開業後のビジョンは明確ですか。

事業を始めるための動機、成功するためのビジョンを明確にし、融資担当者に伝えることが、面談でも印象アップにつながります。

9 売上の入金が遅い業種の場合、入金までのお金は用意できますか。

建設・電子工事の請負事業や、保険診療報酬が入ってくるのが遅い病院など、入金に時間がかかる業種では、万が一、半年程度、入金額が少なくても大丈夫なように計画を立てましょう。

10 取引先、仕入先は明確になっていますか。

どこと取引をし、どこから何を仕入れるかが明確でなければビジネスは進みません。また、1社だけに依存するのではなく、相手先の倒産リスクも踏まえ、複数社擁しておくことが審査にもプラスに働きます。

[図表]融資を受ける前にチェックする「やるべきことリスト」

田原 広一

株式会社SoLabo 代表取締役