認定支援機関を経由することで金利がダウンする可能性

秘訣14/35 「認定支援機関」の活用で金利優遇、融資額アップを狙う

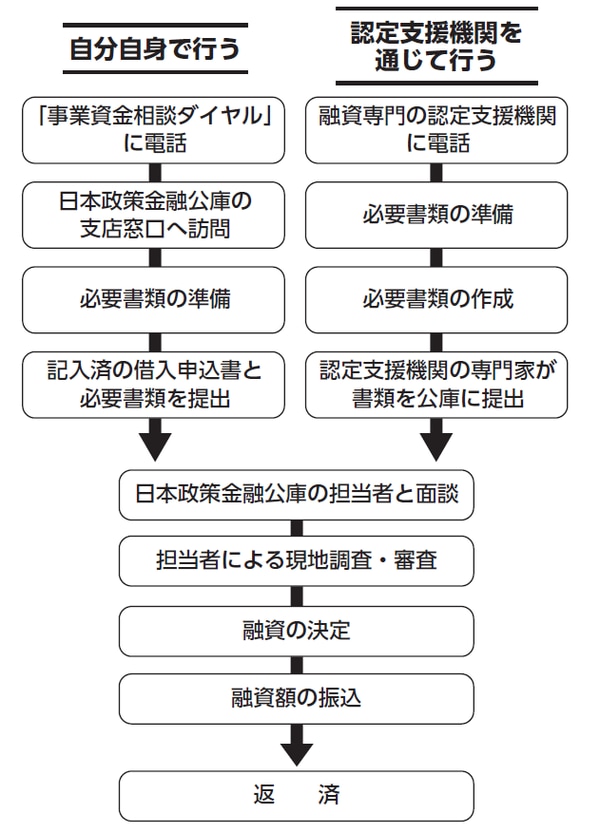

公庫に融資を申し込む際には、「自分で手続きをする」やり方と、「認定支援機関を通じて手続きをする」2つの方法があります。

認定支援機関とは通称で、正式名称は「認定経営革新等支援機関」といい、中小企業や小規模事業者の経営課題に対し、事業計画策定支援などの専門性の高い支援を行う専門家です。課題に応じて専門分野が分かれており、それぞれの認定支援機関に得意分野があります。国の認定により、税理士や公認会計士などの士業、金融機関、私の会社のように融資サポートをする事業会社など、多数の融資の専門家が存在します。

実は、公庫の融資を受ける際に、この認定支援機関を経由するとさまざまなメリットがあるのです。

第一に「金利優遇」が受けられるケースがあることです。

先述したように、公庫で創業時に受けられる融資には、「新創業融資制度」と「中小企業経営力強化資金」という2つの制度があります。

そのうち後者の「中小企業経営力強化資金」は認定支援機関の指導や助言を受けている方が対象となります。つまり、認定支援機関を経由しないと利用できない制度となりますが、実はそのひと手間をかけることで、金利がダウンするケースがあるのです。

2000万円以内の無担保・無保証人での融資については、「新創業融資制度」の基準利率よりも低い金利で融資を受けられるケースがあります。

1000万円超の高額融資を引き出せる確率が高くなる

第二が「融資金額が増加」することです。

公庫では支店決裁の上限があります。「新創業融資制度」では1000万円が上限となりますが、認定支援機関をとおした「中小企業経営力強化資金」はプラス1000万円の2000万円の融資が制度上可能となります。つまり、なるべく融資額を上げたいと考えるならば、個人で行くよりも認定支援機関を経由したほうが高額の融資を引き出せる確率が高くなります。

私のお客様で、飲食店の創業にあたり、1600万円の融資に成功した方の事例を挙げましょう。

その方は独立前にイタリアンの人気店で修業を積み、自己資金650万円を貯め、商工会議所と公庫が開催する「創業塾」にも通い、準備を重ねてきました。

当初、お一人で公庫に融資相談に行かれたものの、個人で行った場合は、いくら条件がよくても支店決裁では1000万円が融資の上限額となります。

しかし、そのお客様は、店舗にかかる設備資金の関係で、最低でも1400万円を借りる必要がありました。そこで、公庫担当者から認定支援機関を経由しての申込みを勧められ、私の元に相談に見えました。

この方の場合、準備をしっかり重ねてきたことが認められ、飲食店の創業融資には珍しく公庫から1600万円の融資を引き出すことができました。

ちなみに、支店決裁を超える融資を受けたい際には、決裁は支店から本店に移ることになります。しかし、本店に行くとチェックする担当者も増え、時間がかかるため、本店決裁に持ち込まれるケースは実際にはほとんどありません。

プロが手伝うので個人申込よりも圧倒的に審査通過する

第三の特典が「審査を受ける支店を選べる」点です。

自身で申込みを行う場合には開業予定地の管轄支店での申込みとなりますが、認定支援機関を経由すると、同機関と頻繁に取引している公庫の支店で融資を受けることができます。つまり、既に資金調達実績のある支店に融資の申込みを行うことができる。これは大きなメリットです。

面談には認定支援機関の担当者も同席可能なため、話もスムーズに進むことが期待できます。

第四のメリットが、書類作成のサポートが受けられる点です。

「創業計画書」や「事業計画書」は、融資成功のカギを握る大切な書類であり、作成するにはしっかりとした備えが必要です。

とはいえ、これから独立する方にとっては、融資の申込みも、必要書類を作成するのも初めての体験となり、なかなかハードルが高い作業となります。実績を持つ認定支援機関のサポートを受けることで、融資のためだけではなく、事業がしっかりと継続、拡大していくための方法を一緒に考えてもらえるのもアドバンテージといえます。

また、プロに任せれば書類の不備などで審査期間が長引くリスクも少なくなります。個人で融資を受ける場合、平均して審査に1カ月程度かかるケースもあるところ、プロが手掛けた場合、平均して1~2週間、早ければ数日でスピーディに融資にこぎつけることもあります。

また、副次的な効果として、認定支援機関を経由することで、信用力アップにもつながることも期待できます。

認定支援機関のサポートは、本番の審査を受ける前のいわば0次審査のような位置付けで、「この人にお金を貸しても大丈夫だと判断しました」とお墨付きをもらったことにも通じます。私の会社に問い合わせをされてきた方の約8割をやむなくお断りすると申し上げましたが、そのハードルを乗り越え、サポートさせていただいたケースについては9割超が融資にパスされています。

つまり、プロの助けを受けることで、自身で融資の申込みをするよりも成功の可能性が高まることが期待できます。逆に個人で申込んだ際には半数以上が審査に落ちるという可能性があります。

もちろん「経験値と自己資金」などの条件がよければ、個人で申込みをしても、融資自体は成功する可能性は高いでしょう。成功する確率だけでなく、「最大限に有利な条件で借入れをしたい」「慣れない金融機関への対応はプロに任せて、本業の方の創業準備に注力したい」「少しでも多くの融資を受けたい!」と考えるならば、「認定支援機関」の力を借りることをオススメします。

認定支援機関選びは「専門分野」「料金体系」に注意

認定支援機関を選ぶ際には、どういった点に注意するべきなのでしょうか。

最大のポイントは「専門分野を見極めること」です。先にも挙げたように、同じ認定支援機関をうたっていても、得意とする分野は異なります。公庫で初めて融資を申込むならば、創業支援、事業計画作成支援に強い認定支援機関を選ぶことがオススメです。

実はお金のプロとされている税理士でも、融資サポートに長けているかというと、そうともいえません。どの程度、融資の案件を実践したことがあるのかもチェックしておくべきでしょう。

報酬額も事前に把握しておきましょう。完全成功報酬型なのか、あるいは成否に限らず一定の着手金が必要なのか、融資額の何%を支払う必要があるのか、料金形態は認定支援機関によってもまちまちです。

また、認定支援機関は公庫に、融資先の事業進捗報告を2年間行う義務があります。その際の資料作成の料金も確認しておきましょう。

ちなみに私の会社では、報酬は借入額の2%、または12万円のいずれか高い額を請求させていただいています。完全成功報酬ですので、融資に失敗したら1円も請求しません。融資後の事業進捗報告に伴う料金も発生しません。

また、融資後の報告義務と併せ、継続的に二行目、三行目と融資を受けていくことが会社の成長につながります。長期スパンでサポートを受けるならば、担当者との相性、関係構築も大事なポイントです。

現在、日本には約2万7800もの認定支援機関が存在します。

ホームページなどで検索した上で、料金面などの条件も踏まえ、自分で手続きをするのか、サポートしてもらうのか。相性なども確かめた上で申込みをすることをオススメします。

[図表]自分で申し込む場合と認定支援機関を通じて申し込む場合のフロー図

事 例 中小企業経営力強化資金利用で1500万円融資に成功した焼肉店

Dさんは、7年間、千葉県の某駅前の焼肉店で創業時から店長をしていました。そのお店をオーナーから買い取り、独立するにあたって、買い取り費用の融資の相談にみえました。

この場合、店自体は既に開業しているものの、Dさんが経営者となるのは買い取り以降となるため、公庫から融資を受ける際には、創業融資の制度を利用することになります。

Dさんは店舗の買い取り費用として1500万円の融資を希望されていました。そこで活用したのが、公庫の中小企業経営力強化資金です。

中小企業経営力強化資金では、利用要件としては認定支援機関の指導・助言が必要となり、限度額は支店決裁権で2000万円になります。1000万円超の融資を受けたいという場合は、こちらの制度を利用し、融資手続きをするのが正解となります。

とはいえ、最大2000万円を借りられるケースはまれで、1000万円を超えるのもなかなか難しいのが現実です。

Dさんが1500万円の借入れに成功した理由としては、以下3つが挙げられます。

1. 7年経営している店舗で利益が出ていた。

売上の証明となるレシートを提出し、お金を借りても確実に返済できるプレゼンができたことが高額融資につながりました。

2. 提出書類を完璧にした。

認定支援機関のサポートを付けることで、精度を高め、書類に不備もなかったことで、プラスの評価につながりました。

3. 借りるお金の使い道が明確だった。

店の買い取り資金が1500万円と、借入使途が明確だったのも成功のポイントとなりました。

とくに店舗ビジネスでは1000万円超の借入れを希望する方は多いのですが、中小企業経営力強化資金を利用する大前提として、しっかりとした自身の備えも必要になることは覚えておきましょう。

田原 広一

株式会社SoLabo 代表取締役