生前贈与を活用し「相続損失」を回避する

相続税対策が必要だと言っても、それを高齢の資産家の方々に理解していただくことは容易ではありません。相続直前で認知症になってしまえば手遅れで、何もできなくなってしまいます。そこで、生前贈与によって、親世代の財産を早いうちに次世代に移転しまうことを考えます。

生前贈与の方法には、①暦年課税制度、②相続時精算課税、③経営承継円滑化法に基づく納税猶予制度の3つに大別されます。この点、②は相続税の制度と一体化され、課税を相続時まで先送りするものであり、大きな節税効果は無いことから、ここでの選択肢からは省きます。

①暦年課税制度は、年間110万円(基礎控除額)まで贈与税が非課税となる制度です。何人に対しても、何年にも分けて何回でも適用することができる便利なものです。しかし、贈与税の税負担が重いため、110万円を大きく超える贈与額の場合は、相続以上に税負担が重くなります。それゆえ、贈与する財産の相続税評価を引き下げておかなければいけません。

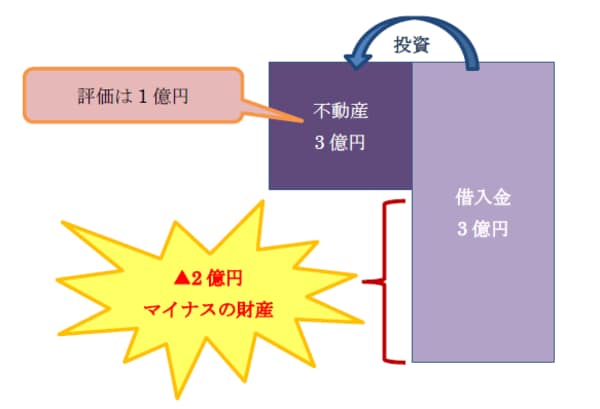

相続税評価を引き下げる手段は、借入金のよる不動産投資です。これによって「マイナスの財産」が創出されますので、他の資産と組み合わせると、全体として相続税評価が下がります。

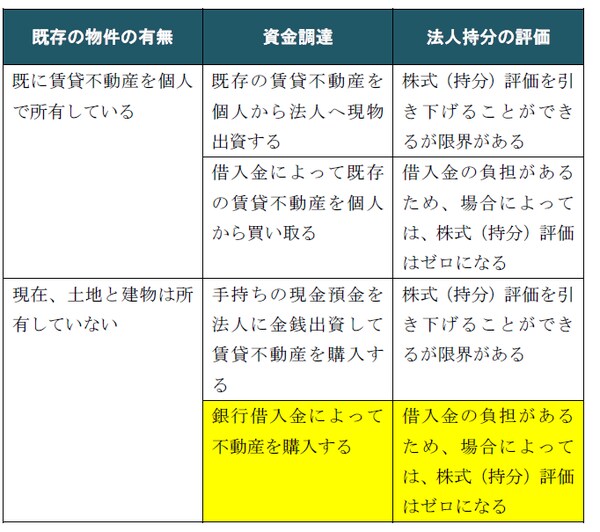

しかしながら、借入金による不動産投資を個人で行うと、「負担付き贈与」となって節税効果が消滅するため、これは法人によって行うことが基本です。法人が借入金による不動産投資を行い、その株式(持分)の相続税評価をゼロまで下げて生前贈与します。

タワーマンション投資を活用し、贈与税をゼロにした例

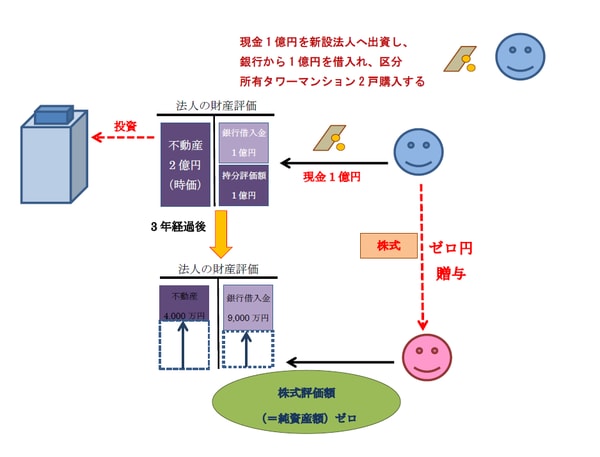

通常は、法人が、銀行借入金によって新たに賃貸不動産を購入するケースでしょう。たとえば、以下のようなケースを考えてみましょう。

<タワーマンション投資計画>

1億円の区分所有マンション2戸を総額2億円(→相続税評価額4,000万円)で購入する。自己資金1億円、銀行借入金1億円。

まず、自己資金1億円を出資して法人を設立します。次に、不動産仲介会社を通して、タワーマンション2億円を購入することとして、銀行から1億円を借入れます。つまり、自己資金と銀行借入金を合わせて総額2億円の不動産投資となります。これを実行しますと、タワーマンションを購入してから3年間経過後の法人の貸借対照表は以下のように変化します。

3年間経過後に法人の株式(持分)評価額はゼロとなります。この状況になれば、どれだけ贈与しようとも贈与税はゼロですから、一気にすべての株式(持分)を子供や孫へ贈与してしまえばよいことになります。

経営承継円滑化法の納税猶予制度で相続税もゼロに?

③経営承継円滑化法に基づく納税猶予制度とは、非上場株式の贈与・相続又は遺贈に際して、贈与税および相続税がゼロになる制度(特例措置)です。この制度の趣旨は、雇用維持(所得創出)という経済産業省の政策を実現することにあります。

それゆえ、金融商品や不動産を所有だけして、あとは金融機関や管理会社に丸投げするという立場を止め、我が国の雇用を創出し、従業員の所得拡大に貢献するため、「事業」を自ら経営する立場に変えるのであれば、税金をゼロにしてもらうことができます。

金融商品や不動産に投資を行う資産家の方々であっても、法人で「事業」を営むのであれば、その法人が所有する金融資産や不動産に係る贈与税および相続税はゼロとなります。一度、「事業」を開始したら、次世代はその事業を止めることはできません(止める場合は、次の第三世代が相続税を支払うことになります。)。

ただし、ここでの「事業」とは、親族外の従業員(社会保険加入)5人以上を雇って事務所を構え、3年間以上継続して商品販売や不動産管理などの事業を営むことをいいます。コンビニ経営やビル管理などがよいでしょう。事業のために、従業員を雇入れ、自ら経営管理を行わなければなりません。

以上のように、借入金による不動産投資を行う法人の株式(持分)を生前贈与する方法、経営承継円滑化法の納税猶予制度を適用して法人の株式(持分)を生前贈与する方法のいずれかを使えば、税負担ゼロで、相続という損失の大きなイベントを回避することができます。

岸田 康雄

島津会計税理士法人東京事務所長

事業承継コンサルティング株式会社代表取締役 国際公認投資アナリスト/公認会計士/税理士/中小企業診断士/一級ファイナンシャル・プランニング技能士

![[図表5]経営承継円滑化法の納税猶予制度を活用した生前贈与](https://ggo.ismcdn.jp/mwimgs/f/3/640/img_f35cd612ae12983f587e215b30448178513768.png)