不動産の評価額は「キャップレート」を用いて計算

不動産の評価額も、株式と同じような方法で計算することができます。不動産も株式と同様に、“満期”というものがありません。そのため、将来キャッシュフローが際限なく続く場合の公式が使えます。

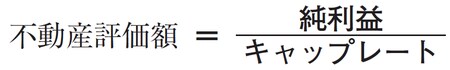

不動産の場合、将来キャッシュフローは何かというと、不動産投資の純利益です。純利益とは、例えばマンションの場合なら、家賃収入から管理費などのコストを引いた、純粋な儲けの部分のことです。期待収益率は、不動産投資の世界ではキャップレートと呼ばれています。これは英語のCapitalization rateを略したもので、還元利回りとも呼ばれます。不動産評価額は、純利益とキャップレートを用いて以下のように計算できます。

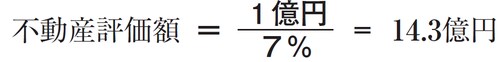

例えば、年間1億円の純利益が見込めて、キャップレートが7%の不動産の評価額は、以下の通り14.3億円となります。

キャップレートの水準は他の物件との比較で決定

計算に用いるキャップレートの水準を決める際は、すでに市場に出回っている、似たような条件の他の物件と比較します。

例えば、築年数や駅までの距離等の条件が似ていて、年間の純利益が推定2.5億円のマンションが33.8億円で売られていたとすると、そのマンションのキャップレートは2.5億円÷33.8億円=7.4%と逆算できます。そのようにして、似たような条件の複数の物件のキャップレートを逆算して、それらの値を参考にしてキャップレートの水準を決めるのです。