単純な方法で割高・割安を判断する「マルチプル法」

DCF法について紹介してきましたが、この方法も万能ではなく、DCF法が使えない場合もあります。どういうときかと言うと、将来キャッシュフローがうまく推定できないときです。例えば、株式の配当額をしょっちゅう変更する企業もあります。その場合は、将来の配当額が予測しづらいので、DCF法は向いていないと言えます。

そのような場合には、マルチプル法という、より単純な方法で割高・割安を判断することがよく行われます。マルチプル法は、DCF法のように公正価値を求めるのではなく、相対的な比較をもとに割高・割安を判断します。

株式の場合によく使う「株価収益率」「株価純資産倍率」

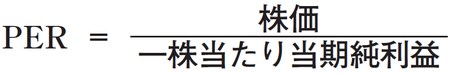

例えば株式の場合、よく使われるのは株価収益率です。これは、株価を企業の一株当たり当期純利益※で割ったもので、株価が純利益の何倍の価格で取引されているかを表しています。英語ではPrice Earnings Ratioと表記するので、その頭文字を取ってPERとも呼ばれます。

※一株当たり当期純利益とは、普通株式に係る当期純利益を普通株式の期中平均株式数で割ったもの。

PERの低い銘柄は、企業が高い収益を上げているのに株価に反映されていない、つまり、割安と考えることができます。逆にPERが高い銘柄は、収益のわりに株が買われすぎている、つまり、割高ということになります。実際に投資判断に用いるときは、同業種の他銘柄と比較したり、その銘柄の過去のPERの水準と比較するなどして、相対的な割安・割高を判断するための材料とするわけです。このようにして、比率(マルチプル)を用いて判断することから、マルチプル法と呼ばれています。

他によく使われるものとしては、株価純資産倍率があります。これは、株価を財務会計上の一株当たり純資産※の額で割ったもので、英語表記PriceBook-valueRatioの頭文字をとってPBRとも呼ばれます。

※一株当たり純資産とは、普通株式に係る純資産を普通株式の期中平均株式数で割ったもの。

PBRは、財務会計上の株主価値である純資産と比べて株価がどれくらい評価されているかを見ているので、PBRが高い銘柄ほど割高、低い銘柄ほど割安ということになります。

マルチプル法は、株式以外の資産にも用いられています。例えばM&Aの世界では、株価倍率法が良く用いられます(類似会社比較法とも呼ばれます)。この方法では、企業価値と企業収益の比率を計算し、それを同業他社などの類似会社と比較することで割高・割安を判断します。