金融庁が定める融資先の分類が「債務者区分」だと・・・

融資継続か否か、このところ、

東芝VS銀行団のバトルが過熱しています。

5月に入り、新たな進展があったので、

改めてこのシリーズを書かせていただきます。

5月4日付けの新聞で、

「三菱UFJが、東芝の債務者区分を要管理先に引き下げた」

と書かれていました。

三菱UFJは、東芝のメイン銀行ではないものの、

融資総額は約1600億円となっています。

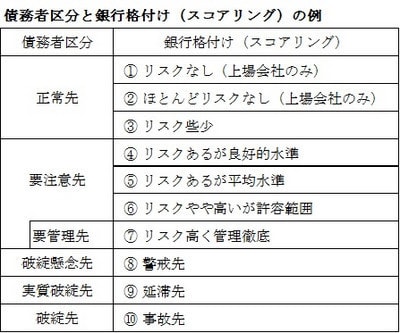

債務者区分というのは、金融庁がマニュアルで定める、

融資先の分類です。

金融庁は、この債務者区分に応じて、それぞれの銀行において、

債務者を格付け(スコアリング)しなさい、

ということになっています。

なので、債務者区分と銀行格付け(スコアリング)は、

まずもって、異なるものなのです。

とはいえ、このふたつの分類は、連動しています。

では、債務者区分と銀行格付け(スコアリング)は、

どのように繋がっているのでしょうか?

こちらをご覧ください。

[図表]

銀行格付け(スコアリング)は、銀行によっても異なるのですが、

上の表が、代表的なパターンです。

東芝への融資を「不良債権」と判断した三菱UFJ

今回、UFJが東芝の債務者区分を要管理先に下げました。

要管理先とは、要注意先に入るものの、

そのなかでは最もランクの低い債務者区分です。

10段階の銀行格付け(スコアリング)で言えば、

下から4つめの、「リスク高く管理徹底」という

格付け(スコアリング)に該当します。

金融庁の債務者区分では、この要管理先以下の区分を、

「不良債権」と位置付けています。

当然、新たな融資は、業績回復以降でないと、できなくなります。

つまり、三菱UFJは、東芝への融資を不良債権と判断したのです。

その経緯についても、

「短期融資を繰り返している現状は、

返済猶予に応じているのと同じであるから」

としている記事がありました。

返済猶予が3ケ月以上続いている場合、

要管理先=リスク高く管理徹底、となるのです。

東芝へ融資している金融機関は、80行以上です。

三菱UFJが債務者区分を要管理先に下げたことで、

他行も追随する動きが出てくると思われます。

中小企業においても、

延々と短期借入を繰り返しているケースがあります。

それは多くの場合、借りる力があるのではなく、

銀行の都合で貸してくれているだけ、なのです。

自分たちの都合が悪くなれば、

容易に格付けを下げ、これ以上は融資しない、となります。

そうなると、にっちもさっちもいかない、

という中小企業が、今もあるのです。

東芝VS銀行団の戦いを、他人事とせず、

自社のことをよく考えていただきたいのです。