不動産融資特化のクラウド・ファンディング会社も

前回は、日本とカリフォルニア州含めた米国西海岸州における、日本人向けアパート融資に対する金融機関の対応について比較しました。今回は、米国サンフランシスコ・ベイエリアにおける不動産転売事情について説明します。

一般的には、一年以内に買って売る行為について、当地では「Flip(フリップ=転売)」と呼んでいます。コンド・戸建てから共同住宅(アパート)等、幅広くフリップ(=転売)が行われています。

単に上げ相場を利用するだけでなくて、容積率を有効に使っていない、または、何らかの理由で家賃が低く据え置かれているような割安物件を探し出す等、不動産市場・個別不動産の歪みに目を付け参入するケースも見受けられます。

一般投資家にありがちな、上げ相場だけにベットするには相場のリスクもあるので、それらのリスクを軽減する方法を選ぶ傾向が、プロ投資家側にあるからです。

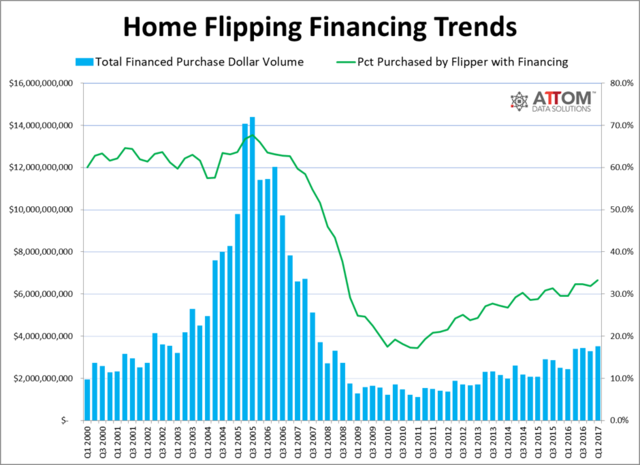

下記グラフは、フリップ(=転売)案件の取引金額と融資案件比率の推移です。2008年より、一貫して取引量が増加していることが分かります。

[図表1]フリップ案件の取引金額と融資案件比率の推移

特筆すべき点は、未だリーマン危機以前の水準を回復していないということです。とは言っても、フリップ(=転売)から得られる値上り益は、上げ相場だけではなく供給物件が限定的であることから、全米のなかでもサンフランシスコ・ベイが際立っています。

2017年第1四半期の売買データによると、全米平均を大きく超える利益を上げているサブマーケットとして、イーストベイ地区サンパブロのROI62.9%を筆頭に、サウスベイ地区キャンベル・サンノゼのROI48.6%、サクラメント近郊のフェアフィールドのROI55%と続いています。

これらのフリップ案件に対して、短期間のつなぎ(ブリッジ)融資を行う商業銀行は(通常の住宅ローン・アパート向け商業ローンのみ伝統的に取り扱うため)大変珍しく、これらの領域はノンバンク系、ヘッジファンド系、マーケットプレイス(P2P)系のハードマネーレンダー、および、富裕個人投資家が中心となるプライベートマネーレンダーと呼ばれる貸し手に頼ることになります。

担保賭け目は商業銀行同様、通常通り70%程度になります。期間1年以内で金利が8〜12%と割高ですが、元本返済のない金利支払いのみという条件となり、フリッパー(=転売屋)には好都合です。

最近は、インターネットでロングテール的なビジネスで個人富裕投資家とフリッパー(=転売屋)を結びつけるマーケットプレイス・レンディング(P2Pレンディングと同義語)と呼ばれる、クラウド・ファンディングの存在が最近大変目立っています。

特にサンフランシスコ・ベイには、シリコンバレー、そしてVC等が集積しているため、いくつかの不動産融資特化のクラウド・ファンディング会社があります。

信頼できない、あるいは、フリップに慣れていない日本人業者から物件を買うのはもってのほかですが、個人で物件取得し修繕・リノベ後売却をこなす等の数々のリスクを負いたくない投資家にとっては、担保掛目7割程度でそこそこの利回りが得られ、出来上がったプラットフォームを通してローン債権の一部に参加するという手段は、投資の一形態としては面白いかもしれません。

もし仮に不払いが発生し、債権者が物件を引き取らなければならなくなったとしても、当初の価値の70%程度で物件取得できるわけですから、悪い話ではないかと思います。

また、今後FRBの金融引締めと政府証券買入規模の縮小により、不動産の自己資本部分の目減りが起こりうる可能性があるので、デット側に投資資金をおき金利上昇部分を着実に実現する方法としては着目されることでしょう。

転売により、短期で安定した収益をどれだけ稼げるか?

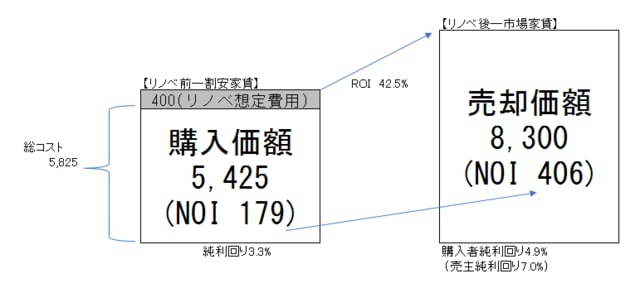

さて、それでは具体的なフリップ(=転売)として行われたアパート案件を実例に説明をします。

2015年4月に、市場に549万5,000米ドルでリスティングされたフリーモント市内のアパートですが、実際7万米ドル値引きされて、その年の9月に542万5,000米ドルで取引されました。何らかの理由でその当時の契約家賃は1平方フィートあたり2米ドルであったところが、当時の市場家賃では3米ドルと見積もることができたのです。

要するに、割安物件という判断ができ、家賃総額にして16万米ドル分上昇するポテンシャルのある物件とみられておりました。

ちなみに、契約家賃ベースではネット利回りが3.3%と低い水準ですが、高い家賃のテナントに入れ替えられれば、利回りがネット6.2%と見込まれていたわけです。

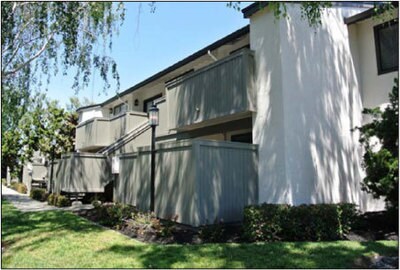

この購入者は、1年も保有しないうちにすべての部屋と外観をリノベして(下記写真をご覧ください)新しいテナントを1平方フィートあたり3.0〜3.5ドルで入替しました。実際のNOI(キャッシュフロー)を40万6000米ドルにすることができ、当初利回り見積もりをネット6.2%から良化させ、ネット7.5%で回すことができました。

[写真1]リノベ前―ビフォアー(BEFORE)

[写真2]リノベ後―アフター(AFTER)

もし仮に、部屋あたり約2万米ドル(総額40万米ドル)のリノベコストをかけたと想定しても、ネット7.0%で回ったことになります。

このような状況下、昨年7月に830万米ドルで市場に売りに出されました。売主側ブローカーによれば、値段がいくらになったかは開示がありませんでしたがすぐに買手がつき、売り手としては300万米ドル強のキャピタルゲインを手にすることができたのです。新しい買手としてもネット5%弱で回っている計算になります。

[図表2]全額自己資金で行った場合

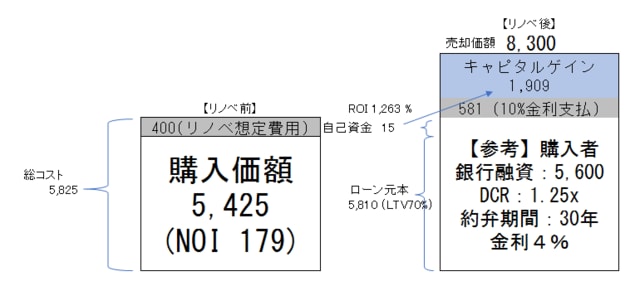

上記説明はすべて自己資金ベースで説明をしましたが、P2Pレンディング・プラットフォームを借入として利用すれば、少ない自己資金でリターンを享受できることになります。

もし仮に出口価格(リノベーション後の売却価格)の70%を借入で調達できれば、自己資金なしにキャピタルゲインを享受できることになります。また、投資家がP2Pレンディング・プラットフォームを利用して借入側に参加した場合には融資期間で10%前後の利息を稼げる計算になります。

[図表3]借入で賄った場合

本件は、シリコンバレー北部にあるイーストベイ地区フリーモント市に位置するという、大変安全で学区的にもトップ水準の地区にあります。

過去トヨタ工場であったテスラモーター本社そばのロケーションが抜群で、建物も80年代築と比較的新しく、さらに今年春に開業したBARTの新駅がそのすぐそばということから、人気が高い物件になったことは否定できません。

実際、2015年当時日本人のお客様を何人かを案内しましたが、皆さん口々に「ぼろくて高い」という感想ばかりで、残念ながら購入に至った方は一人もいませんでした。

これから数年間にわたり、量的金融緩和縮小が確実で不動産投資には逆風が吹く中、逆にリノベ後家賃が目いっぱい高くなっている綺麗な物件を、節税目的でロケーションが良くなくても購入する日本人が最近増えていると聞くにつけ、大変悲しい思いがします(本件固定資産台帳の建物比率が75%あるため、投資目的以外にも節税効果を享受できた案件と言えるでしょう)。

長短金利がフラット化していく環境下、今まで享受できたイールドギャップにフォーカスした裁定取引は今後難しくなり、不動産価格下落リスクをヘッジしつつ短期で安定した収益をどれほど稼げるかが、投資対象見極めのポイントになってきます。

こういう環境だからこそ、不動産投資ではない、不動産融資はひとつの投資ツールになりうると考えます。