「ディードオブトラスト」という取引形態が通常の加州

前回は、米国サンフランシスコ・ベイエリアにおける不動産転売事情について説明しました。今回は、米国各州における担保処分方法の違いから、中西部から西海岸における担保流動化の優位性について解説します(本稿は、内部統制と米国法に詳しい、内田芳樹NY州弁護士にレビューとコメントを頂いています)。

まずお話したいことは、少なくともカリフォルニア州では、日本の譲渡担保にあたるディードオブトラストという取引形態が通常であるため、ノンリコース条項が契約書上明確に盛り込まれなくとも、不動産融資は人に貸すというよりは、担保物件をベースにして貸すという考え方に立って行われています。

なぜなら、結果的に物件から生まれるキャッシュフローのみが返済の原資となるからです。物件売却代金も究極的な返済原資ですので、物件寄りになるのは当然と言えるでしょう。

実は、不動産貸し手の基本的な考え方に、物件所有者はあくまでも一時的な物件管理者であって、不払いが起こればいつでもその管理者をキックアウトし(担保権を実行し)自分が所有者になること(担保物件丸どり)を想定して融資するというものがあります。

債務者には言えない話ですが、貸し手内部では、融資額に対する物件利回りもKPIの一つとなっています。これはディードオブトラスト融資では、日本法と違い、債務者の債務不履行に基づく担保権実行時に、債権者が不足金のみしか徴収できない「清算義務」がないためです。

面白いエピソードがあります。某財閥系不動産会社が保有する事務所ビルを、所属していた銀行がリファイナンス(融資更改)する時に、先方の責任者から、

「当方弁護士が用意したドキュメンテーションからすると、いざという時は完全に銀行に取られてしまいますね」

と、あたかも同じグループ企業に「これはないでしょ」と言わんばかりのクレームをもらったことがあります。運良く心の広い不動産会社で「銀行側に違う血が混じったので、ローカルルールで行きましょう」ということで、このリファイナンスは事なきを得ましたが・・・。

当然、貸し手としてはそれができるよう契約書を整えておく必要があります。その結果、単なる担保設定に関わらず、物件所有者の物件に関わるすべての権利を継承する備えを、法的に行うことになります。これは貸し手の心理として有担保融資かどうかで、いざ担保処分・倒産等になった時に、法的な保護の程度に天と地の違いがあるからです。

担保処分方法は二つ、さらに州ごとにルールも異なる

厄介なことに、米国では倒産については連邦法の管轄で処理されますが、不動産担保は各々の州によってルールに相違があります。

大きく分けて、担保処分方法には二つあります。裁判所を通して行う場合(judicial)と、そうでない場合(non judicial)。このルールが州によってまた違っています。さらに厄介なことは、日本の貸し手がよく頼っている、親会社からの保証の扱いです。

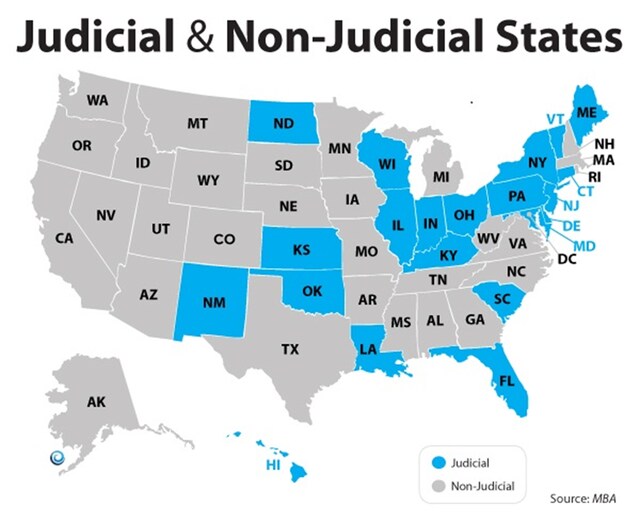

[図表1]担保処分を裁判所を通して行う州、通さない州

一般的に、裁判所を通して担保処分を行うことが普通の州は、東海岸・五大湖周辺とハワイ州。これらは、同時に主として抵当権制度(Mortgage)を使う州で当然時間もかかりますが、債務者に資力があれば、担保以外の資産にも残債請求することになります。日本と同様のしくみです。

一方、裁判所を通さないことが通常の州では、譲渡担保(Deed of Trust)が主で、担保処分のみに返済を頼るしかないと言えます(Mortgageは制度的にあっても、実際の担保処分は時間や費用等がかかる等の理由で困難で、実際に高い値段では処分できません)。

したがって、貸し手は担保となる商業不動産のキャッシュフロー分析に、相当な時間を費やす必要が出てきます。極めてローカルなビジネスと言われる所以はここにあり、スポンサーの顔を見ずとも、商業物件だけで融資できるわけがここにあるわけです。

第三者から保証が入っている場合、どこで保証が履行されるかも重要です。担保所在と同じ州で履行される保証であれば、裁判所を通さない担保処分では、担保処分時までに履行されない保証は実質無効となります。

カリフォルニア州のような裁判所を通さない担保処分が一般的な州では、貸し手より保証締結を条件とする場合が多々ありますが、貸し手のオプションにより、貸し手が保証履行を担保処分前に求めなければ、実質ローンはノンリコースになります。

よく日本人投資家の方から、「米国はノンリコースでしょ?」と聞かれますが、厳密には、その州によって違うし貸し手にオプションがあることから、ある場合Yesであり、ある場合Noということになります。

カリフォルニア州でさえも、法的には貸し手側に両方のオプションが残されています。たいていのケースで裁判所を通さない担保処分の方が利点(時間、費用、担保売却金額、法的手続きの容易さ等)を感じているので、カリフォルニア州のほとんどの貸し手は裁判所を通さないオプションを選ぶことになります。結果的に債務者には実質的にオプションがないことはテイクノートすべき点です。

担保処分までの動きが非常に早い「中西部・西海岸」

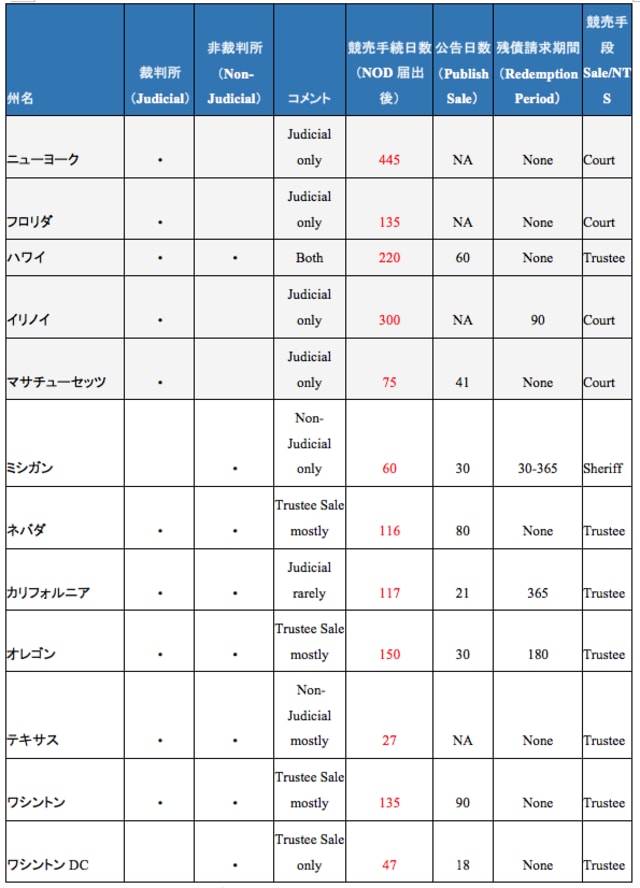

主な州の平均的な担保処分に関わる時間は、以下の図表2の通りとなっています。リーマン危機後、借り手保護の観点より変更されてきましたが、やはり中西部・西海岸の素早さは目を見張るものがあります。担保処分は一時的には価格の下押し圧力がかかりますが、裁判の長期化による弁護士費用等のコスト増に比べれば、極めて安価で合理的と言えるでしょう。

[図表2]州別・担保処分にかかる時間

以上見てきたように、担保処分に掛かる時間の差は、不動産オーナーにとっても、不動産貸し手にとっても、不動産の流動性の高低に関わってきます。流動性が高いことから、貸し手としては思い切った交渉も可能になります。フリーハンドが持てることになるわけです。

では、不払い発生から担保処分までに、カリフォルニア州法を例に取り、その流れについて説明します。以下の図表3をご覧ください。

[図表3]不払い発生から担保処分までの流れ(カリフォルニア州法)

実際の不払いから30日間は、債務者に救済の猶予期間を与えるため、貸し手が債務者にコンタクトをすることが許されていません。

そして、同じ目的で、貸し手は不払い通知(Notice of Default ”NOD”)を郡役所に届出するには30日待たなくてはなりません。不払い通知届出後、競売決定通知届出(Notice of Sale ”NOS”)までに債務者および第2順位以下の債権者に対して、90日の猶予を与えることになります。

なお、競売実施日の5日前であれば、債務者には延滞金額返済等により競売を延期できる救済手段が与えられています。以上から、貸し手にとってカリフォルニア州では、NOD届出後最短115日で競売を通して担保物件を流動化できるわけです。

以上、あくまでも一般論を述べましたが、個別案件については、詳細を法務専門家に照会の上自己責任でご判断をお願いいたします。また、本記事の内容は筆者個人の分析・見解です。