2期連続で増収・増益だったが・・・

決算書分析の実例① 2期連続増収・増益だったのに倒産した木村メタル産業

2016年5月に、負債総額38億円で自己破産を申請して倒産した木村メタル産業は、1982年に名古屋市で創業され、1997年に法人に改組された産業廃棄物処理の会社です。

業務内容は、回収した家電製品やパソコンなどを解体して、選別・粉砕し、金・銀・銅などの貴金属をリサイクルするものです。パソコンなどは中古販売事業も行っていて、ネットや店舗などでリサイクル・ショップを展開し、業績を伸ばしたと報道されています。

2013年には、経済産業省の選定するダイバーシティ経営企業100選に、花王や資生堂、キリン、サントリーとともに選ばれています。

2015年には、年間売上高が約68億円、当期純利益が約2億円と好調で、2期連続で増収・増益だったのですが、その翌年に自己破産となりました。

このように、直近で好調な業績を上げている会社であっても、必ずしも安心できる会社ではありません。では、倒産予知分析を使った場合はどのようになるのか、検証してみました。

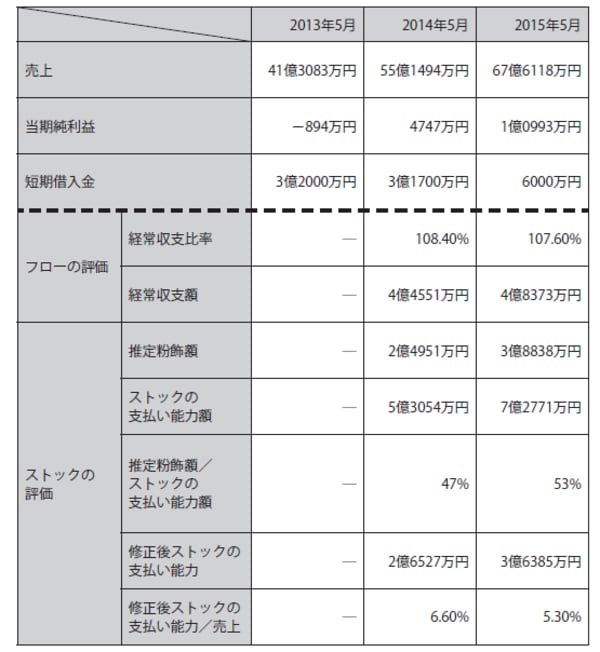

[図表]木村メタル産業の分析結果

まずは、フローの「支払い能力」に注目

決算書で売上・業績を見ると、前々期の41億円から前期は55億円、当期は67億円と、順調に増加していることがわかります。当期純利益は、前々期こそマイナスでしたが、前期、当期とプラスに転じていました。短期借入金は、前々期と前期は約3億円あったのですが、当期は6000万円と改善しています。

では、フローの支払い能力に注目してみましょう。

前期の2014年は経常収支比率が108.4%となっており、本業の現金収入が現金支出より8.4%多かったことがわかります。具体的な収入のプラス額(経常収支額)は約4億4551万円でした。

経常収支額から、短期借入金の3億1700万円を差し引いても、約1億2851万円多いので、フローによる支払い能力は問題ないように見えます。

当期の2015年になっても、経常収支比率が107.6%、経常収支額4億8373万円と高い水準をキープしています。

短期借入金も6000万円に減少したことで、フローによる返済能力は高いと判断できます。この場合、成長しているので運転資金が足りないようにも見えます。しかし、フローだけを見ていると見誤ることがありますので、ストックについても見てみましょう。

次回は、ストック部分を見ていきます。