実際の支払い能力額は決算上の数字よりかなり低い

前回の続きです。

ストックの支払い能力はBSから判断します。

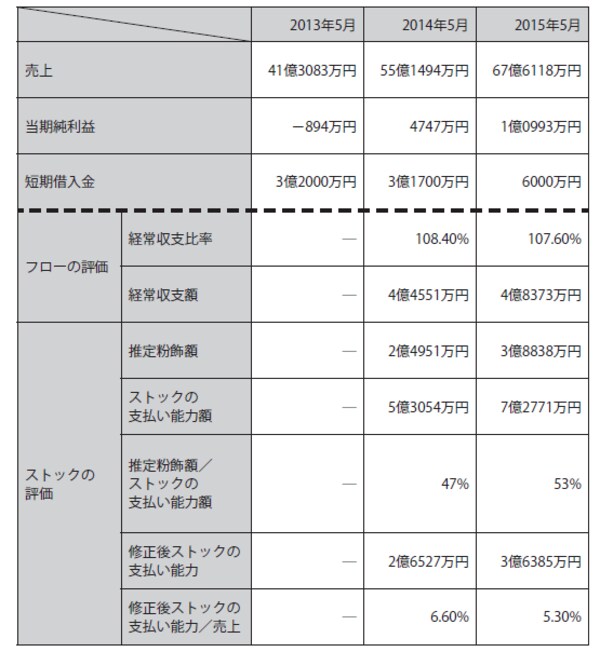

BSを精査した結果、倒産予知分析では、木村メタル産業にかなりの粉飾があるとはじきだしました。推定粉飾額は、前期の2014年が約2億4951万円、当期の2015年が約3億8838万円です。

[図表]木村メタル産業の分析結果

決算書上のストックの支払い能力額は、2014年が5億3054万円、2015年が7億2771万円となっていますが、ここに表れているストックの支払い能力額の半分近くが粉飾であった可能性があり、健全とは言えない状況でした。

このことから、実際のストックによる支払い能力額は、決算書上の数字よりかなり低いと考えられますので、粉飾の危険度で修正して、実体の数値を算出します。粉飾の危険度は、約50%ですから、実質的なストックの支払い能力は、当期で約3億6000万円程度であったと推定できます。

さらに、ストックの支払い能力額と事業規模である売上を比較すると、支払い能力額は売上金額の5%程度しかないことがわかりました。

これは、売上1カ月分未満の数字で、事業規模に対して、ストックの支払い能力が非常に低いことがわかります。

事業規模に対して、不測の事態への備えが欠けていた…

信用調査会社の報道によると、この会社は、2006年に「関エコテクノロジーセンター」を開設するなど、借入金で設備投資を積極的に行い、大きく事業を拡大していたそうです。

しかし、2016年になると、銅の相場の下落があり、また海外取引先との係争が起きて信用不安が発生するなど、大きな逆風が吹きました。事業自体は決して悪くなかったのですが、資金繰りの悪化から事業継続を断念したとのことです。

2016年の決算書がないので、相場の下落などの影響度がどの程度あったのか判断できませんが、事業拡大の経営を続けていましたが、事業規模に比例したリスクが発生しうることをあまり考えていなかったのではないでしょうか。

事業が大きくなると、それに伴ってリスクも大きくなります。木村メタル産業は、急拡大した事業規模に対して、不測の事態への備えが欠けていたのでしょう。そのため、トラブルの際に支払い能力が不足して、事業継続が難しくなってしまったのです。

また、もし銅の相場の下落だけが倒産の原因なら、破産をしなくとも民事再生などの再建型の倒産で事業を継続できたはずです。

あくまでも推測ですが、過去の大規模な設備投資の内容にも問題があり、実質的に価値のない不良資産となっていたのではないでしょうか。そのため、再建への展望が抱けず、最終的に破産してしまったのではないかと推測します。

事業規模に相応のストックの支払い能力が不足していたために、大きな変化に耐えられなかった事例です。