ゴールドオンライン新書最新刊、Amazonにて好評発売中!

データで読み解く「日本経済」のリアル【エンタメ・スポーツ・事件編】

宅森昭吉(著)+ゴールドオンライン(編集)

データで読み解く「日本経済」のリアル【季節&気象・マインド・おもしろジンクス編】

宅森昭吉(著)+ゴールドオンライン(編集)

富裕層の資産承継と相続税 富裕層の相続戦略シリーズ【国内編】

八ツ尾順一(著)+ゴールドオンライン(編集)

シリーズ既刊本も好評発売中 → 紹介ページはコチラ!

円安を止める「2.7%」の正体

高市政権が衆議院解散を正式に宣言し、自民党内でも2年間の期限付きで食料品の消費税減税を検討していることが報じられた。これは日本市場において、株高・円安・金利高(債券安)のトレンドを加速させる要因となりやすい。

しかし、金利は無限に上昇を続けるものではなく、特に物価上昇率との関係で日本の5年・10年国債の「実質利回り」がプラスに転じれば、資金の流れが変わり、ドル/円相場が円高へと振れる可能性も否定できない。 もし10年国債利回りが2.7%を超えて上昇を続ける場合には、こうした転換が3月末以降に顕在化するシナリオが現実味を帯びてくる。 この場合には一部のドル資産の円転が有効な選択肢となろう。逆に、その水準に達せず円金利の上昇が止まる場合には、引き続きドル債への投資が有用性を保つと考えられる。

足元で日本国債の需給を悪化させている「信認」の低下は、利回り水準次第で回復の余地があるものであり、今後の国債利回りの動向を注視することが肝要だ。

各党が競う「食料品減税」の舞台裏

2026年1月19日、高市総理大臣は23日に衆議院を解散し、27日公示、2月8日投開票のスケジュールで速やかに総選挙を実施することを宣言した。19日の段階では、公約が完全に出そろったわけではないが、高市総理は「軽減税率が適用されている飲食料品は2年間に限り消費税の対象としないこと」について検討を加速すると表明した。財源として、補助金や租税特別措置の見直し、税外収入など歳出、歳入全般の見直しなどを挙げている。

一方、立憲民主党と公明党が結成した新党「中道改革連合」は新たな綱領を発表した。そのなかで示された5本の柱には直接的には記載されなかったが、「財源を示して食料品の消費税率を恒常的にゼロ」を政策方針として語っている。財源として、国の資産を運用する政府系ファンドの設立や基金の活用(取り崩し?)などを挙げている。

いずれの党の方針においても、現段階では財源論の数字的な規模感を伴っておらず、詳細は明らかではない。ただ、ここまでクローズアップされた以上、2026年4月以降に、速やかに物価高対策としての食料品消費税減税(軽減税率対象)を実施せざるを得ないだろう。減税については立法上の対応だけであれば充分に短期間での対応が可能だ。しかし、非常に短い期間で財源の再配分を行い安定した代替財源得ることには、かなりの困難さが存在する。そうなると、名目GDP比の公債残高が増大しない範囲内に収めることで、結局は国債発行への一時的な依存を容認するのではないか、との可能性を懸念せざるを得ない状況だ。

日本の「借金」はもっと増やせる?

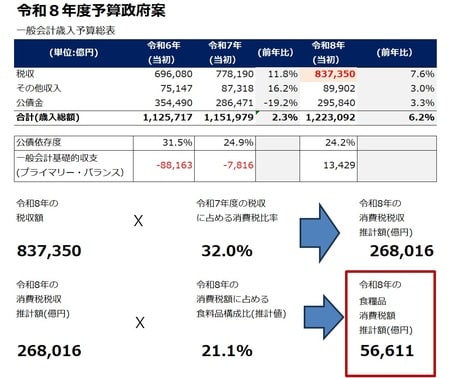

ここで、消費税減の規模を推計する。2025年12月に示された令和8年度予算(当初)では、歳入総額は前年比+6.2%増であるが、同時に税収も+7.6%の伸びが想定されており、公債費への依存度は▲0.7ポイントの低下となる想定だ。また、弊社試算では令和8年度の消費税減税規模は、おおよそ5.7兆円程度の規模と考える(図表1)。

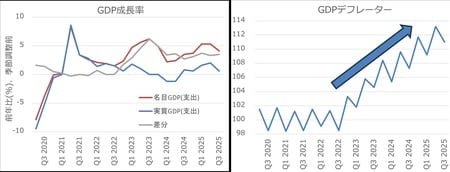

次に、政府の予算案における公債の増発余地を考える。令和8年の予算案における税収の伸びを見てみると、令和7年で+11.8%、令和8年で+7.6%と公債金の伸び(-19.2%、+3.0%)や歳入総額の伸び(+2.3%、+6.2%)を大きく上回っている。この税収の伸びは必ずしも実体経済の成長により得られたものではなく、日本経済がインフレ型社会に移行した結果として、売上と経費に加算され企業の納税額や個人所得が増えた影響も大きく寄与している。下記の図の通り、2022年の下半期以降のGDPデフレーターは累計で年率3%程度の増加を続けている(図表2)。

このことは、名目GDPの上昇に相当する水準で日本国債の起債額と残高が増えたとしても必ずしも実質的な政府の財政悪化とはならないことを意味する。

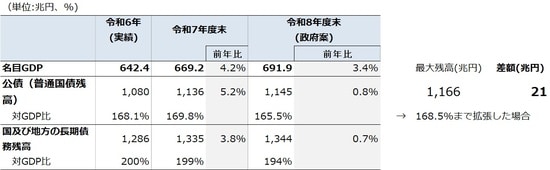

たとえば令和8年の政府案における名目GDP比の公債残高比率(165%)は、前年・前々年より抑制されている。もし令和8年についても、令和6年と同程度の168%程度まで起債可能だとすると、これだけで21兆円の追加発行余地が生じ得る(図表3)。

ただし、政府の利払い費も(1)国債利回りの上昇と(2)債券の調達年限の短期化の2つの要因により、過去3年で7.9→9.4→13.0(兆円)と急増している。このため、今後2年程度に限定すれば、21兆円/年程度の国債増発で約6兆円/年を消費減税の原資に、15兆円程度を利払い費の増額余地の上限とすれば、対名目GDP比を基準とする財政規律ルールの下でも、指標を悪化させることなく21兆円の増発により短期的には吸収可能だ(ただし、その後は抜本的な歳出の見直しや実質ベースでの経済成長が必要となる)。