RBAは景気に配慮した利下げの可能性を示唆

足元の市場では、2025年末までに2回程度の緩やかな利下げを予想する見方が大勢となっています。

もっとも、RBAは「国際情勢の悪化が豪州の経済活動やインフレに重大な影響を及ぼす場合には、十分な金融政策の対応余地を残している」と述べ、景気下振れリスクに対応したより積極的な金融緩和を行う用意があることも示唆しています。

豪州政府の拡張的な財政政策が景気を下支えへ

一方、財政政策の面では、5月3日の総選挙で大勝したアルバニージー(労働党)政権は所得税減税などの生活費支援策の実施を表明しています。

総選挙を受けて、与党・労働党は議会で安定した政権基盤を築きつつあり(下院では過半数議席を獲得、上院でも議席数を拡大)、緩やかに拡張的な財政政策が今後の豪州景気を下支えすることが期待されます。

豪州政府の財政健全性と景気支援策の余力

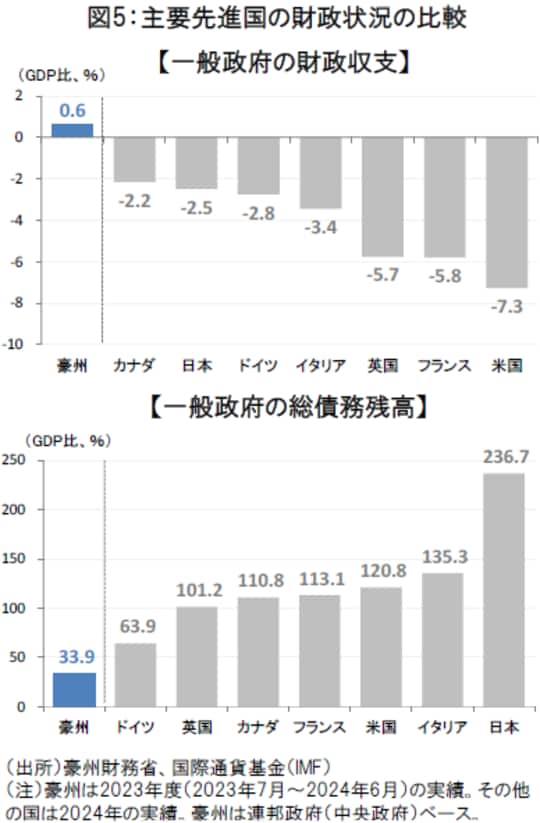

また、足元の金融市場では、格付け会社ムーディーズによる米国債格下げなどをきっかけに、トランプ政権下での財政赤字拡大への懸念が台頭しつつあります。

一方、豪州では2023年度の財政収支は2年連続の黒字が維持されたほか、政府の総債務残高もGDP比33.9%と主要国の中でも特に低い水準にあることで、豪州政府は一定の財政健全性を保ちながら景気支援策を打ち出す余力を残していると言えます[図5]。

【耐性③】 豪州のトランプ関税リスクの低さ

第三に、豪州のトランプ関税リスクの低さが挙げられます。

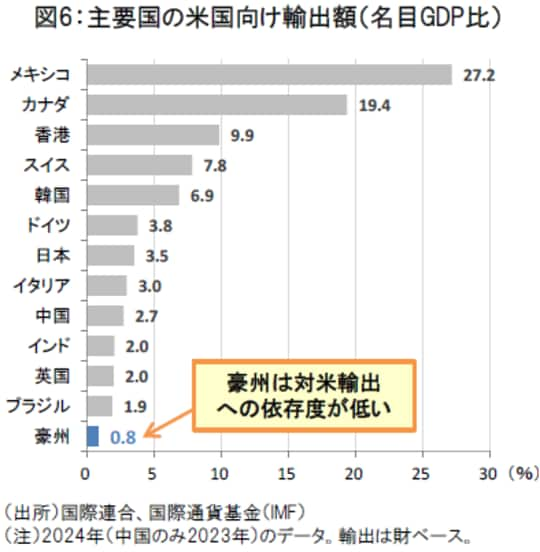

主要国の米国向け輸出額の名目GDP比率を比較すると、豪州は0.8%と主要国の中でも対米輸出への依存度が特に低いことが分かります[図6]。

加えて、豪州は米国にとっての貿易黒字国であることや、米国が必要とするレアメタルやウランなどの重要鉱物資源という交渉カードを有していることからも、今後、豪州と米国の通商関係が悪化するリスクは低いとみられます。

豪州の内需セクターは業績下方修正リスクが低い

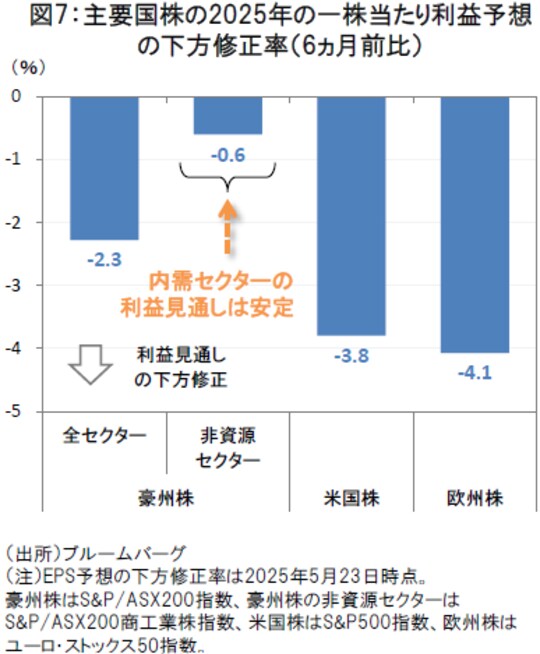

今後の豪州株への投資にあたっては、豪州株の中でも世界経済の動向に左右されにくく、業績下方修正リスクの低い内需セクターへの注目が高まりそうです。

足元ではトランプ政策の不透明感から、欧米株式市場では2025年の利益見通しが下方修正される動きが広がっています。豪州株式市場でも、緩やかに利益見通しは下方修正されつつあるものの、豪州の内需セクターは外部環境の変化の影響を比較的受けにくいため、利益見通しは安定傾向を維持しています[図7]。

需給面でも豪州株への資金流入が改善する兆し

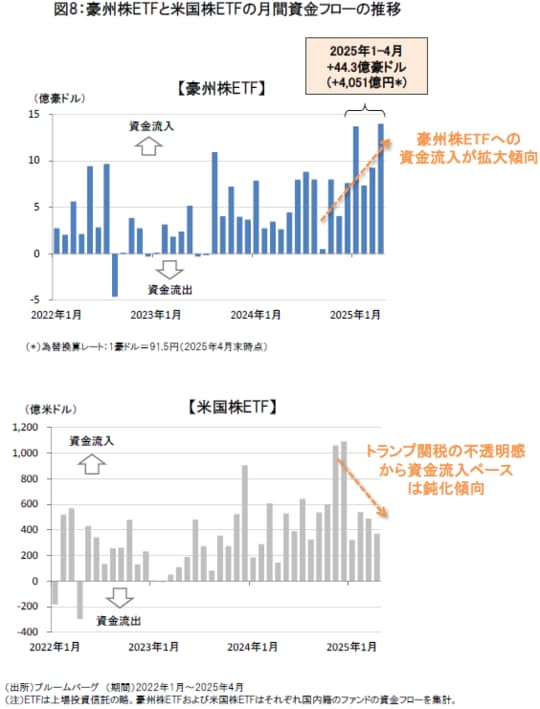

また、需給面でも、足元の不透明な市場環境の中、豪州株への投資資金の流入が改善する兆しがみられます。

図8は豪州株と米国株の上場投資信託(ETF)への資金フローを比較したものです。2025年に入ってからは、米国株ETFへの資金流入ペースが鈍化傾向にある一方で、豪州株ETFへの資金流入はむしろ拡大基調にあります。

過去の経済危機の後の豪州株のパフォーマンス

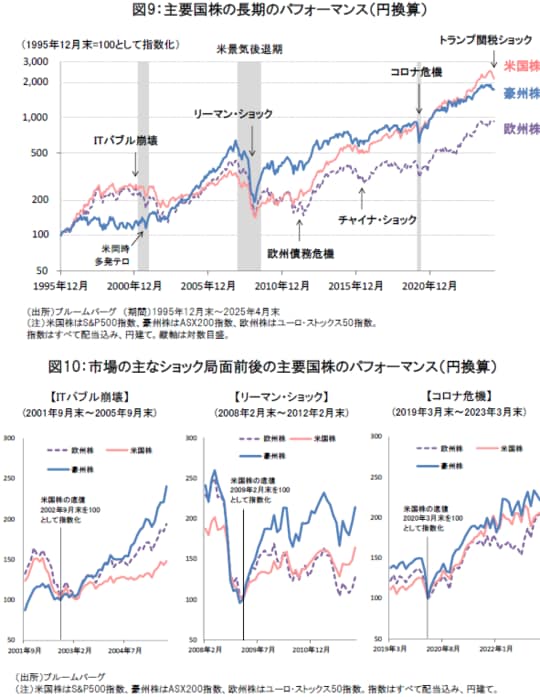

最後に、円建てで見た豪州株の長期的なパフォーマンスを振り返ると、ITバブル崩壊、リーマン・ショック、コロナ危機といった過去の様々な経済危機の局面でも、豪州株は底堅い回復を見せてきました[図9・10]。

こうした過去の経験からも、対外的なショックに対する豪州株の高い耐性がうかがえ、足元で豪州株への投資が見直され始めている要因のひとつと言えそうです。

[図10]市場の主なショック局面前後の主要国株のパフォーマンス(円換算)

【ご注意事項】

- 当資料は、説明資料としてフランクリン・テンプルトン・ジャパン株式会社(以下「当社」)が作成した資料です。

- 当資料は、当社が各種データに基づいて作成したものですが、その情報の確実性、完結性を保証するものではありません。

- 当資料に記載された過去の成績は、将来の成績を予測あるいは保証するものではありません。また記載されている見解、目標等は、将来の成果を保証するものではなく、また予告なく変更されることがあります。

- この書面及びここに記載された情報・商品に関する権利は当社に帰属します。したがって、当社の書面による同意なくして、その全部もしくは一部を複製し又その他の方法で配布することはご遠慮ください。

- 当資料は情報提供を目的としてのみ作成されたもので、証券の売買の勧誘を目的としたものではありません。

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~