2025年の原油相場見通し

2024年の振り返り…一進一退の展開に

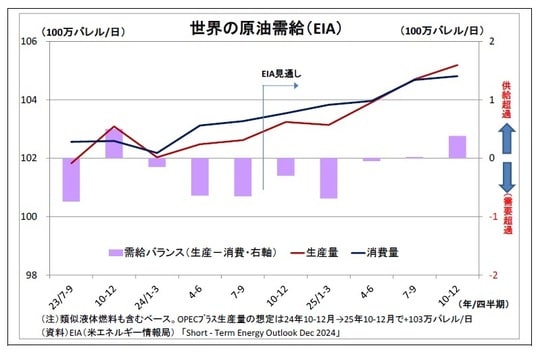

昨年2024年の原油相場は総じて一進一退の展開となり、年間を通じて見ると、ほぼ横ばい(WTI原油先物の年間騰落率は+0.1%)となった(図表参照)。

変動要因としては、年を通じて地政学リスクが大きなテーマとなった。具体的には、イスラエルと親イラン勢力(イラン・ハマス・ヒズボラ・フーシ)の武力衝突や、ロシアとウクライナの戦争を巡ってたびたび事態が緊迫化し、中東・ロシアからの供給減少懸念の高まりが原油価格の上昇を引き起こす場面が目立った。

ただし、実際に大規模な供給障害が発生することは回避されたため、原油価格の急騰には至らず、上昇トレンドが長期化することもなかった。

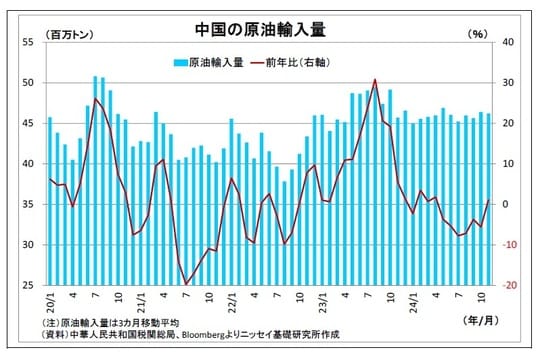

一方、中国需要の低迷が原油価格の大きな抑制要因となった。これまで世界の原油需要を牽引してきた中国の需要の伸びが失速し、先行きの低迷継続観測も高まった。非OPECプラスの生産増加も相まって、市場では2025年の供給過剰が強く意識され、原油価格の抑制に繋がった。

2022年以降、大規模な減産を続けてきたOPECプラスは、6月の会合で10月からの一部自主減産(日量220万バレル分)の段階的な縮小(すなわち増産)開始を決定したが、原油価格の低迷を受けて9月・11月・12月と三度にわたって減産縮小を延期することとなり、結果的に減産規模は維持されることになった。

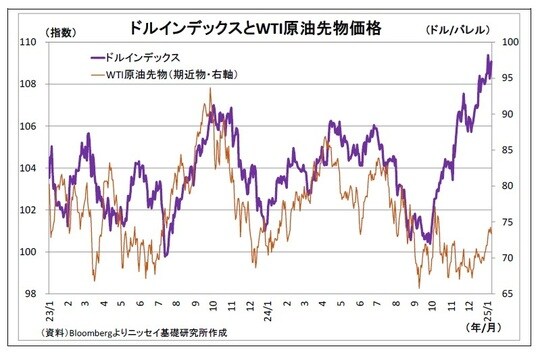

このように、2024年は強弱材料が交錯し、OPECプラスの減産も維持されたことで、WTI原油先物は1バレル65~85ドル程度のレンジ相場となり、年末は71ドル台で着地した。

なお、足元では、政策効果による中国経済の持ち直し期待や、米国経済の堅調な推移を受けて、WTI原油先物は昨年末からやや上昇(73ドル台)している。今年の原油相場がどうなるのか、主な注目ポイントを確認したうえで、先行きを展望したい。

2025年の注目ポイント

<注目材料(1):トランプ政権による政策運営>

今年の市場を展望するうえで最大の注目点に挙げられるのは、今月20日に発足する「トランプ政権による政策運営」の影響だ。

トランプ次期大統領が大統領選で掲げてきた各種政策を原油価格への影響という視点で見ると、上昇要因に位置付けられるものと下落要因に位置付けられるものが混在している。

(下落要因になるもの)

1)原油増産の促進

トランプ氏自身はインフレ鎮静化のためにエネルギー価格の下落を目指しており、主要政策の一つとして、開発規制の緩和や承認の迅速化等を通じた「(米国内での)原油増産の促進」を掲げている。米国の原油生産量は昨年も緩やかな増加基調を辿ってきたが、大幅な増産が実現するのであれば、原油需給の緩和を通じて価格の下落要因になる。

2)関税の引き上げ

また、トランプ氏は主要な政策として「関税の引き上げ」を掲げている。具体的には、中国に対する60%の追加関税や、全輸入品に対する10~20%の追加関税などを主張してきた。関税引き上げは国内産業の保護や振興等を狙いとしたものであり、原油価格をターゲットとした政策ではないが、仮に大規模な関税引き上げが実現した場合には、米国も含めた世界経済の減速を通じて原油価格の下落要因になるだろう。

(上昇要因になるもの)

1)EV優遇策の縮小

一方、トランプ氏はバイデン政権が進めてきたEV優遇策を縮小する可能性が高い。これにより、米国においてEVの普及が滞れば、ガソリン車の増加を通じて原油需要が押し上げられることで、原油価格の上昇要因になる。

2)SPRの積み増し

また、トランプ氏は戦略石油備蓄(SPR)積み増しの必要性を主張し、補充を行う方針を示している。米国のSPRは2021年終盤以降にバイデン政権が原油高対策として段階的・大規模な取り崩しを行った結果、2023年半ばにはほぼ半減レベルにまで落ち込んだ。その後、バイデン政権は積み増しに転じたが、ペースは遅く、直近のSPRの水準は取り崩し開始前を大きく下回ったままだ。

今後、トランプ政権の下でSPRが大きく積み増しされることになれば、原油需要の増加を通じて価格の押し上げ要因になる。

3)対イラン制裁の強化

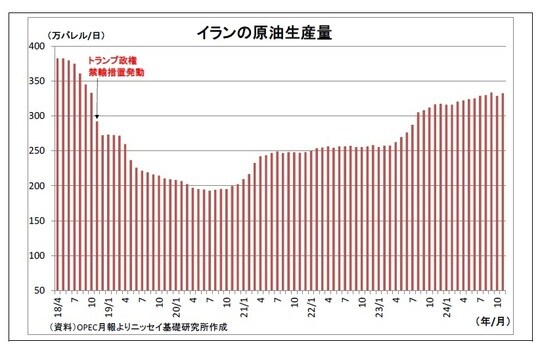

米国による対イラン制裁の行方も注目される。イランの原油生産量は、トランプ氏が前回政権を担っていた際に発動した禁輸措置を受けて一旦急減した。しかし、バイデン政権下で制裁の運用(取り締まり)が緩められた結果、イランの産油量は大きく持ち直している。そして、輸出されたイラン産原油の大半は中国が安値で購入していると目されている。

トランプ氏はイランに対する強硬姿勢を維持しているうえ、割安なイラン産原油の供給を遮断すれば中国経済にダメージを与える効果も見込まれる。今後、トランプ氏が再び制裁の運用を強化してイランの原油生産・輸出量が縮小すれば、原油価格の上昇要因になる。

4)その他(減税・規制緩和)

トランプ氏は大規模な減税や規制緩和を掲げているため、その効果によって米国の経済活動が活発化すれば、原油需要の増加を通じて価格の上昇要因になる。

以上の通り、トランプ氏の掲げる政策は原油価格に様々な影響を与えるだけに、どの政策がどのレベルで発動されるのかがポイントになる。

<注目材料(2):中国需要の行方>

2つ目の注目材料は、「中国需要の行方」だ。既述の通り、これまで世界の原油需要を牽引してきた中国の原油需要は昨年に低迷した。原油輸入量は昨年1~11月累計で前年比2.0%減と前年を割り込んでいる。ちなみに、2023年は通年で前年比11.0%増と高い伸びを示していた。

そして、この背景には中国の景気低迷と脱炭素化がある。不動産不況が長引いていることで、中国の実質GDP成長率は昨年7-9月期にかけて2期連続で前年比5%を割り込んでおり、経済活動の低迷が原油需要を抑制した。

さらに、中国では自動車領域においてEVやLNGトラックへのシフトが急速に進んだことも原油需要を圧迫している。

今後も景気低迷やEV化などによって中国需要の低迷が続けば、価格の重石になる。

<注目材料(3):地政学リスクの行方>

3つ目の注目材料は「地政学リスクの行方」だ。昨年はイスラエルとイランがミサイル攻撃の応酬を繰り広げ、史上初めて直接戦火を交えたほか、イスラエルがヒズボラ打倒のためにレバノンに侵攻、ハマスとの戦闘も継続するなど、イスラエルと親イラン派の戦争・戦闘がたびたび激化した。

また、ロシアとウクライナの戦争が長引くなか、ウクライナがロシアの石油関連施設に対して頻繁にドローン攻撃を行ったこともあり、世界の主要産油地域である中東・ロシアからの原油供給減少懸念が高まる場面が頻発した。

バイデン政権は、経済制裁やウクライナへの兵器供与等を通じてロシアへの締め付けを続けたほか、イスラエルとハマス・ヒズボラの和平交渉に主体的に携わったが、両地域ともに未だ戦争・戦闘の終結には至っていない。

トランプ次期大統領は両地域での戦争・戦闘終結に意欲と自信を見せている。具体的な方策は定かではないが、仮に戦闘・戦争が終結するのであれば、供給減少リスクの低下を受けて原油価格の下落要因になる。

逆に、トランプ氏の対応によって、事態が悪化するリスクもある。特に注意を要するのはイランとの関係だ。米国がイランに対して強硬な態度で臨んだ結果、追い詰められたイランが原油輸送の大動脈であるホルムズ海峡の通行を阻害したり、核武装を志向してイスラエルとの対立が深まったりすれば、中東の原油供給減少リスクが高まり、価格が急騰しかねない。

<注目材料(4):FRBによる利下げの行方>

そして、4つ目の注目材料は「FRBによる利下げの行方」となる。

FRBは物価上昇圧力の鈍化や雇用の減速を受けて、昨年9月に利下げを開始し、12月にかけて3会合連続で利下げを実施してきた。

本来、FRBの利下げは米景気回復期待の喚起を通じて原油価格の追い風になる。さらに、利下げによってドルが下落すれば、ドル建て表記である原油価格の(ドルを自国通貨としない国から見た)割安感が高まることを通じても価格の押し上げ材料になる。

逆に、市場では既に観測が高まっているが、利下げが停止されたり、再び利上げに転じたりする事態になれば、原油価格の抑制要因になる。

中心的なシナリオとリスク

以上、今年の注目ポイントを取り上げてきたが、最後に主な材料と原油価格の行方について、中心的な見通しを考える。

まず、足元から春(4月頃)にかけては原油価格がやや下落する可能性が高い。もともと原油の不需要期にあたるうえ、1月20日に米国で発足するトランプ政権が早期に原油増産促進策の打ち出しと対中国関税の引き上げを実施することで、原油需給の緩みが意識されやすくなると考えられるためだ。

OPECプラスは現状、今年4月からの段階的な減産縮小開始を計画しているが、原油価格の低迷を受けて、減産縮小開始の延期を余儀なくされるだろう。

その後、春(5月頃)以降は、原油価格が水準をやや戻すと予想している。米国で需要期であるドライブシーズンが始まるという季節的な要因のほか、米国によるイラン制裁の強化(イランの生産・輸出量減少)やSPRの積み増しが想定されるためだ。年序盤に一旦原油価格が弱含むことで、価格の上昇要因となるこれらの政策の発動余地が生まれる。

ロシアとウクライナ、イスラエルとハマスの事例が示すように、戦争・戦闘は始めるよりも終わらせる方が難しい。このため、中東やウクライナを巡る地政学リスクも燻り続け、原油価格の下支えになると見ている。

一方、(1)トランプ政権による関税引き上げを受けた需要減少懸念が燻り続けること、(2)関税引き上げと不法移民の強制送還によって米国でインフレが再燃に向かうことで、FRBが年の半ばに利下げを停止するとみられること、(3)原油価格が持ち直せば、OPECプラスが減産縮小に踏み切ることはそれぞれ原油価格の重石となる。

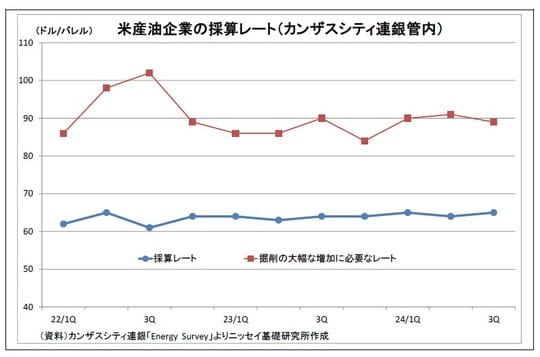

ちなみに、トランプ政権が打ち出した原油増産促進策の効果は限られそうだ。もともと、コロナ禍後の米シェール企業は増産よりも採算を重視し、利益を株主に還元する姿勢を強めている。さらに、カンザスシティ連銀の調査では、管内石油企業の採算原油レートは65ドル前後と足元の原油価格と大して乖離していない。

石油企業としては、トランプ政権に呼応して大規模な増産に踏み切ることで原油価格の下落を招き、採算割れに陥るリスクは取りたくないだろう。

また、中国では、一定の追加経済対策の実施が想定されるものの、不動産問題の影響が尾を引くうえ、米国による関税引き上げもあり、景気の加速は見込みづらい。EVシフトの継続もあり、中国需要は引き続き盛り上がりを欠きそうだ。

以上を総合的に勘案し、今年の予想レンジはWTI先物(期近物)ベースで1バレル58ドル~80ドル程度、年末の水準は70ドル弱と予想している。

ただし、今年の原油価格はトランプ政権の出方次第の面が強く、不透明感が特に強い。仮にトランプ政権が関税を大規模に引き上げ、世界的な貿易戦争に発展すれば、原油価格がレンジを下方に抜けるリスクが高まる。逆に、米国とイランの関係が大きく悪化して中東からの原油供給が急減するとの懸念が高まれば、レンジを上方に抜けるリスクが高まる。それぞれが起きた際に、OPECプラスが迅速・柔軟に対応して価格変動を抑制するかという点もポイントになる。