日銀金融政策(12月)

(日銀)変更なし

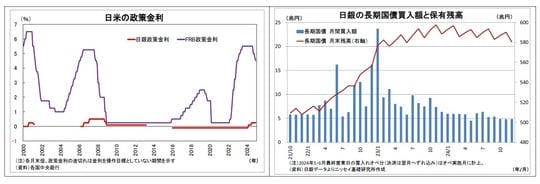

日銀は12月18日~19日に開催したMPMにおいて、金融政策の現状維持を決定した。これまで同様、無担保コールレート(オーバーナイト物)を0.25%程度で推移するように促すこととした(賛成8・反対1)。田村委員は、経済・物価が見通しに沿って推移する中、物価上振れリスクが膨らんでいるとして、無担保コールレートを0.5%程度で推移するよう促すとする議案を提出したが、反対多数で否決された。

また、同会合では、2023年4月以降実施してきた「金融政策の多角的レビュー」を取りまとめ、結果を公表した。

会合後の植田総裁会見では、今後の金融政策運営について、「現在の実質金利がきわめて低い水準にあることを踏まえると、以上のような(日銀が想定している)経済・物価見通しが実現していくとすれば、それに応じて引き続き政策金利を引き上げ、金融緩和度合いを調整していくことになる」との基本方針を示した。

最近の経済・物価に関する各種の指標については、「概ね見通しに沿って推移している」と前向きに評価しつつも、政策を調整するタイミングについては、「様々なデータや情報を丹念に点検したうえで判断していく必要がある」と述べ、「来年の春季労使交渉に向けたモメンタムなど今後の賃金の動向について、もう少し情報が必要」、「米国をはじめとする海外経済の先行きは引き続き不透明であり、米国の次期政権の経済政策を巡る不確実性も大きい」と、内外の2点を強調した。

これらの点は今回、現状維持を決定した理由としても位置付けられた。

総裁は、これらの点について、それぞれ「相当長い期間みないと全体像は判明しない」こと認める一方で、「1月会合であれば、(中略)そこまでにそれぞれある程度の情報は出ていると思うが、それを参考にしつつ、1月の決定はするということで、そこは総合判断にならざるを得ない」と1月の追加利上げの可能性についても否定はしなかった。

また、総裁は「次の利上げの判断に至るには、(中略)もうワンノッチ欲しい」、「そのもうワンノッチの中に賃金上昇の持続性ということも入ってくる」という表現も用いた。

利上げをどこまでも見送り続けられるかという質問に対しては、「強い緩和的な状態が長く続くと先行きどこかで(基調的物価上昇率が)急上昇するというリスクは常にあるし、場合によっては、そのリスクを拡大させてしまうという可能性もある」とそのリスクを指摘した。

足元で実質金利が非常に深いマイナス圏であるにもかかわらず、景気・物価があまり浮揚感がない理由について総裁は、「自然利子率がだいぶ低いところにあるため」という説も一つの解釈として認めつつも、より可能性がある説として、「物価・賃金が上がりにくいことを前提にした賃金・価格設定行動、あるいはもうちょっと単純に言ってしまえば、基調的なインフレ期待のようなものだが、(中略)ゆっくりとしかまだ変わっていない」ことを挙げた。

足元で円安傾向にある為替については、「為替の物価への影響が以前よりも大きくなっているという可能性もあるということに注意しつつみていきたい」とする一方で、「現状、輸入物価の対前年比でみると、割と落ち着いているという状況であることも(今回の決定の)考慮に入れた」と発言。強い円安けん制姿勢は見受けられなかった。

その後、12月25日には植田総裁が経団連審議員会で講演を行った。

金融政策運営に関する内容は基本的に12月MPM後の会見を踏襲するものであり、緩和度合いの調整のタイミングやペースは、「今後の経済・物価・金融情勢次第」で、「国内外の様々なリスク要因を十分注視したうえで、わが国の経済・物価の見通しやリスク、見通しが実現する確度に及ぼす影響を見極めていく」との方針を示した。

また、「経済・物価情勢が改善するもとで、現在のような低金利を維持し続ければ、金融緩和の度合いが過大なものとなる可能性がある」、「そうした政策運営のもとでは、物価上昇率が2%目標を上回って加速し、後になって、急速な金利の引き上げを迫られるリスクが高まらざるをえない」と、遅すぎる利上げがもたらすリスクにも言及した。

今後の予想

日銀は国内経済・物価について「オントラックにある」との評価を維持しており、前回利上げから数カ月経過するなかで追加利上げのベストなタイミングを探っている状況と推測される。そして、その判断にあたってのカギとなるのは、「来る春闘での賃上げの勢い」と「トランプ政権の経済政策を巡る不確実性」ということになる。

筆者としては、今のところ、今月23-24日のMPMでの利上げ(政策金利を0.50%程度へ引き上げ)を引き続きメインシナリオと考えている。企業の情報発信や本日開催の支店長会議などを通じて、1月MPMまでに賃上げに向けた前向きな情報が多く集まるとみられるうえ、前回会合以降、既に4円ほど円安が進み、1月に利上げを見送った場合にはさらに円安が加速することで物価の上振れリスクが高まりかねないというのがその理由だ。

トランプ政権の政策を巡る不確実性は強いままだが、仮に春まで待ったとしても、クリアになるものではないだろう。

ただし、今後、1月MPMに向けて円高が進む場合や、日銀が賃上げとトランプ政権の動向の見極めに強くこだわる場合、官邸が早期の利上げに強い難色を示す場合には、3月以降に利上げが先送りされることになりそうだ。かなり微妙な情勢であるため、イメージとしては、1月利上げが6割、3月以降への利上げ先送りが4割程度と考えている。