宅地なら評価額を“最大80%”減額可能

3.小規模宅地等の特例

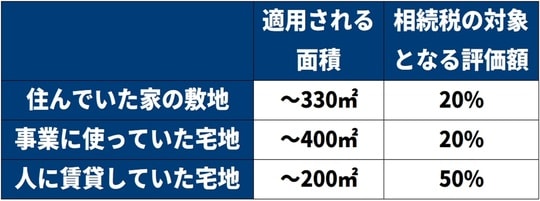

黒「『小規模宅地等の特例』とは、相続財産に宅地が含まれている場合に、相続財産としての評価額を最大80%減額してもらえる制度です」

――最大80%は大きいですね!

黒「そうなんです。そのため、相続財産の多くが宅地である場合には、この方法を使うことで評価額を下げることができ、結果的に相続税を大幅に軽くできる可能性があります。たとえば居住用の宅地ですと、[図表3]のように、330m2を上限に、80%の評価減になります。

小規模宅地等の特例は要件が細かいため、しっかり確認するようにしましょう」

4.配偶者居住権

――2020年4月に施行された『配偶者居住権』も、節税に効果があるようですね。

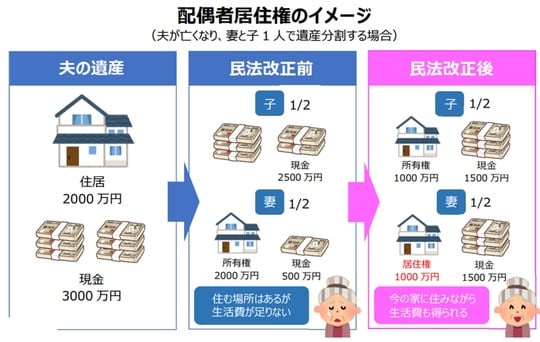

黒「はい。『配偶者居住権』とは、住宅の所有者が亡くなった場合、残された配偶者がその自宅に無償で住むことができる権利です」

――これってつまり、残された配偶者が安心して暮らしていけるようにするための権利ですよね? だとすると、あまり「節税になる」っていうイメージが湧かないんですが……。「配偶者の税額軽減」の特例で、配偶者が相続する財産には最低でも1億6,000万円までは相続税がかからないなら、それでいいんじゃないですか?

黒「たしかに、1回目の相続だけをみると、『配偶者居住権』を使わないほうが節税になる可能性が高いです。ただ、2度目の相続まで見据えた場合にメリットがあるのです」

黒「配偶者居住権は少し難しいので、今回はざっくり説明します。これは民法改正によりできた制度なのですが、夫が亡くなり、相続人として妻と子どもが1人いる場合に、1回目の相続で子どもが住居の「所有権」を、妻が「居住権」を得ることができるようになりました。

[図表5]の例では、子どもが住居の所有権を1,000万円で、妻が居住権を1,000万円で相続したことになります。その後、妻が亡くなって2度目の相続になるときに、居住権が消滅します。

つまり、居住権の評価分だけ相続財産を減らすことができるということです」

――この例だと、居住権の1,000万円分だけ相続財産を減らすことができるわけですか。これは大きいですね。

黒「そうなんです。ただ、配偶者居住権を使わないほうが有利な場合もあります。たとえば、2度目の相続で小規模宅地等の特例を使うほうがお得な場合もありますし、妻の資産の額によっても変わってきます。したがって、利用を検討の際には、税理士などの専門家に相談することをおすすめします」

5.債務・葬式費用の控除

黒「最後に、債務や葬式費用の控除について見ていきましょう。これは、『マイナスの財産を活用する』という考え方です。

亡くなった時点で債務がある人、つまり借金や未払い費用がある場合は、プラスの相続財産から差し引くことができます。また葬儀費用についても、会場費などの葬式費用やお寺へのお布施などは、相続財産から控除することができるのです」

――お葬式も結構お金がかかるので、忘れずに控除したいですね。

黒「はい。ただ、初七日(しょなのか)や香典返しなどの費用は控除の対象外なので注意してください」

<<社長の資産防衛チャンネル【税理士&経営者】の全編動画はコチラ>>

黒瀧 泰介

税理士法人グランサーズ共同代表/公認会計士・税理士

税理士法人グランサーズの新進気鋭の税理士が解説

個人・法人の税金対策セミナー>>online

マイクロ法人、中古太陽光、海外移住etc.

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】