『資産形成ゴールドオンライン』は複数の企業と提携して情報を提供しており、当サイトを経由して申込みがあった場合、各企業から報酬が発生することがあります。しかし、提携の有無などが本ページ内のサービスの評価や掲載順位に関して影響を及ぼすことはありません(提携会社一覧)。

2024年3月8日より改正「金融商品取引業等に関する内閣府令」が施行され、クレカ積立の上限額が月5万円から月10万円に引き上げられました。

2024年から新NISAがスタートして資産形成への意識が高まっていることも相まって、同じ金額を投資に回すなら少しでもお得な方法で始めたい人は多いはずです。

そこで本記事では、

「クレカ積立で獲得できるポイント数が多いのはどこ?」

「自分に合った組み合わせは?」

「クレカ積立を始めるときの注意点は?」

のような疑問をお持ちの方に、SBI証券、楽天証券、マネックス証券、auカブコム証券のクレカ積立サービスを比較します(松井証券は2025年5月にクレカ積立をスタート予定)。

最後まで読めば、あなたに合ったクレカ積立の組み合わせがわかり、自信を持って資産形成を始められます。

はじめに:「クレカ積立」とは

クレカ積立は、投資信託の積立額をクレジットカードで決済するサービスで、積立額に対してカード会社が発行するポイントが付与されるのが特長です。

このクレカ積立はすべての証券会社で実施しているわけではなく、一部のネット証券に限られます。そして、利用できるクレジットカードや付与されるポイントの種類、ポイント還元率などは異なります。

次章では、主要ネット証券のクレカ積立のサービスの概要を一覧表で紹介します。

1. 主な「クレカ積立」の組み合わせ〈一般カード〉

早速、クレカ積立を実施している主要ネット証券のうち、SBI証券、楽天証券、マネックス証券、auカブコム証券の4社のサービスを、月10万円を積み立てた場合に1年間で獲得できるポイント数とともに紹介します。このうち、マネックス証券は2種類のカードに対応しているので、全部で5つの組み合わせです。

なお、SBI証券も8種類のカードでクレカ積立ができますが、ここでは最も利用者が多い三井住友カードの内容を紹介します。

また、ゴールドカードなど年会費が発生するカードのほうがポイント還元率が高いことが多いですが、年会費を考慮すると実質獲得ポイント数は必ずしも多くなるとは限らず、話も複雑になります。

初心者は年会費無料のカードから始めたほうがいいと筆者は考えているので、まずは年会費無料のカードの組み合わせを紹介します。

■主な「クレカ積立」の組み合わせ〈一般カード〉

※1:代行手数料が年率0.4%(税込)以上の銘柄はカードのランクに関係なく一律1%還元

※2:以前は一律1.0%還元でしたが、2025年1月買付分から0.5%還元に引き下げ(au PAYゴールドカードは1.0%還元で変更なし)

※3:特典を受けるには一定の条件がございますので、三井住友カードのホームページをご確認ください

■お知らせ

松井証券は主要ネット証券のなかでは唯一クレカ積立に対応していませんでしたが、JCBと組み、2025年からクレカ積立サービスを開始すると発表(参照:2024年10月24日プレスリリース『JCBとのクレカ積立サービスを2025年5月より提供開始』)。

付与されるポイントはJCBの「Oki Dokiポイント」で、最大7.0%還元のポイント増量キャンペーンも実施予定です。

クレカ積立時の獲得ポイント数のことだけを考えると、おすすめの組み合わせは毎月の積立額に応じて以下のようになります。

■積立額によるおすすめの組み合わせ〈一般カード〉

- 月5万円以下:マネックス証券×マネックスカードもしくはdカード(1.1%)

- 月5~10万円:auカブコム証券×au PAYカード(0.5%)

- 月5~15万円:楽天証券×楽天カード+楽天キャッシュ(0.5%)

※ SBI証券×三井住友カードは年間カード利用額(クレカ積立分を除く)に応じて0.0%~0.5%

ただし、クレカ積立の目的は獲得ポイント数を最大化することではありません。

たまるポイントの種類やカードの年会費の有無、投信保有ポイント(投資信託の月間保有残高に応じて毎月付与されるポイントのこと)、投資信託の取扱い銘柄数などから総合的に判断するようにしましょう。

\ クレカ積立ができるカードは8種類/

2. 投資信託の「クレカ積立」を利用するメリット3つ

クレカ積立のサービスの組み合わせについて解説する前に、クレカ積立を利用する主なメリットをお伝えします。すでに把握している人は読み飛ばして、4章に進んでください。

それぞれ説明します。

メリット①:積立額に応じてポイントが付与される

クレカ積立の醍醐味は、「消費」ではなく「投資」をしながらポイントをためられること。投資信託の積立額をクレジットカードで決済すると、積立額に対してそのカード会社が発行するポイントが付与されます。

証券口座(特定口座や一般口座)に入っている預り金からの振替でも投信積立はできますが、現金決済の場合はポイントは付きません。

たまったポイントは、よく利用する店舗やサービスで使ったり、その証券会社でポイント投資をしたり、クレジットカードの請求額の支払いに充てられたりするので、節約にもつながります。

メリット②:「入金不要」なので毎月確実に積み立てが可能

クレカ積立の決済は後払いなので、積立指定日に証券口座の残高がなくても自動で注文が執行され、毎月確実に投信積立ができます。積立額は、クレジットカードの引き落とし口座に設定している銀行から後日引き落とされます。

そのため、積立指定日に合わせて証券口座に入金する手間がなく、最初に設定をするだけで基本的には“ほったらかし”で大丈夫なので、クレカ積立なら面倒になって途中で投信積立をやめてしまう心配もありません。

メリット③:新NISAにも対応

クレカ積立は新NISAにも対応しており、ポイントを獲得しながら非課税で資産形成に取り組めます。

新NISAの「つみたて投資枠」の投資枠の上限は月10万円(年間120万円)なので、クレカ積立だけでつみたて投資枠を使い切ることも可能です。

ちなみに、「成長投資枠」で投資信託のクレカ積立をすることもできますが、成長投資枠では株式も取引できるので、投信積立で資産形成をする場合はつみたて投資枠を優先することをおすすめします。

\NISA口座の開設数No.1(2024年3月末時点)/

3. 投資信託の「クレカ積立」を利用するデメリット

クレカ積立のデメリットを強いてあげるとすれば、積立日が月1回である点です。現金決済の場合は積立頻度を「毎日・毎週・毎月」から選べるネット証券もありますが、クレカ積立の場合は選べません。

「『毎日』のほうが分散できて有利なのでは?」「株価が高いときに買ったら不利なのでは?」と思うかもしれませんが、最終的な利益は売却するタイミングによって異なるので、「毎日・毎週・毎月」のどれが有利・不利で、何日がベストということもありません。

積立頻度よりも、設定する銘柄や、途中で相場が暴落しても売却せず淡々と積み立てる継続性のほうが重要です。

また、クレカ積立には家族カード(クレジットカードの契約者である本会員の家族に対して発行できる2枚目のカード)を利用できないなどの制約もあります。知っておきましょう。

4. おすすめの「クレカ積立」の組み合わせ〈証券会社×クレジットカード〉5選

本章では、1章で紹介した主なクレカ積立のサービスの組み合わせについて、たまるポイントやポイント還元率などのスペックをはじめ、月10万円を積立設定したときに年間で獲得できるポイント数などを紹介していきます。

①「マネックス証券×マネックスカード」

■「マネックス証券×マネックスカード」のクレカ積立の概要

| クレカ積立時の ポイント還元率 |

■5万円以下 1.1% |

||

|

■5万円超~7万円以下の部分 0.6% |

|||

|

■7万円超~10万円以下の部分 0.2% |

|||

| 月10万円積立時の 年間獲得ポイント |

8,760ポイント | ||

| 付与ポイント | マネックスポイント | ||

|

対象カード と年会費 ※ゴールドカードなし |

・マネックスカード:実質無料 |

||

| カードの 国際ブランド |

JCB | ||

| 積立が可能な 投資信託の数 |

1,708本(2024年8月1日時点) |

||

| 積立設定可能額 | 月1,000円~100,000円 | ||

| 投信保有ポイント | あり | ||

| ポイント投資 | あり →投資信託のスポット購入(金額指定) |

||

| 積立設定の締切日 |

原則、毎月10日(非営業日の場合は前営業日)の前営業日23時59分まで |

||

| 買付日 |

原則、毎月20日(非営業日の場合は翌営業日)の3営業日前 |

||

| カード決済額 の引落日 |

原則、買付日を含む月の翌月27日(非営業日の場合は翌営業日) |

||

| ポイント付与日 | カードショッピングの請求月の月末まで | ||

マネックス証券は、dカード積立ができるようになるまでは、マネックスカードのみがクレカ積立の対象でした。

マネックスカードによるクレカ積立でたまるポイントは「マネックスポイント」で、コンビニなどでそのまま使えませんが、投資信託の購入に利用できたり、株式手数料に充当できたりします。また、dポイントやAmazonギフトカードなどの他社ポイントサービスに基本的に1ポイント=1円で交換ができるので、使い勝手は悪くはありません。

このマネックスカードによるクレカ積立のポイント還元率はdカード(一般カード)と同じで、月5万円以下は1.1%、月5万円超~7万円以下は0.6%、月7万円超~月10万円以下は0.2%と段階的にダウンしていく形となっています。

■マネックスカードによるクレカ積立のポイント還元率

| 積立額 | ポイント還元率 |

|---|---|

| 5万円以下 | 1.1% |

| 5万円超~7万円以下 | 0.6% |

| 7万円超~10万円以下 | 0.2% |

そして、マネックスカードにはゴールドカードがなく、口座種別(課税口座もしくはNISA口座)によるポイント還元率の違いもありません。

それでは、マネックス証券で年会費がかからないカードでクレカ積立をするなら、「dカード」と「マネックスカード」のどちらを選べばいいでしょうか?

マネックスポイントはdポイントにも交換できますが、dポイントをためるならdカードのほうが交換の手間がかからずおすすめです。

一方、マネックスポイントをdポイントではなく、AmazonギフトカードやWAONポイント、JALやANAのマイルなどに交換したい人は、マネックスカードのほうがおすすめです。クレカ積立でマイルをためて旅行に行くことを楽しみにするのもいいかもしれません。

さらに、マネックスカードを保有してしていれば、本来は1回あたり330円(税込)かかる「即時出金サービス」の手数料が月5回まで無料になるなどのメリットがあります。

そのため、マネックス証券で積極的に株式取引をして入出金する可能性があるなら、マネックス証券×マネックスカードの組み合わせのほうが優位性が高いといえます。

■「マネックス証券×マネックスカード」がおすすめの人

・ポイントをAmazonギフトカードやマイルなどに交換したい人

・積立額が月5万円以下の人

\月5万円までのポイント還元率は業界最高の1.1%/

②「マネックス証券×dカード」

■「マネックス証券×dカード」のクレカ積立の概要

| クレカ積立時の ポイント還元率 |

■5万円以下 1.1% |

||

|

■5万円超~7万円以下の部分 0.6% |

|||

|

■7万円超~10万円以下の部分 0.2% |

|||

|

月10万円積立時の 年間獲得ポイント (一般カードの場合) |

8,760ポイント | ||

| 付与ポイント | dポイント | ||

| 対象カード と年会費 |

・dカード:無料 |

||

| カードの 国際ブランド |

Visa、Mastercard | ||

| 積立が可能な 投資信託の数 |

1,708本(2024年8月1日時点) |

||

| 積立設定可能額 | 月1,000円~100,000円 | ||

| 投信保有ポイント | 2024年秋ごろ開始予定 →開始まではマネックスポイントがたまり、dポイントに交換可能 |

||

| ポイント投資 | 2024秋ごろ開始予定 →dポイントによる投資信託の購入 |

||

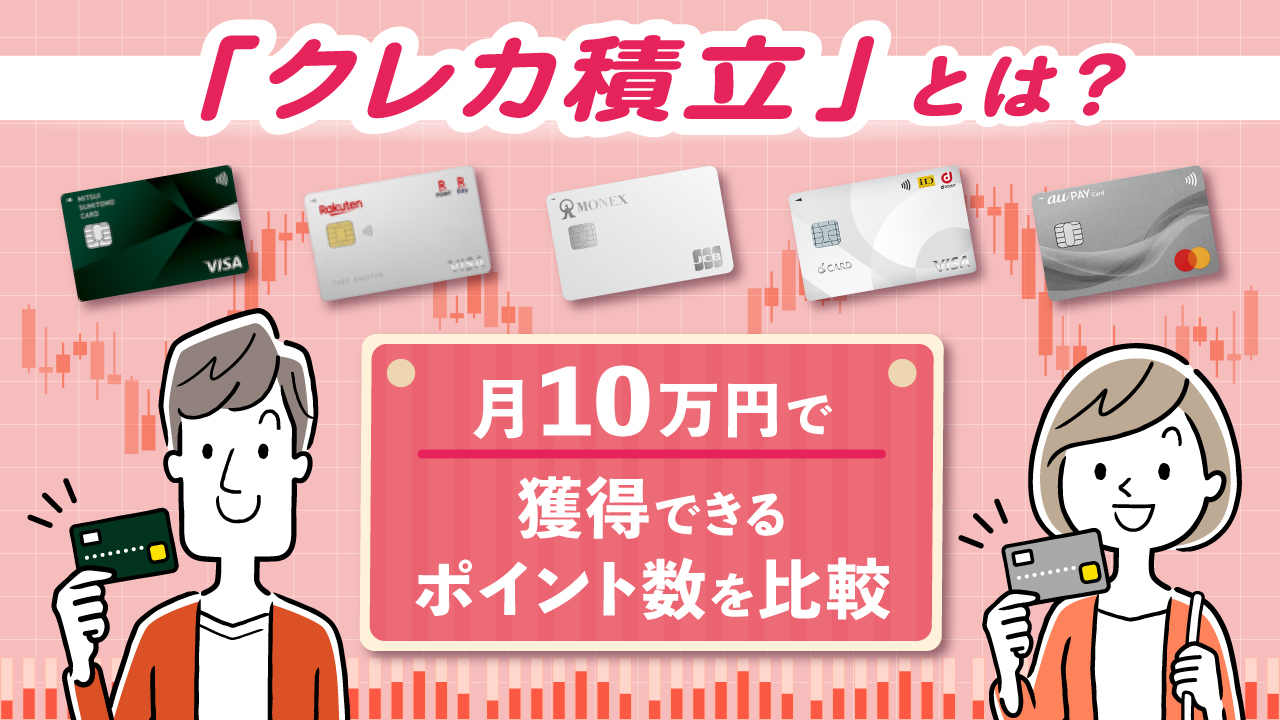

| 積立設定の締切日 | 毎月10日 | ||

| 買付日 | 毎月1日 | ||

| カード決済額 の引落日 |

毎月15日(土日祝の場合は前営業日) | ||

| ポイント付与日 | 買付月の月末ごろ | ||

マネックス証券はNTTドコモと業務提携し、2024年1月4日にドコモの子会社として再スタート。

①で紹介したマネックスカードでのクレカ積立に加えて、2024年8月買付分からはdカードによるクレカ積立もできるようになりました。

dカードによるクレカ積立のポイント還元率は基本的にはマネックスカードと同じで、月5万円以下の部分は1.1%、月5万円超~7万円以下の部分は0.6%、月7万円超~月10万円以下の部分は0.2%と段階的にダウンしていきます。

そして、月10万円をクレカ積立したときに獲得できるポイント数は、年間8,760ポイントになります。

ただし、dカードGOLDを利用してNISA口座でクレカ積立をすると、積立額に関係なくポイント還元率は1.1%になります。整理してみましょう。

■dカードによるクレカ積立のポイント還元率

| カード種別 |

dカード (年会費無料) |

dカードGOLD (年会費:税込11,000円) |

||

| 取引口座種別 | 課税口座 | NISA口座 | 課税口座 | NISA口座 |

| 5万円以下 | 1.1% | 1.1% | 1.1% | |

| 5万円超~7万円以下 | 0.6% | 0.6% | ||

| 7万円超~10万円以下 | 0.2% | 0.2% | ||

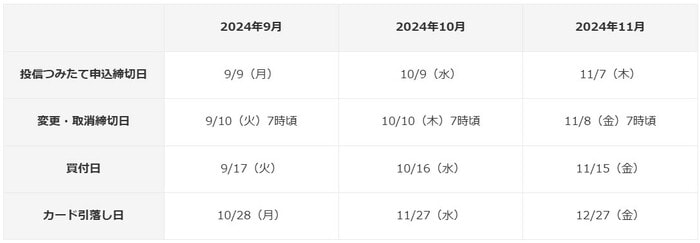

さらに、サービス開始を記念して、dカードGOLDで積立買付をして条件を達成すると、初回積立から最大3ヵ月間のポイント還元率が以下のようにアップする「dカード積立開始記念キャンペーン」も実施しています。

しかし、dカードGOLDは年会費が11,000円(税込)かかるので、年会費無料の一般カードから無理に切り替えるのはやめましょう。

普段からdポイントをためている人はもちろん、積立額が月5万円以下の人はマネックス証券×dカードの組み合わせが最有力候補になります。

なお、dカード積立の設定方法は、公式サイト「dカード積立の設定方法」で紹介しています。

■「マネックス証券×dカード」がおすすめの人

・ドコモ経済圏を活用している人

・積立額が月5万円以下の人

\dカードによるクレカ積立がスタート/

③「 楽天証券×楽天カード」

■「楽天証券×楽天カード」のクレカ積立の概要

| クレカ積立時の ポイント還元率 |

【代行手数料が年率0.4%(税込)未満のファンド】 ・楽天カード(一般):0.5% 【代行手数料が年率0.4%(税込)以上のファンド】 ※多くのアクティブファンドが該当 |

||

|

月10万円積立時の 年間獲得ポイント (一般カードの場合) |

6,000ポイント | ||

| 付与ポイント | 楽天ポイント(通常ポイント) | ||

| 対象カード と年会費 |

・楽天カード:無料 |

||

| カードの 国際ブランド |

Visa、Mastercard、JCB、American Express | ||

| 積立が可能な 投資信託の数 |

2,420銘柄(2024年8月1日時点) | ||

| 積立設定可能額 | 月100円~100,000円 | ||

| 投信保有ポイント |

あり |

||

| ポイント投資 | あり →投資信託、国内株式(現物取引)、米国株式(現物・円貨)、バイナリーオプション |

||

| 積立設定の締切日 | 毎月12日 | ||

| 買付日 | ・毎月1日(2021年6月19日以前に楽天クレカ決済を利用したことがある人) ・毎月8日(2021年6月20日以後に楽天クレカ決済を利用したことがある人) |

||

| カード決済額 の引落日 |

積立注文月の27日(土日祝の場合は翌営業日) | ||

| ポイント付与日 | 積立注文月の15日前後 | ||

楽天証券はクレカ積立のパイオニア的な存在で、、楽天カードのランクと投資信託の代行手数料(信託報酬のうち販売会社が受け取る手数料)によって、積立額の0.5~1.0%の楽天ポイントが還元されます。

「代行手数料」という用語は聞き慣れないかもしれませんが、資産形成に適しているとされるインデックスファンドのクレカ積立のポイント還元率は0.5%なのに対して、アクティブファンドは1.0%と知っておけば大丈夫です。

たまるポイントは楽天ポイントで、楽天市場でのネットショッピングをはじめ、街中のコンビニやドラッグストア、飲食店など様々なシーンで1ポイント=1円分として利用でき、使い勝手は抜群です(楽天ポイントを利用できる場所は公式サイト「楽天ポイントが使えるお店」から探せます)。

年会費なしとありのカードのスペックを比較したのが次の表です。

■楽天証券でクレカ積立ができる「楽天カード」3種類を比較

| ① 楽天カード | ②楽天ゴールドカード | ③楽天プレミアムカード | |

|---|---|---|---|

| カードデザイン |  |

|

|

| カードの位置づけ | 一般カード | 一般とゴールド の中間 |

ゴールドカード |

| 年会費 | 無料 | 2,200円(税込) | 11,000円(税込) |

| 買い物等での 基本還元率 |

1% | ||

|

クレカ積立時の ポイント還元率※ |

0.5% | 0.75% | 1% |

|

月10万円積立時の |

6,000P | 9,000P | 12,000P |

| 6,800P | 1,000P | ||

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る |

※ 代行手数料が年率0.4%(税込)以上の銘柄はカードのランクに関係なく一律1%還元

月10万円をクレカ積立したときのポイント還元率は、年会費無料の楽天カードは6,000P、ゴールドカードは年会費2,200円(税込)を考慮しても6,800Pとなり、ゴールドカードのほうが多くなります。

しかし、損益分岐点は月7.4万円となっており、月5万円を積み立てたり、ゴールドカードに変更してカード番号が変わったりするのが嫌な方は、一般カードで十分です。

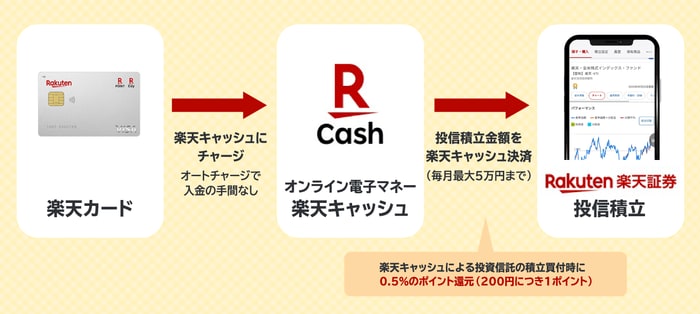

また、楽天証券だけの特長が、電子マネー「楽天キャッシュ」による投信積立も可能であること。

楽天キャッシュで投資信託を積立買付するときにも0.5%のポイントが還元されるので、「楽天カードクレジット決済」と「楽天キャッシュ決済」を併用すると、毎月最大15万円までの積立額をキャッシュレスで投信積立できます。

そのため、たとえば新NISAで月10~15万円を投資に回せる方で、「クレカ積立の月10万円以上の部分にもポイントをつけたい」という場合は、楽天証券なら全額をポイント付与の対象にすることができます。

- 楽天カードクレジット決済:月10万円(つみたて投資枠)

- 楽天キャッシュ決済:月5~10万円(成長投資枠)

ちなみに、筆者も楽天カードと楽天キャッシュを併用して、月15万円を楽天証券の新NISAで積立設定しています。

筆者の新NISAの積立設定状況

■「楽天証券×楽天カード」がおすすめの人

・楽天経済圏を活用している人

・積立額が月10万円~15万円の人(楽天キャッシュを併用)

\月15万円までキャッシュレスで投信積立/

④「auカブコム証券×au PAYカード」

■「auカブコム証券×au PAYカード」のクレカ積立の概要

| クレカ積立時の ポイント還元率 |

・au PAYカード(レギュラーカード):0.5%(200円につき1P) |

|

|

月10万円積立時の 年間獲得ポイント (レギュラーカードの場合) |

6,000ポイント | |

| 付与ポイント | Pontaポイント | |

| 対象カード と年会費 |

・au PAYカード(レギュラーカード):無料 |

|

| カードの 国際ブランド |

Visa、Mastercard | |

| 積立が可能な 投資信託の数 |

1,815本(2024年8月1日時点) | |

| 積立設定可能額 | 月100円~100,000円 | |

| 投信保有ポイント | あり | |

| ポイント投資 | あり →投資信託のスポット購入、プチ株(単元未満株) |

|

| 積立設定の締切日 | 毎月9日の2営業日前 | |

| 買付日 | 毎月1日(土日祝の場合は翌営業日) | |

| カード決済額 の引落日 |

指定日の月の10日(土日祝の場合は翌営業日) | |

| ポイント加算日 |

毎月月末ごろ |

|

auカブコム証券×au PAYカードのクレカ積立のポイント還元率は、以前までは一律1.0%でしたが、2025年1月買付分からau PAYカード(レギュラーカード)は0.5%還元に引き下げられます。

ただし、年会費11,000円(税込)のau PAYゴールドカードでクレカ積立をするときのポイント還元率は引き続き1.0%となっており、1年間で12,000Pを獲得できます。

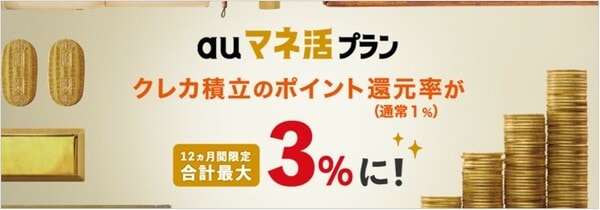

また、auのスマホユーザーが「auマネ活プラン」という料金プランに加入してau PAYゴールドカードを使ってNISA口座でクレカ積立をすると、月5万円までのポイント還元率が12ヵ月限定で合計最大3%にアップする特典も用意されています(13ヵ月以降は最大2%)。

au PAYゴールドカードの年会費は11,000円(税込)かかるので、空港ラウンジの利用などゴールドカード特有の特典内容をチェックして申し込みを判断することをおすすめします。

なお、auカブコム証券の「投信保有ポイント」のポイント付与率は他社より低めなので、あまり期待しないほうがいいでしょう。たとえば、人気の「eMAXIS Slim全世界株式(オール・カントリー)」のポイント付与率は、SBI証券、マネックス証券、松井証券が0.0175%(年率)なのに対して、auカブコム証券は0.005%(年率)となっています。

「au PAYカード」によるクレカ積立のスケジュール

■「auカブコム証券×au PAYカード」がおすすめの人

・Pontaポイントをためている人

・auのスマホユーザー

\Pontaポイントをためる「ポン活」をするなら/

⑤「SBI証券×三井住友カード」

■「SBI証券×三井住友カード」のクレカ積立の概要

|

クレカ積立時の ポイント付与率※1 →投信積立分の利用額を除く 「年間カード利用額」に応じる |

【三井住友カード(NL)】 |

||

|

月10万円積立時の 年間獲得ポイント (一般カードの場合) |

最大6,000ポイント | ||

| 付与ポイント | Vポイント | ||

| 対象カード と年会費 |

・三井住友カード(NL):無料 |

||

| カードの 国際ブランド |

・三井住友カード(NL):Visa、Mastercard |

||

| 積立が可能な 投資信託の数 |

2,380銘柄(2024年8月1日時点) | ||

| 積立設定可能額 | 月100円~100,000円 | ||

| 投信保有ポイント |

あり |

||

| ポイント投資 | あり(Vポイント) →投資信託のスポット購入(金額指定)&積立買付 →国内株式(単元未満株「S株」もOK) |

||

| 積立設定の締切日 | 毎月10日 | ||

| 買付日 |

毎月7日~9日のいずれかから選択して毎月1回 |

||

| カード決済額 の引落日 |

カード利用日の翌月10日もしくは26日(カードの種類による) |

||

| ポイント付与日 |

積立設定締切月の月末ごろ |

||

※1:特典を受けるには一定の条件がございますので、三井住友カードのホームページをご確認ください

※2:年間100万円以上のご利用で翌年以降永年無料(通称「100万円修行」)

→年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

SBI証券で三井住友カードを使ってクレカ積立をすると、SMBCグループが発行するVポイントが付与されます。ポイント付与率は2024年11月積立分より変更されたため、ここでは変更後の内容を解説します。

なお、Oliveフレキシブルペイでも内容は同じです。

■SBI証券でクレカ積立ができる「三井住友カード(NL)」3種類を比較

| ①三井住友 カード(NL) |

②三井住友カード ゴールド(NL) |

③三井住友カード プラチナプリファード |

||||||

|---|---|---|---|---|---|---|---|---|

| カードデザイン |  |

|

|

|||||

| カードのランク | 一般 | ゴールド | プラチナ | |||||

| 年会費 | 0円 永年無料 |

5,500円(税込)※1 | 33,000円(税込) | |||||

| 買い物等での ポイント還元率 |

0.5% (税込200円=1P) |

0.5% (税込200円=1P) |

1% (税込100円=1P) |

|||||

| 年間カード利用額 | 10万円 未満 |

10万円 以上 |

10万円 未満 |

10万円 以上 |

100万円 以上 |

300万円 未満 |

300万円 以上 |

500万円 以上 |

|

クレカ積立の ポイント付与率※2 |

0% | 最大0.5% | 0% | 0.75% | 最大1.0% | 1.0% | 2.0% | 最大3.0% |

|

月10万円積立時の |

0 | 6,000P | なし | 9,000P※3 | 12,000P※3 | 12,000P | 24,000P | 36,000P` |

| 3,500P | 6,500P | ▲21,000P | ▲9,000P | 3,000P | ||||

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | |||||

※1:年間100万円のご利用で翌年以降の年会費永年無料(通称「100万円修行」)

→年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2:特典を受けるには一定の条件がございますので、三井住友カードのホームページをご確認ください

※3:「100万円修行」達成で年会費が永年無料になった場合

変更後の評判はあまりよくなく、ショッピングなどの年間のカード利用額とカードのランクに応じてポイント付与率が変動する複雑な仕組みとなっています。

注意が必要なのは、カード利用額が年間10万円未満だとクレカ積立のポイント付与率が0.0%になってしまう点。年間カード利用額にクレカ積立の利用額を含めることはできないので、これまでクレカ積立以外でクレジットカードを使ったことがない人には不利になります。

狙い目は、三井住友カード ゴールド(NL)のポイント付与率0.75%のステージ。

年間カード利用額10万円以上なら、公共料金の支払いなどで無理なく達成できそうです。10万円に届かなそうであれば、Amazonギフトカードを買っておくことでも対応できます。

三井住友カード ゴールド(NL)は年会費が5,500円(税込)かかりますが、年間100万円以上の利用を1回でも達成すれば翌年以降ずっと無料※になるため、チャレンジしてみる価値はあります。月10万円をクレカ積立すると、1年間で9,000ポイントを獲得できます。

※ 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

100万円修行が難しい場合でも、年会費無料の三井住友カード(NL)で年間カード利用額10万円以上を継続して達成し、ポイント付与率0.5%は確保しましょう。月10万円をクレカ積立すると、年間で6,000ポイントを獲得できます。

■「SBI証券×三井住友カード」がおすすめの人

・Vポイントをためている人

・クレカの年間利用額が継続的に100万円以上の人

・投信保有ポイントを最大化したい人

\Vポイントをお得にためるなら/

5.「月10万円」をクレカ積立したときの獲得ポイント数を比較

クレカ積立の5つの組み合わせを詳しく紹介したところで、「結局、どの組み合わせが一番多くポイントをもらえるの?」と知りたい人もいるはずです。

そこで本章では、年会費ありなしにかかわらず、月10万円をクレカ積立したときに1年間で獲得できるポイント数を比較表で整理します。キャンペーンなどにより特定の期間だけポイント還元率が高くなるパターンは除いているので、純粋にクレカ積立のポイント数を比較したい方は参考にしてください。

■「月10万円」をクレカ積立したときの年間獲得ポイント数

※1:年間に1回以上のカード利用(クレカ積立もOK)で年会費550円(税込)が無料

※2:代行手数料が年率0.4%(税込)未満のファンドの場合

※3:特典を受けるには一定の条件がございますので、三井住友カードのホームページをご確認ください

※4:年間100万円のご利用で翌年以降の年会費永年無料(通称「100万円修行」)

→年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

なお、三井住友カード プラチナプリファードは年会費が33,000円(税込)かかるうえ、年間のカード利用額500万円以上を達成(ポイント付与率は3.0%)して初めて実質獲得ポイント数がプラスになります。

カード自体の特典に魅力を感じている場合を除き、クレカ積立だけのために申し込むのはやめましょう。

\新規入会&利用で5,000Pプレゼント/

6.「クレカ積立」を始める流れ

クレカ積立を始めるときは、どこの証券会社でも大体次のような流れで進みます。

■「クレカ積立」の流れ

- 証券口座を開設する

- クレジットカードを申し込む

- 証券会社でカードを登録する

- (カードの会員サイトでカードを登録する)

- 投資信託の積立設定をする

証券口座の開設とクレジットカードの申し込みは、どちらが先でも構いません。また、4番目の「カードの会員サイトでカードを登録する」の手順は不要なところもあります。

積立設定の締切日は各社異なるので、「何月からクレカ積立を始めよう!」と決めている方は、設定締切日をまとめた次の表を参考にして準備をしましょう。

■クレカ積立の「設定締切日」まとめ

| 組み合わせ | クレカ積立の 設定締切日 |

| マネックス証券 × マネックスカード |

原則毎月10日(非営業日の場合は前営業日) |

| マネックス証券 × dカード |

毎月10日 |

| 楽天証券 × 楽天カード |

毎月12日 |

| auカブコム証券 × au PAYカード |

毎月9日の2営業日前 |

| SBI証券 × 三井住友カード |

毎月10日 |

クレカ積立の設定締切日は毎月10日前後が多いので、余裕を持って第1週目には積立設定を完了させるイメージで進めましょう。

7. よくある質問

最後に、「クレカ積立」に関するよくある質問に5つ回答します。本文と重複する内容もありますが、復習のためにお役立てください。

Q1. クレカ積立をするのに手数料はかかりますか?

クレカ積立の手数料は無料です。

Q2. クレカ積立の「即売り」とは何ですか?

最近問題になっているのが、クレカ積立の「即売り」。これは、クレカ決済で買付をした直後に売却して、ポイントだけ獲得する行為です。

「ポイントをもらっても、価格が下落したら損するのでは?」と思うかもしれませんが、国内債券など値動きが小さい投資信託であれば、価格の変動をあまり受けることなく売却することも不可能ではありません。ただし、即売りは投資の本質ではないので、おすすめしません。

Q3. クレカ積立の設定を忘れてしまった場合は?

クレカ積立の設定日を過ぎてしまった場合は、翌月は「クレジットカード」での積立買付はできません。

新NISAのつみたて投資枠を利用して来月から投信積立を始めたい場合は、初月のみ「証券口座からの振替」で対応しましょう。クレカ積立より設定締切日が遅いことが多いです。ただし、現金決済なので積立時のポイントは付与されません。

明日からどうしてもNISA口座で投資信託を買付したい場合は、成長投資枠で(1回限りの)スポット購入で対応しましょう。

Q4.クレカ積立はNISA口座でもできますか?

NISA口座でクレカ積立をすることもできます。

Q5. クレカ積立はiDeCo口座でもできますか?

iDeCo口座でクレカ積立をすることはできません。

8. まとめ

この記事では、クレカ積立について、SBI証券、楽天証券、マネックス証券、auカブコム証券のサービスを比較しました。2025年には松井証券でもクレカ積立ができるようになるので、競争が激化することが予想されます。

しかし、証券会社やクレジットカード会社も民間企業なので、クレカ積立のポイント還元率は変更される可能性があることを知っておきましょう。現時点でのポイント還元率だけでクレカ積立を始めるネット証券を決めるのは賢明ではありません。

ポイント還元率も大切ですが、よく利用する店舗やサービスで利用できるポイントがたまるかどうかや、カードの年会費の有無、投信保有ポイント、取引画面の使い勝手なども考慮して総合的に判断することをおすすめします。

投資の目的は、将来安心して暮らせるようにお金を増やすことであり、獲得ポイント数を競うことではありません。ポイント還元率が変更されるたびに、取引する証券会社を変更するのはやめましょう。

この記事を参考にして、クレカ積立を活用して賢く資産形成に取り組んでください。

\2025年5月クレカ積立スタート/