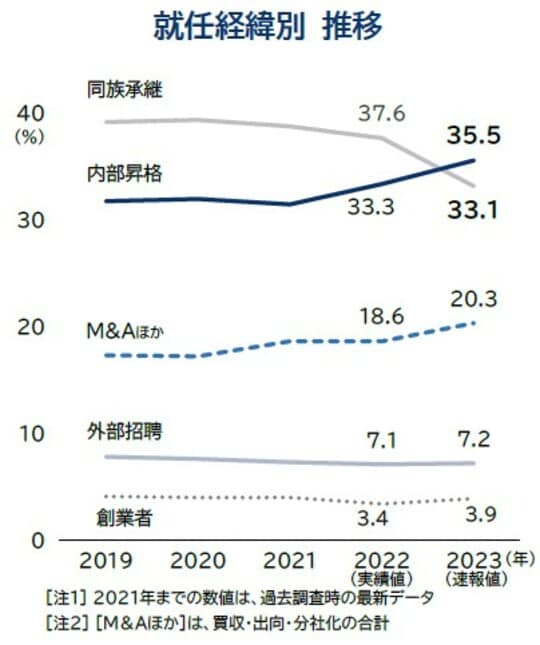

2023年の事業承継動向は「内部昇格」が「同族承継」を上回る

帝国データバンクの「全国『後継者不在率』動向調査(2023年)」によると、血縁関係によらない役員・従業員を登用した「内部昇格」による事業承継が35.5%に達している。

これまで最も多かった身内の登用などの「同族承継」を上回ってトップとなっており、親族内承継から親族外承継への流れが加速しているといえる。「M&Aほか」も20.3%と増加しており、事業承継スタイルは年々多様化していることがわかる。

MBO・MEBOとは

MBO(マネジメント・バイアウト)は、会社の経営陣が株主から自社株式を買い取る手法である。経営陣のみではなく従業員の一部が買収側に立つ場合、MEBO(マネジメント・エンプロイー・バイアウト)という。役員・従業員がオーナーとして会社を引き継ぐための事業承継手法であり、今後、そのニーズはますます高まると思われる。

MBO・MEBOは、役員(従業員)が自ら資金調達して株式を取得するスキームと、役員(従業員)あるいは役員(従業員)と投資家が出資して受け皿会社を設立し、その受け皿会社が銀行などの金融機関から融資を受けて当該企業の株式を取得するスキームがある。受け皿会社はその後持株会社として運営する場合もあるが、事業収益を買収資金の返済に充当するため、取得した事業会社と合併することも多い。

MBO・MEBOのメリット・デメリット

MBO・MEBOのメリットは以下である。

1.役員・従業員が経営権を保有することで、これまでの経営方針や雇用方針が継続されるため、経営の連続性や安全性が維持され、経営がより安定する。

2.経営者や従業員の経営への責任感が一層高まる。

3.時価での買い取りとなり、オーナー保有株式の現金化が可能となる。

4.上場企業の場合、MBO・MEBOによって上場を廃止することで、敵対的買収リスクが回避され、短期的な市場の声に惑わされることもなく、中長期的な経営戦略が保てる。

一方、MBO・MEBOのデメリットは以下である。

1.後継者(後継役員・従業員)に現経営者(経営陣)ほどの信用力がないことが多い。

2.後継者(後継役員・従業員)に株式の買い取り資金がないことが多い。

3.上場企業の場合、上場を廃止することで市場からの資金調達ができなくなる。

4.上場企業の場合、非上場化によって経営に対する監視機能が低下する懸念がある。

5.上場企業の非上場化やグループ企業から離脱するMBOの場合、知名度が低下したり、スケールメリットを喪失したりする懸念がある。

社員中心の「圧倒的な当事者意識」を持つMEBO経営の事例

A社は年商数十億円の中堅企業で、輸入販売の専門商社である。最先端技術を駆使した特殊機器の国内市場は小さく、高い専門性も必要なことから、極めてニッチな業界である。その中にあって、売上規模こそ大きくないが、毎年連続して黒字を計上し、政府が2030年までの実現を各企業に働きかけている「女性管理職比率3割」「70歳までの就業機会の確保」「年功賃金から同一労働同一賃金、実力主義への移行」などの目標を20年以上前からいち早く実現しており、多くの経営者などが注目している企業である。

A社は、かつて現東証プライム上場企業の子会社であった。その親会社は、株高を維持するための多角化路線によりバランスシートを肥大化させた後、オイルショック時の売上急減と原価高騰による財務状況の悪化により、経営危機に直面した。

親会社は合理化を進め、工場の売却や社員のリストラを推進したが、この時、労働組合の委員長として社員面談を担当したのがA社の現会長であった。その後、A社の再建を託され、社長として親会社から転籍。トップダウンで経営を刷新し、モチベーションを上げることを最重要視してきた結果、黒字経営が定着したそうである。

しかし、黒字経営定着の本質は、社員に「圧倒的な当事者意識」を植え付けられたからである。それを体現したのが、親会社からの独立であった。親会社との企業文化の違いや、人事面での幹部昇進や役員登用、財務面の機動性確保など、独立を検討すべき理由が重なったなかで、親会社からも独立の打診があった。

そして、IPOやM&A、MBOを検討するなかで、最終的に選んだ手法がMEBOであった。この会社の場合、「IPOでは人を見る経営が難しくなり、お金(市場)を見る経営にならざるを得ない」「M&Aは、親会社が変わるだけで経営の自由度が制限されるのは同じではないか」「MBOは経営陣だけがオーナー意識をもち、うまくいった場合も経営陣だけがキャピタルゲインを得ることになる」という意見が出たためである。

具体的には、役員・社員で出資して持株会社を設立し、持株会社でA社の株式を買い取るスキームを描いた。ファンドは入れず、買い取り資金は全額金融機関からの借入金で賄った。

そして、A社は経営陣、一般社員、新入社員、パートや派遣出身の社員、定年再雇用した社員なども出資する全員が株主の会社になった。全員が株主なので、会社が利益を上げると5~10%の配当金が出る。それもあって、ほとんど全員が「自分の会社」という意識で、子会社だったころの甘えや、どこか他人事のように考える傾向は払拭されたそうである。これが、「圧倒的な当事者意識」である。

ここで重要なのは、MEBOしたから社員の当事者意識が高まったのではなく、それ以前よりモチベーションを高める努力をしてきたからこそ、全員が「出資して株主になり、経営に参画しよう」と考えたという点である。「人を大切にする経営」の真髄がここにある。

オーナー家による大型買収で非公開化した大正製薬HDの事例

大正製薬HDの事例は、株式買付け総額約7,100億円の日本企業最大のMBOである。同社はMBOの目的について、中長期的な成長のために事業構造の大きな転換と先行投資が必要であると説明。それらの投資を株式市場からの評価にとらわれず迅速に行うため、非上場化に踏み切るというものであった。

「大正製薬という社名は知名度が高いため、上場コストと効果が見合わない。大衆薬の収益力向上やグローバル展開に向けた他ブランド買収などには時間とリスクを伴うため、経営資源を集中させたい」という経営判断であったと思われる。

一方で、事業承継対策の側面も大きいことが推察される。今回、7代目社長の長男が代表の会社(受け皿会社、持株会社)が、金融機関からの借入金により大正製薬HDの株式を買収している。議決権のある株式を取得するのは長男世代だけのため、経営権の移行が実現する。

また、それ以外の世代は議決権を失うとともに、非上場企業の相続税評価額が適用されることで、相続税負担が軽減される可能性がある。

未来に経営を繋ぐ「MBO・MEBO」の重要性

非上場企業においては、親族承継から親族外承継への流れが加速しており、MBO・MEBOのニーズが急激に増えているが、そのスキームを知らない経営者も多い。一部事例で示したように、MBO・MEBOは、中小・中堅企業から大企業までさまざまなニーズがあり、各社におけるメリット・デメリットを検討したうえで、個社別のスキームを検討する必要がある。

現オーナー・経営陣と経営を引き継ぐ次世代のオーナー・経営陣が、持続的成長と社員の雇用継続といった会社の目的を明確にし、覚悟を持って経営判断を行い、未来に経営を繋ぐ「MBO・MEBO」の意思決定をしてもらいたい。

鈴村 幸宏

株式会社タナベコンサルティング

コーポレートファイナンスコンサルティング事業部

エグゼクティブパートナー

メガバンクにて融資・外為・デリバティブ等法人担当を経て、当社入社。「企業を愛し企業繁栄に奉仕する」を信条とし、経営戦略・収益戦略を中心に幅広いコンサルティングを展開。企業を赤字体質から黒字体質にV字回復させる収益構造改革、成長企業に対するホールディングス化とグループ経営推進支援、ファイナンス視点による企業価値向上、投資判断、M&A支援の実績を多数持つ。また、オーナー企業に寄り添った事業承継支援、経営者(後継者)育成も数多く手掛け、高い評価と信頼を得ている。

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる