相続税のないアジアの国々の事情

アジアの場合、世界GDPランキング2位の中国と5位のインドに相続税がありません。また、アジアのタックスヘイブンとして有名な香港、シンガポールも同様です。さらに、南半球のオーストラリア、ニュージーランドにも制度として存在しません。

中国とインドは、相続税導入の試みがありましたが実現しませんでした。しかし、いずれ相続税の導入の機運は高まると思います。

その場合、世界2位の富裕層がいる中国において、どのような富裕層の移動が生じるのか不透明です。一説には、親族が居住しているケースが多いカナダやオーストラリア、日本に移住するのではないかという予測もありますが、このうち、相続税の課税のないのはオーストラリアだけで、中国国民の出国先は不明と言っていいでしょう。

香港は、2006年2月に相続税を廃止しました。そしてシンガポールは、2008年2月15日以降の相続について課税をゼロにしました。しかし、不動産の移転については印紙税の課税があります。

欧州ではチェコが2014年に相続税を廃止しています。背景として、外国からの富裕層受け入れを意図したものといわれています。

台湾は税率を10%引き下げ

台湾は遺産課税方式ですが、2009年1月の税制改正により、遺産税と贈与税の税率が、改正前の最高税率50%から一律10%に引き下げられました。旧法の遺産税などの税率が財産形成の意欲を阻害するという批判があったことなどから、この批判に応えたものといわれています。香港、シンガポールにおける相続税制廃止も考慮されたのではないかと思われます。

台湾の相続税率はその後再度改正され、現在では、遺産総額が1,200万元以下の場合は免税となっています。税率区分は遺産総額が5,000万元以下は10%、5,000万元超~1億元以下は15%、1億元超は20%です。

相続税と贈与税を導入したタイ

タイは、各国が相続税を廃止するなかで、2016年2月から相続税と贈与税を新たに導入しました。

タイの相続税の特徴は基礎控除額が高く、基本税率も比例税率の10%で、富の再配分あるいは平均化という政策目的よりも、一部の富裕層を対象とした税負担を課したという性格が強いかたちになっています。

相続税の納税義務者は以下のとおりです。

①タイ国民

②入国管理法によりタイに永住権を有する外国人

③タイ所在の財産を相続した外国人

④相続人が法人の場合、タイ国内で登記された法人またはタイの法律に基づいて設立された法人、相続時にタイ国籍者が資本金の50%超を保有する法人、タイ国籍保有者が経営陣の50%超を占める法人

⑤上記以外の外国人および外国法人は、タイ国内に所在する財産が課税対象

相続財産の範囲は、不動産、証券法に基づく株式、預金等、登録された車両で、相続税に関する人的控除はありません。税率は1億タイバーツ(日本円で約4億円)を超える財産に10%の税率が適用となりますが、直系の尊属および卑属の場合は5%です。結果として、人的控除に代わり、税率で調整していることになります。

歴史が古い欧州の相続税

米国の遺産税については、別の項目で最近の変遷を述べますので、ここでは省略します。

欧州諸国の相続税の課税方式を比較すると、遺産課税方式を採用している国では、英国、北マケドニア、ハンガリー、ベルギー、ポーランドと少数派であり、デンマークは遺産課税方式と取得課税方式の複合です。この複合形式は基本的には遺産課税方式であり、配偶者、子弟、両親という家族以外に財産が相続される場合、取得課税方式による追加的な課税があります。

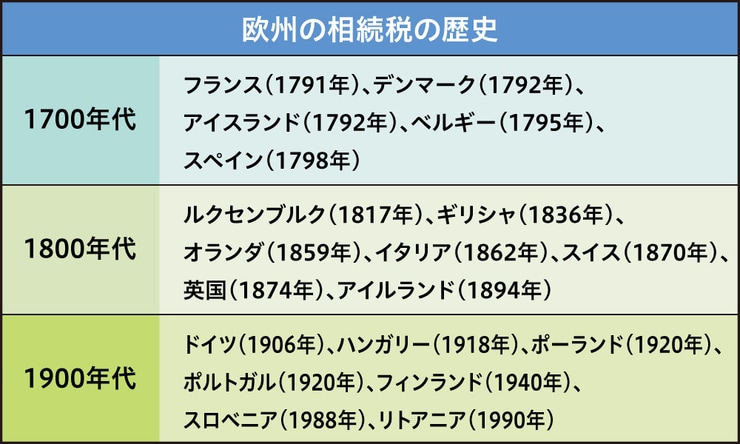

OECDの資料(Inheritance Taxation in OECD Countries)に基づいて欧州諸国の相続税導入年の古い順は、以下の[図表]のとおり。国名のあとの年号は導入年です。

相続税の最高税率は、高い順にドイツ(50%)、フランス(45%)、英国(40%)、オランダ(40%)、ギリシャ(40%)、スロベニア(40%)となっています。

また、上記の国のほとんどが相続税と贈与税の双方を規定していますが、相続時の財産移転に相続税として印紙税を課すマルタとリトアニアには贈与税がありません。

矢内一好

国際課税研究所首席研究員

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

>>>2月26日(木)-生配信

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~