2024年9月のアジア・マーケット・マンスリー(前半)はコチラ>>

インド<金融市場動向>

⇒株式は底堅い動きへ、金利は低下余地を模索へ、ルピーは下落リスク

【株式市場】

◆ソフトウェア企業が牽引

米国における過度な景気減速懸念が後退したことなどから、米国向け売上高比率が大きいソフトウェア関連企業の株価が上昇。また、MSCI株価指数見直しにおいて、インドの組入比率が上昇する見通しなどを受け、株式市場への資金流入期待が高まったようだ。食品価格上昇率の高止まりなどを背景に政策金利を維持したことを受け、株価が軟調となる局面があったものの影響は限定的だったとみる。インド株式市場は、引き続き安定的な経済成長が期待できることや、堅調な企業業績が見込めることなどから相対的に底堅い値動きになると想定。

【債券(国債)市場】

◆債券利回りは当面もみ合い、低下余地を探る動き

政策金利の据え置きが続くなか、インフレ指標安定化の期待もあって、長期金利は数カ月スパンでもみ合いからやや低下基調の動きとなっている。今後も財政政策にサポートされ堅調な景気状況が継続しやすいが、準備銀行のインフレ抑制的な姿勢は続くと見られる。来年半ばには利下げ実施の可能性も高まることで、債券利回りは当面もみ合いながら、緩やかに低下余地を探る展開を想定する。

【為替市場】

◆ルピーは下落リスク

国際決済銀行(BIS)の統計によると、インドルピーの実質実効為替レートは3月から7月にかけて3.2%上昇した。景気堅調を背景に輸入増を通じて貿易収支赤字が拡大しやすく、この点はルピー安要因である。実質為替は長期的に安定に向かう傾向があることから、貿易収支赤字などを手掛かりにインドルピーが名目で下落することで実質為替の安定に向け調整していると考えられる。2024年後半には、インドのインフレ率は7月の+3.5%から加速する見込みの一方、欧米のインフレ率は7月よりもやや鈍化する見込みであるため、内外物価格差では実質ルピーは上昇しやすく、名目ではルピーに下落圧力がかかりやすい。

インド<マクロ経済動向・政策>

⇒景気は堅調続く

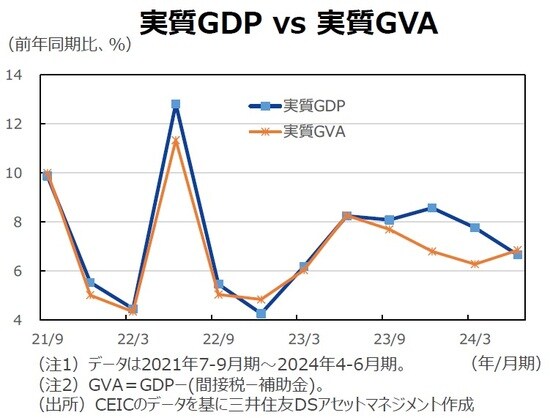

◆実質GVA成長率は加速

4-6月期の実質GDP成長率は前年同期比+6.7%と、市場予想を下回り、1-3月期の同+7.8%から鈍化した。実質GDP成長率に対する内需寄与度は+6.7ポイントと1-3月期の同+5.2ポイントから加速し、内容的には悪くなかろう。一方、実質粗付加価値(GVA)成長率は同+6.8%と、市場予想を上回り、1-3月期の同+6.3%から加速した。シェア5割を超えるサービス業が加速したためだとみる。インドではGVAを推計するための供給面のデータは比較的豊富であるが、GDPを推計するための需要面のデータが少ないため、実質GVA成長率が実態をより正確に把握できると思われる。インドの景気は依然として堅調であると判断する。

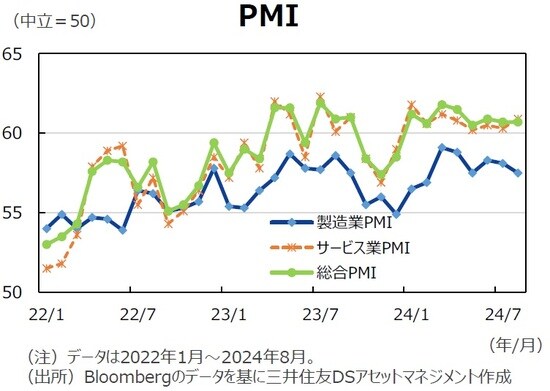

◆総合PMIは依然拡張を示唆

8月の総合PMIは60.7と7月と同水準となり、依然として中立の50を大きく上回って推移している。製造業PMIは57.5と7月の58.1から低下したものの、サービス業PMIは60.9と7月の60.3上昇しており、サービス業を中心に景気が堅調であることを示唆している。

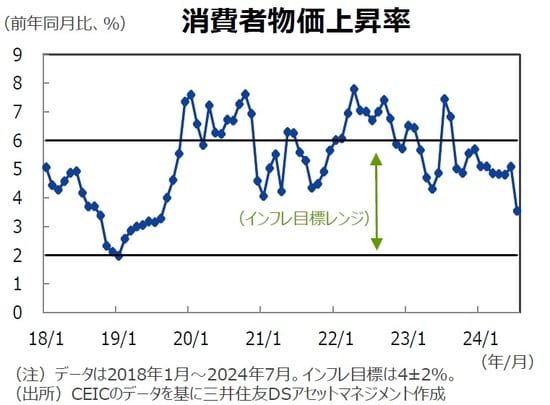

◆消費者物価上昇率はベース効果で加速へ

雨季(6~9月)の降水量が不足すると、夏季に農産物インフレが上振れしやすくなる。6月後半に一時的に降雨量は長期平均を下回ったが、7月から9月上旬にかけてほぼ長期平均に沿った降雨量となった。ただし、7月の消費者物価上昇率はベース効果で前年同月比+3.5%へ鈍化したものの、8月以降は食料品インフレはベース効果によって加速しやすく、消費者物価上昇率は8月以降、加速する方向に向かいやすい。

ベトナム ←ピックアップマーケット

⇒株価は上昇へ、ドンは上昇へ

【株式市場】

◆月初に下落するも、その後反発

月初のベトナム株式市場は、米国景気減速懸念を受け下落するも、その後、米株式市場が反発したことや、ベトナム財務省が法人税の引き下げを提案していると報じられたことなどから反発。海外からベトナムへの直接投資関連では、韓国の半導体大手サムスン電子がベトナムで半導体製造工場の建設を検討していることや、米大手インターネット関連企業のアルファベットの子会社グーグルがベトナムで大規模なデータセンターの建設を検討していることなどが報道された。投資戦略としては、海外企業によるベトナム進出の恩恵が期待される銘柄、若い人口構成と所得増加の後押しがある消費関連銘柄、ツーリズム関連銘柄などを長期目線で有望視できそうだ。

【為替動向】

◆ドンは上昇へ

6月下旬以降、米ドルが緩やかに下落しているため、ドンの対米ドルレートは緩やかに上昇を始めた。米国の利下げ観測に変化がなければ、ドンは上昇しやすい。7月19日にグエン・フー・チョン書記長が死去したが、同氏の右腕といわれるトー・ラム国家主席が2026年任期切れまで書記長を兼務することを8月3日に党が決定したため、政治はいったん安定推移し、ドン安としては作用しないと判断する。

【マクロ経済動向】

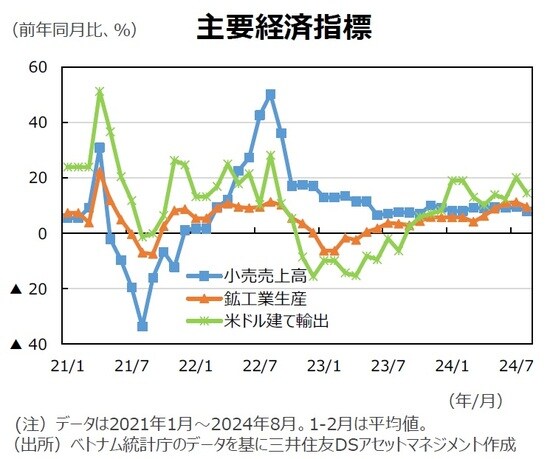

◆景気回復が続く

8月の製造業PMIは52.4と、6-7月の54.7から低下したものの、依然として50超えで推移している。8月の輸出、鉱工業生産の前年同月比は7月からやや鈍化したものの、営業日数の減少分を調整すれば堅調維持と判断する。8月の小売売上高の前年同月比は7月よりやや鈍化したものの、観光業は堅調であり、消費の先行きは明るそうだ。1-8月の政府の歳入は前年同期比+17.8%、予算消化率は78.5%と上振れており、景気回復を示唆している。

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください。