2024年9月のアジア・マーケット・マンスリー(後半)はコチラ>>

アジア:マーケット動向

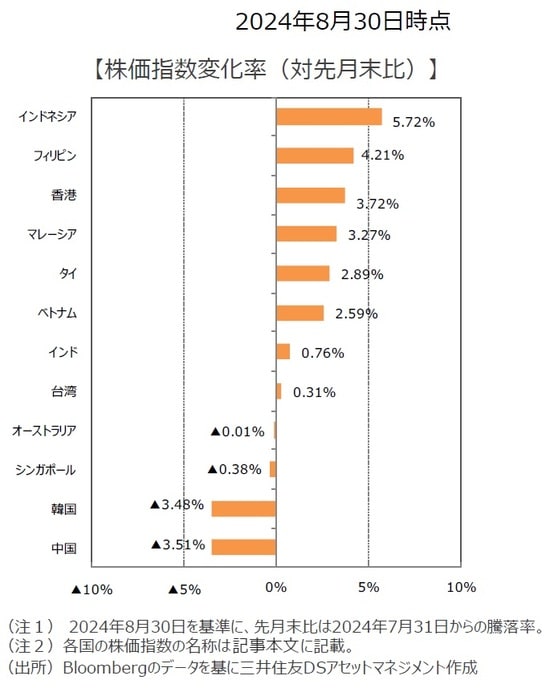

⇒【株式】まちまち、【通貨】上昇、【債券】まちまち

【株式市場】

◆インドネシアなどが上昇する一方、韓国などが下落

インドネシアは、政府が財政赤字の対GDP比率が低下するとの予算案を発表したことなどから上昇。また、物価上昇圧力が緩和するとの見通しから政策金利を引き下げたフィリピンが堅調だったほか、香港においても好調な企業業績を発表した大手インターネット関連企業などの株価が上昇。インドでは、米国における過度な景気減速懸念が後退したことなどから、米国向け売上比率が高いソフトウェア関連企業の株価が上昇。一方、テクノロジーセクターの構成比が高い韓国は米大手半導体企業による新製品投入が遅延するとの懸念などから軟調に推移。シンガポールは政府がGDP成長率予想を引き上げたものの月を通してみると若干の下落となった。

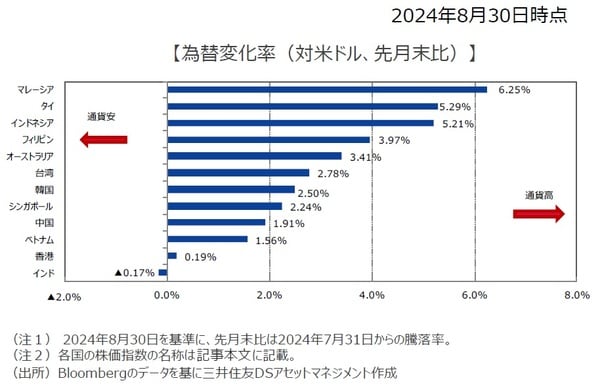

【通貨(対米ドル)】

◆上昇

米ドルが8月下旬にかけて下落したことを受けて、多くのアジア通貨が米ドルに対して上昇した。株式市場への資金流入、原油価格の上昇などを受けて、マレーシアリンギットが最も上昇した。一方、景気堅調で貿易収支赤字が拡大しやすいインドルピーは下落した。

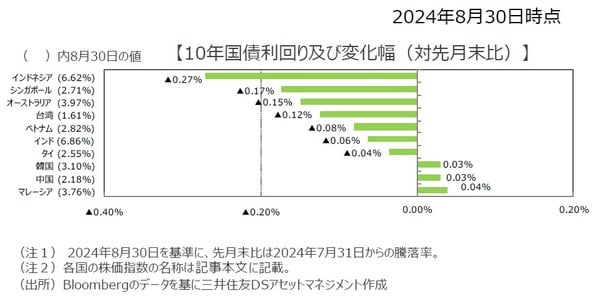

【債券(国債)市場】

◆まちまち

国債利回りはインドネシア、シンガポール、オーストラリア等、多くの市場で低下した。一方で、マレーシア、中国、韓国ではやや上昇し、これまで金利低下が続いた後の調整地合となった。インドネシア、オーストラリア、インド、韓国等では政策金利の据え置き継続となった。

<※参照:各国の株価指数の名称>

●中国:上海/深圳CSI300指数、●香港:ハンセン指数、●韓国:韓国総合株価指数、●台湾:台湾加権指数、●インドネシア:ジャカルタ総合指数、●マレーシア:クアラルンプール総合指数、●タイ:SET指数、●ベトナム:ベトナムVN指数、●シンガポール:シンガポールST指数、●フィリピン:フィリピン総合指数、●インド:SENSEX指数、●オーストラリア:ASX200指数

中国<金融市場動向>

⇒株式はもみ合いへ、人民元は安定へ、金利はもみ合いながら低下へ

【株式市場】

◆香港ハンセン指数はインターネット関連銘柄が牽引

香港は好調な企業業績を発表した大手インターネット関連企業などの株価が上昇したほか、中国の7月の消費者物価指数(CPI)が市場の事前予想を上回ったことなども好感された。また、中国政府が個人消費を促進するため、住宅所有者の住宅ローン借り換えを可能にすると報道されたことも押し上げ要因となった。投資戦略においては、引き続き構造的な成長分野の有力企業、政策のサポートを得ている企業、国際競争力のある企業、増配が期待される企業に着目し、ツーリズムや高齢化関連、環境関連や工場自動化などが長期目線では有望視できそうだ。

【為替・債券(国債)市場】

◆人民元は安定へ

米ドル下落を受けて人民銀行は8月中旬から対米ドル基準レートを徐々に元高方向に設定し、これに合わせて対米ドル市場レートも徐々に上昇している。米国利下げ観測が高まる状況では米ドルは下落しやすいため、人民元の対米ドルレートは上昇しやすい。輸出業者が前倒しで元転する動きは更なる元高要因となるが、人民銀行は行き過ぎた元高には元売り介入で対応しているようだ。日銀の7月の利上げを契機に円ショートポジションの巻き戻しが発生し、円高米ドル安が8月上旬にかけて進展したが、一服したようだ。対円でも人民元は安定しやすくなっている。

◆債券利回りはもみ合いながら低下する展開

中国では、国内の大手銀行が長期債を売却しているとの観測が意識されたことで、利回りには上昇圧力がかかった一方、軟調な中国景気に焦点が当たる中、利回りは上昇幅を縮小。目先は、人民銀行による国債売買の影響が意識される一方、中国経済の回復の鈍さに変化はなく、追加緩和への期待が維持される展開は継続すると見込み、中国国債利回りはもみ合いながら低下する展開を予想する。

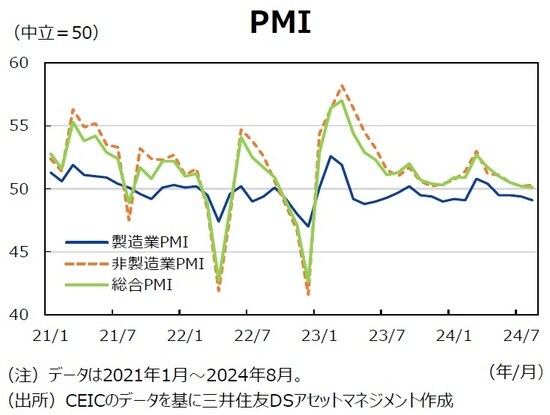

中国<マクロ経済動向>

⇒需要不足を背景に低インフレ

◆弱い需要が続く

8月の製造業購買担当者景気指数(PMI)は4ヵ月連続で50割れとなった。需要不足が続いており、需要の代理変数である「新規受注」は4ヵ月連続で50割れとなった。一方、供給の代理変数である「生産」は50割れとなった。政府が鉄鋼生産能力の圧縮を示唆していることから目先の鉄鋼生産は下振れリスクに直面している。サービス業PMIの上昇を受けて非製造業PMIは50.3へやや上昇したが、これは夏季休暇の季節性の範囲内であり、サービス業が持ち直したとは言い切れない。

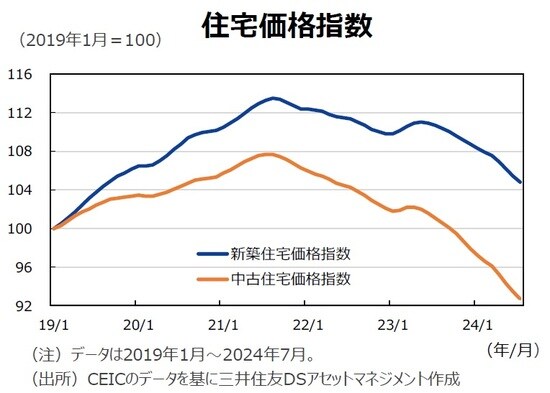

◆住宅価格の下落基調が続く

国家統計局が取りまとめている70都市の新築・中古住宅価格をみると、7月も新築・中古ともに引き続き下落した。住宅価格の下落基調が長期化することによって、家計部門の資産価値が目減りし、需要不足をもたらす構図が今後も続きそうだ。

政府は5月に入って、住宅在庫の削減策を打ち出した。国有企業が人民銀行の低利融資制度を利用し、購入した住宅在庫を低所得者向け住宅に転用するという内容だ。取引リスクは国有企業、不動産ディベロッパー、銀行、地方政府が負うことになっており、住宅価格を上昇傾向に反転させるパワーはなさそうだ。

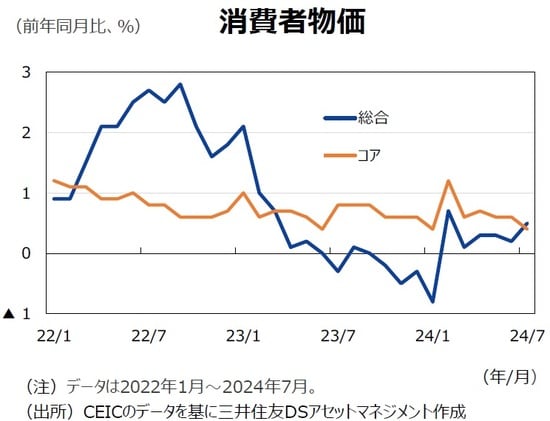

◆低インフレが続く

7月の消費者物価は前年同月比+0.5%と市場予想を上回ったが、主に悪天候を背景に食料品インフレが加速したためとみられる。一方、コアインフレ率は同+0.4%と、6月の同+0.6%から鈍化した。食料品インフレの加速は供給面による一時的な要因が背景とみるが、コアインフレの鈍化は需要不足という需要面の構造的な要因を背景にしていると考える。目先、夏場の悪天候による食料品インフレの加速は続きそうであるが、コアインフレは下振れリスクに直面していよう。

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『香港ハンセン指数は「インターネット関連銘柄」が牽引 ~アジア・マーケット動向の振り返り【解説:三井住友DSアセットマネジメント】』を参照)。