今後の市場の焦点はFRBの利下げの行方

足元で米国株式市場の混乱の収束が進みつつある中、今後は米連邦準備制度理事会(FRB)の利下げの行方が市場の焦点となりそうです。

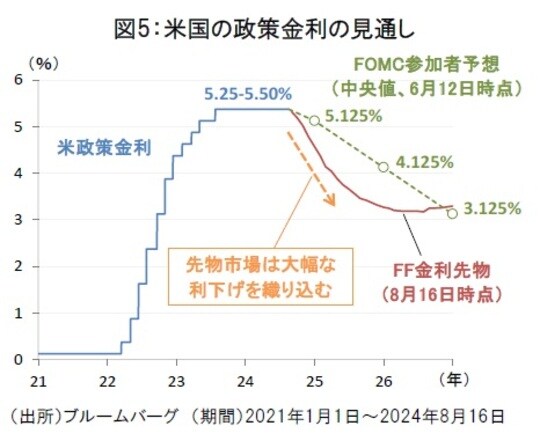

7月の米消費者物価指数(CPI)が市場予想を下回る前年比+2.9%へ鈍化したことは、9月の利下げを後押しする要因になると考えられます。すでに先物市場では今後の大幅な利下げが織り込まれており、8月22-24日のジャクソンホール会議や9月17-18日の米連邦公開市場委員会(FOMC)において当局者のインフレ警戒姿勢が弱まり、景気や雇用に配慮したハト派な利下げ見通しが示されるかが注目材料と言えそうです(図5)。

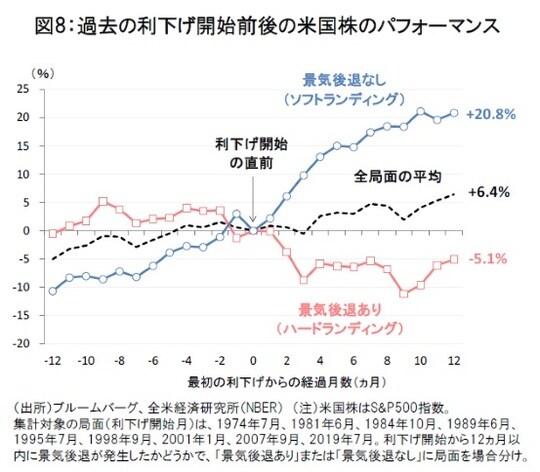

米国株式市場にとっては、FRBの利下げは株価の回復を支える要因になると期待されます。過去の利下げの経験では、景気後退を伴わずに利下げが進められた局面において、米国株は堅調な上昇がみられました(図8)。その意味では、米国が景気後退を回避できるかが今後の米国株の方向性を左右する注目点になりそうです。

不透明な環境でも安定を維持する米国高配当株

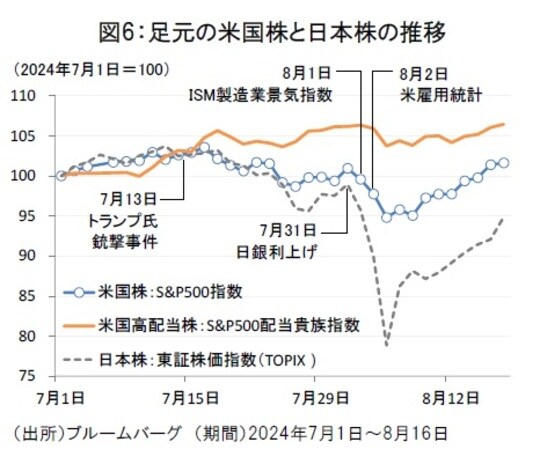

また、2024年後半には、ハイテク企業の業績が一段と減速する可能性があることに加えて、接戦が予想される米大統領選挙の不透明感や、イスラエルとイランの対立による中東情勢への懸念も残されています。

こうした中、リスク分散の観点から、足元の不透明な市場環境でも安定したパフォーマンスを維持する米国高配当株への見直しが広がる可能性がありそうです(図6)。

和泉 祐一

フランクリン・テンプルトン・ジャパン株式会社

シニア リサーチアナリスト

カメハメハ倶楽部セミナー・イベント

【1/7開催】

高市政権、トランプ2.0、日銀政策、AIバブル…

2026年「日本経済と株式市場」の展望

【1/8開催】地主の資産防衛戦略

「収益は地主本人に」「土地は子へ」渡す仕組み…

権利の異なる2つの受益権をもつ「受益権複層化信託」の活用術

【1/8開催】

金融資産1億円以上の方のための

「本来あるべき資産運用」

【1/10-12開催】

「タックスヘイブン」を使って

節税・秘匿性確保はできるのか?

「海外法人」の設立法・活用法

【1/10-12開催】

遺言はどう書く?どう読む?

弁護士が解説する「遺言」セミナー<実務編>