社宅の規模に注意する

黒「また、役員社宅を導入する際には、社宅の規模にも注意しましょう」

――なぜ社宅の規模に注意しなければならないんですか?

黒「先ほどもお話ししたように、社宅を借りる際には役員が『家賃の一部』を負担しないと、賃料に相当する金額が給与として扱われ、課税対象になってしまいます。

その『家賃の一部』の金額が、社宅の規模によって変わってくるんです。

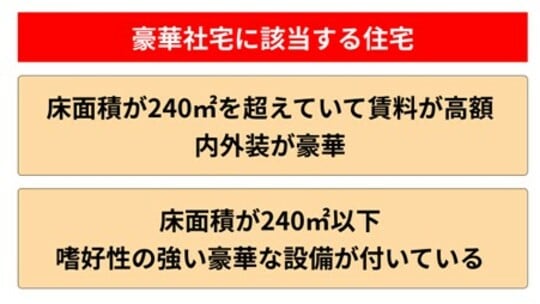

黒「特に注意が必要なのが、社宅が『豪華社宅』に該当してしまう場合です。『豪華社宅』に該当すると、役員社宅制度の適用外になってしまい社宅制度の恩恵を受けられません」

――『豪華社宅』にはどういった物件が該当するんですか?

黒「『豪華社宅』に該当するのは、床面積が240㎡を超えていて賃料が高額だったり、内外装が豪華だったりするものです。

また、床面積が240㎡を超えていなくても、プールなどの一般的な家には無いような設備が付いている場合は『豪華社宅』と判定される場合があります。明確な基準はないので、気になる場合は購入前に管轄の税務署に相談したほうが良いでしょう」

――せっかく社宅制度を導入したのに制度の適用外になってしまっては意味がないですからね。特に自宅を会社に売却して社宅制度を活用しようとしている場合は注意したいですね。

<<社長の資産防衛チャンネル【税理士&経営者】の全編動画はコチラ>>

黒瀧 泰介

税理士法人グランサーズ共同代表/公認会計士・税理士

税理士法人グランサーズの新進気鋭の税理士が解説

個人・法人の税金対策セミナー>>毎月開催*online

マイクロ法人、中古太陽光、海外移住etc.

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】