9月の「FX投資戦略」ポイント

<ポイント>

・8月の米ドル/円は、一時141円台まで暴落。投機円売り「バブル破裂」の影響か。

・テクニカルに見ると、円高へトレンド転換した可能性。その場合、円安への戻りは限られ、9月FOMCを睨みながら、この間の米ドル安値141円の更新に注目。

・9月の米ドル/円は140~148円で予想。

8月の振り返り=円急反騰、投機円売り「バブル破裂」!?

8月の米ドル/円は、一時141円台まで急落しました。この間の高値は、7月3日に記録した161.9円であったのに対し、8月5日には141.6円まで下落しました(図表1参照)。

ほんの1ヵ月で、約20円もの暴落が起こったのはなぜだったのでしょうか?

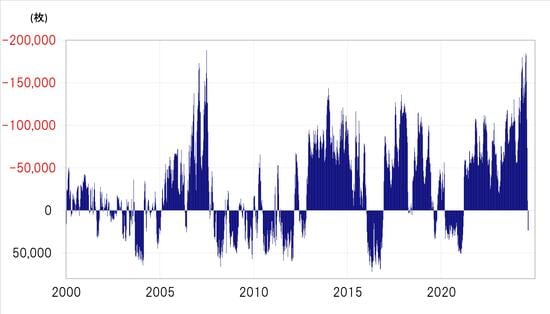

この暴落が起こった局面における大きな変化の1つに、投機筋の米ドル/円のポジションがありました。CFTC(米商品先物取引委員会)統計による、投機筋の円ポジションは、7月初めに売り越し(米ドル買い越し)が18.4万枚と、2007年に記録した過去最高にほぼ肩を並べましたが、それが8月前半には、おおよそが消滅したのです(図表2参照)。

投機筋のポジションに米ドル/円のグラフを重ねてみると、両者は強く連動していたことが確認できます。つまり、投機円売りがピークを付けたタイミングで、米ドル/円は、161円台の歴史的円安を記録し、その後の約1ヵ月で投機円売りが一気に消滅したなかで、米ドル/円の約20円の暴落が起こっていました(図表3参照)。

以上のように、161円台までの「歴史的円安」と呼ばれた動きは、投機筋による極端に行き過ぎた円売り、すなわち、投機円売りの「バブル化」によって、もたらされた面が大きいことがわかります。

そして、それは円売りの「バブル破裂」により、一転して急激に円高へ戻すところとなったのではないでしょうか。

そんななか、8月の米ドル/円は141円台まで下落しましたが、かろうじて140円割れは回避されました。急激な円高をもたらした主因と見られる投機筋の円売りポジションの手仕舞い(円買い戻し)は、CFTC統計などを見る限り、一巡しました。

では、米ドル安・円高への戻りは、これで終わりなのでしょうか?