戦略別パフォーマンス検証

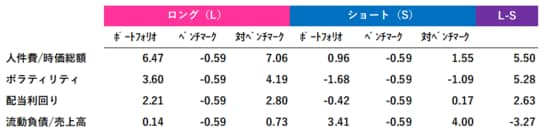

次に、戦略ごとのパフォーマンスを見る。図表3に4つの戦略それぞれのロング/ショート・ポートフォリオVSベンチマーク累積リターンを示した。

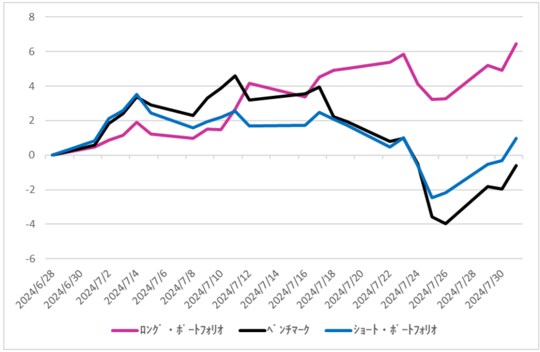

まず目を惹くのが、人件費/時価総額ファクターの強烈なアウトパフォーマンスである。

この戦略のロング・ポートフォリオは、わずか25銘柄の組み入れながら、グラフからわかるとおり非常に安定したパフォーマンスを示し、ほとんど相場の変動に影響されることなく右肩上がりにリターンを積み上げていった。結果として、この7月の荒れ相場のなかで約6.5%のリターンを達成し、ベンチマークとショート・ポートフォリオの両者を大幅にアウトパフォームした。

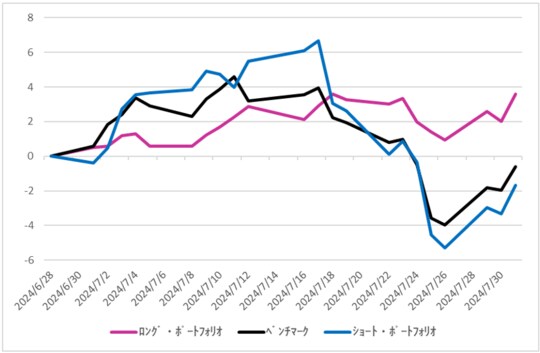

しかし、戦略として優れているのは低ボラティリティに賭ける戦略である。ボラティリティの最も低い銘柄で構成するロング・ポートフォリオのリターンは3.6%でベンチマークを上回り、一方、ボラティリティの最も高い銘柄で構成するショート・ポートフォリオはマイナス1.7%のリターンでベンチマークにしっかり負けてくれた。その結果、ロング・ショート戦略(図表2L― S)としては5.3%のリターンとなり、人件費/時価総額ファクターのL/Sと同等であった。

こちらも図表5からわかるとおり、ロング・ポートフォリオはほとんどマーケット変動の影響を受けずに安定している。荒れ相場となっただけに低リスク戦略の優位性が一層際立った格好となった。

配当利回り戦略も順当にリターンを挙げた。

最後の流動負債だが、ロング・ポートフォリオのベンチマーク対比リターンはかろうじてプラスとなり、これで採用した4つの戦略すべてにおいてロングはベンチマークをアウトパフォームする「全勝」となった。しかし、流動負債戦略はショートが機能せず、ロング・ショート戦略(図表2L― S)はマイナスのリターンとなった。戦略としては「負け」であった。これは後半のボラティリティが高まるなか、投資家の安全志向が強まった結果、負債の多さが忌避されたものと推察している。