本記事のポイント

・統合ポートフォリオ ロング/ショート戦略は好成績

・戦略別パフォーマンス検証

・7月末時点リバランス 銘柄リストを公開

統合ポートフォリオ ロング/ショート戦略は好成績

7月2日に公開した記事内で提示しているモデル・ポートフォリオ『2024年下期はどう戦う?…「インフレ期」における具体的な「株式投資戦略」【ストラテジストが解説】』の7月分のパフォーマンスをレビューする。

一点、お詫びと訂正だが、前回は重複を許すものとした。たとえば、ダブルカウントされている銘柄の組み入れ比率はロング・ポートフォリオのなかでは2%とするとしたものの、パフォーマンス計測に用いるQuick AstraManagerのシステムでは重複がはじかれてしまうので、これを訂正する。

4つの戦略をまたいで採用される銘柄に重複があっても、ロング/ショートのポートフォリオに統合する際には、それぞれのポートフォリオで1銘柄のみ採用とし、重複を修正した銘柄数で等金額ポートフォリオを組むものとする。たとえば、今回、7月のロング・ポートフォリオは重複する銘柄を省くと85銘柄となったが、期初1銘柄当たりのウエイトは100/85=1.18とした。

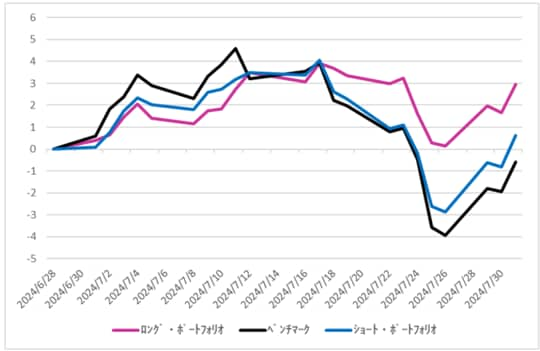

まず、統合したポートフォリオ全体のパフォーマンスを見る。図表1に累積リターンの推移を示した。7月後半の相場下落局面においてベンチマークおよびショート・ポートフォリオのパフォーマンスが急激に悪化したのに対して、ロング・ポートフォリオは相対的に下値抵抗力を示し、大きくアウトパフォームする結果となった。

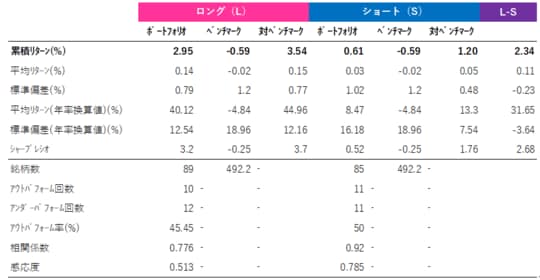

統合ポートフォリオのパフォーマンスの詳細を図表2に示した。

ロング・ポートフォリオは当月に3%弱のリターンをあげ、ベンチマークを3.5%上回った。 またグラフからも見て取れるように、リターンの変動が小さい。すなわちリスクが低いということである。したがってリスクVSリターンの観点からも非常に良好なパフォーマンスであった。

一方、ショート・ポートフォリオは、ほぼ同等とはいえるものの、ベンチマークを若干上回るリターンとなった。これはショート単体の戦略としては「負け」である。

ロング・ポートフォリオが大きなアルファを得たため、ロング・ショート戦略(図表2L― S)としては2.34%のリターンが得られた。7月の株式市場を振り返ると、日経平均株価は終値ベースの月間の値幅(高値と安値の差)が4,556円と約4年ぶりの大きさとなるなど大荒れの相場で、月間では481円(1.2%)安となった。そうしたなか、マーケットニュートラルで2.34%のリターン獲得は好成績といえる。