領収書だけでは不十分?…飲食代を経費にする際の注意点

――飲食代を経費にする際の注意点はありますか?

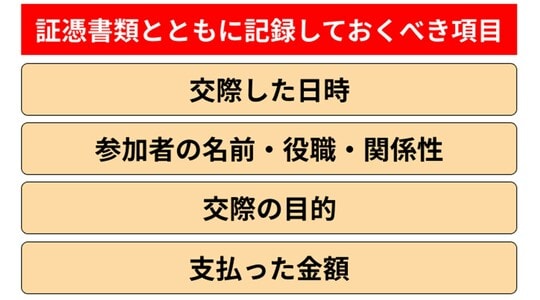

黒「飲食代を経費にするためには、該当する飲食代の領収書を保管しておく必要があります。また、交際費と会議費については領収書だけでは証拠としては不十分なので、[図表3]のような情報を領収書にメモしておくことが重要です。

特に『交際の目的』は、飲食代が事業に関連するかどうかを税務署が判断するうえで重要な情報です。『誰と』『なんのために』食事をしたのかを明確に記載しておけば、税務署から深く追及されても問題なく説明できるので安心です」

――これって、「総勘定元帳」のような帳簿書類に記録しておくのでもいいのでしょうか?

黒「それでも問題ありませんよ。これに加えて、会社のスケジュールにも記載しておくのもひとつの手です。

グレーゾーンは経費計上しないほうが無難

飲食代は特に税務調査で重点的に見られることが多いので、明確に事業に関係があるものとそれ以外のものを分けておく必要があります。いわゆる“グレーゾーン”にある費用については、あまり計上しないほうが無難です」

――たとえばどういったものがありますか?

黒「知人や友人との飲食代は特に注意が必要ですね。明確に事業に関連する相手であることを説明できないと、税務調査で指摘される可能性があります」

<<社長の資産防衛チャンネル【税理士&経営者】の全編動画はコチラ>>

黒瀧 泰介

税理士法人グランサーズ共同代表/公認会計士・税理士

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】