2024年7月のアジア・マーケット・マンスリー(後半)はコチラ>>

アジア:マーケット動向

⇒【株式】まちまち、【通貨】まちまち、【債券】まちまち

【株式市場】

◆台湾やインドなどが上昇、タイや香港などが下落

台湾は米アップルが人工知能(AI)スマートフォンを発表したことや、半導体受託生産大手企業の堅調な受注見通しが好感され上昇。インドはモディ首相が3期目も続投となり、新たな連立政権においてもインフラ投資などが牽引し経済成長が継続するとの見方が強まったほか、韓国では高性能メモリーの需要拡大期待から大手半導体メーカー中心に株価が上昇。一方、タイは2023年の下院総選挙で最多議席数を獲得した前進党が解党を命じられる可能性が高いと報じられるなど国内政治の不透明感が高まり、中国は、消費者物価指数(CPI)が市場の事前予想を下回り、デフレ懸念が高まったことから軟調。ベトナムは、海外投資家からの売り圧力が強まった。

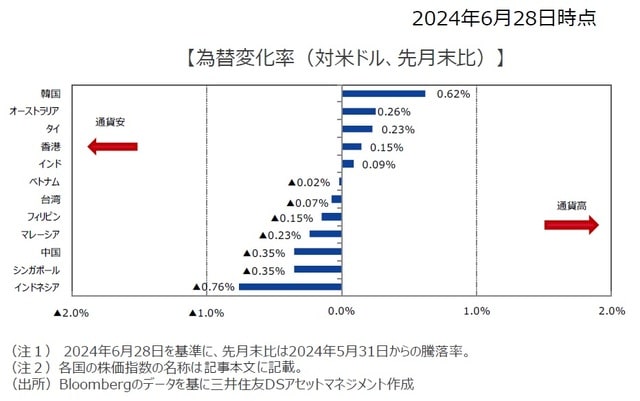

【通貨(対米ドル)】

◆まちまち

米ドルが6月に上昇したものの、アジア通貨はまちまちの展開となった。半導体輸出額の上振れを反映して貿易黒字が拡大した韓国ウォンが対米ドルで最も上昇した。一方、財政規律の緩みをプラボウォ次期大統領が示唆したことなどでインドネシアルピアが最も下落した。

【債券(国債)市場】

◆まちまち

国債利回りは欧米金利に連動し、韓国、シンガポール等で低下した。一方で政策金利が据え置かれた国・地域のうち、台湾では不動産価格の上昇抑制に向け銀行の預金準備率引き上げが実施され、またインドネシアでは財政赤字拡大懸念もあり、金利上昇の動きとなった。

<※参照:各国の株価指数の名称>

●中国:上海/深圳CSI300指数、●香港:ハンセン指数、●韓国:韓国総合株価指数、●台湾:台湾加権指数、●インドネシア:ジャカルタ総合指数、●マレーシア:クアラルンプール総合指数、●タイ:SET指数、●ベトナム:ベトナムVN指数、●シンガポール:シンガポールST指数、●フィリピン:フィリピン総合指数、●インド:SENSEX指数、●オーストラリア:ASX200指数

中国<金融市場動向>

⇒株式はもみあい、人民元は安定、金利はもみ合いながら低下

【株式市場】

◆中国景気への懸念から下落

5月の中国CPIなどが市場の事前予想を下回ったほか、不動産価格の下落が継続したことなどから、中国景気への懸念が高まった。また欧州連合(EU)が中国製EVに対する輸入関税率を引き上げるなど、中国と欧米諸国の通商対立を巡る不透明感が高まったことなども嫌気された。投資戦略においては、引き続き構造的な成長分野の有力企業、政策のサポートを得ている企業、国際競争力のある企業、増配が期待される企業に着目し、ツーリズムや高齢化関連、環境関連や工場自動化などが長期目線では有望視できそうだ。

【為替・債券(国債)市場】

◆人民元は安定

人民銀行は対米ドル基準レートを長期間ほぼ同水準で据え置いており、市場レートは取引レンジの下限近辺で安定推移している。その結果、米ドルが上昇する際には、人民元は他のアジア通貨に対して上昇しやすい。米ドル下落時には逆の事象になりやすい。米ドルが明確な下落傾向を示すことで、市場レートが基準レートに向けて上昇する余地が出てこない限り、足元でみられる市場レートの安定傾向は続きそうだ。

◆債券利回りはもみ合いながら低下する展開

中国では、政府の不動産部門に対する緩和策の効果が限定的なものに留まっており、景気鈍化見通しから金融政策の緩和的姿勢の継続が意識されたことや、軟調な株式市場によりセンチメントが悪化したことから金利は低下。目先は、将来的に想定される人民銀行による市場での国債売却の影響が意識される一方、中国経済の回復の鈍さに変化はなく、追加緩和への期待が維持される展開は継続すると見込み、中国国債利回りはもみ合いながら低下する展開を予想する。

中国<マクロ経済動向>

⇒需要不足が継続もハイテクに光明

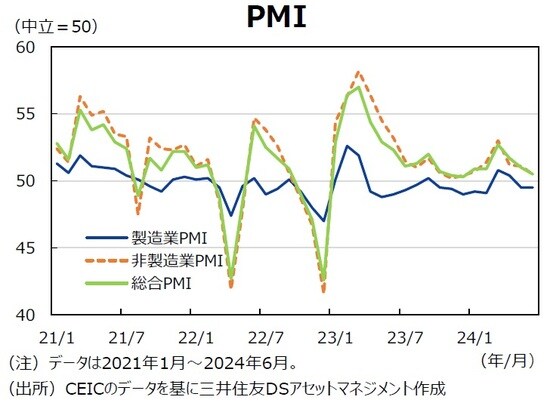

◆弱い需要が続く

6月の製造業購買担当者景気指数(PMI)は市場予想と同じ49.5と、50割れとなった。62.4%の製造業者が需要不足を主張しており、需要の代理変数である「新規受注」は49.5へ低下した。また、対象を絞った金融緩和を反映して中小規模製造業PMIは50割れで推移した。銀行はハイテクなど付加価値の高いセクターに積極的に融資を行う一方、融資の質向上のため、中小企業向け融資を抑制していると考えられる。更に「購買価格」は50割れだが「製品価格」も50割れに戻っており、利益圧迫の構図は続いているようだ。

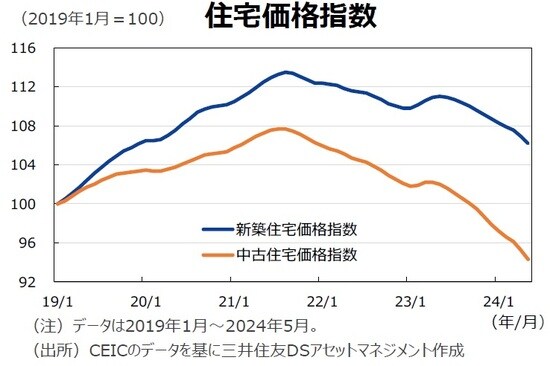

◆住宅価格の下落基調が続く

国家統計局が取りまとめている70都市の新築・中古住宅価格をみると、5月も新築・中古ともに引き続き下落した。住宅価格の下落基調が長期化することによって、家計部門の資産価値が目減りし、需要不足をもたらす構図が今後も続きそうだ。

政府は5月に入って、住宅在庫の削減策を打ち出した。国有企業が人民銀行の低利融資制度を利用し、購入した住宅在庫を低所得者向け住宅に転用するという内容だ。取引リスクは国有企業、不動産ディベロッパー、銀行、地方政府が負うことになっており、住宅価格を上昇傾向に反転させるパワーはなさそうだ。

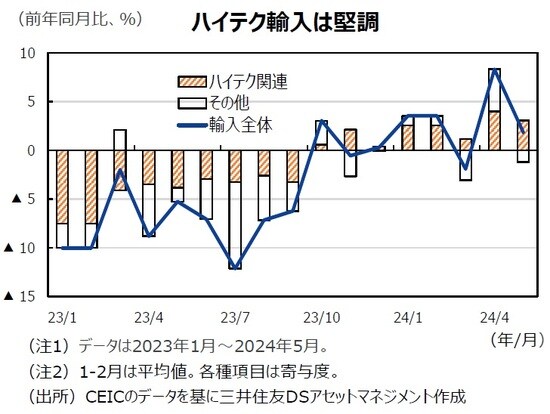

◆ハイテク分野に光明

5月の通関統計でも、ハイテク関連の輸入が堅調であることがわかった。そのうち米国からの制裁で注目されている半導体では、1-5月に集積回路(輸入の14%シェア)、半導体製造装置(輸入の2%シェア)は前年同期比+13.1%、+71.7%と高い伸びになった。各種メディアによると、政府は5月下旬に3,440億元の第3期半導体ファンド(第1期は1,387億元、第2期は2,041億元)を設定した。主な出資者は財政部、五大銀行+郵政貯蓄銀行とみられ、官主導で独自の半導体ロジスティックスを構築する意思がありそうだ。半導体などハイテク関連の生産、投資は目先上振れしそうだ。

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『上海株、中国景気への懸念から下落 ~アジア・マーケット動向の振り返り【解説:三井住友DSアセットマネジメント】』を参照)。