相続財産と何が違う?

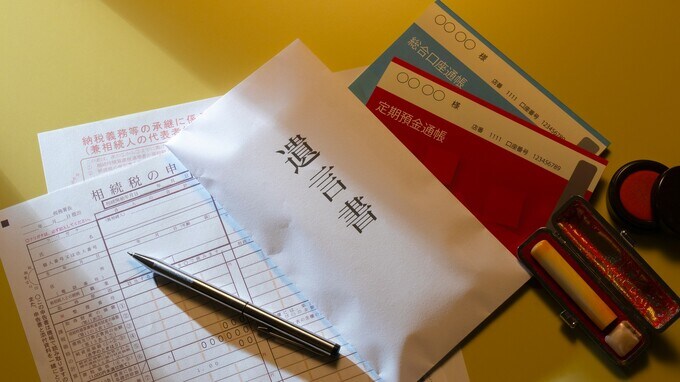

みなし相続財産とは民法上の相続財産(例:不動産、預貯金、株式等)ではないものの、相続税を計算する際、相続財産とみなして課税する相続税法上の財産を指します。

被相続人が以前から所有していた財産ではなく、相続発生後に相続人が受け取る「死亡保険金」「死亡退職金」等がみなし相続財産に該当します。相続税の計算の際は、これらの財産も含めなければなりません。

みなし相続財産が相続税の課税対象となる理由は、課税の公平を図るためです。

例えば、被相続人が以前から生命保険会社と保険契約を締結し、死亡後、受取人(相続人)に渡る死亡保険金は民法上の相続財産の対象外です。しかし、それを理由に課税しないと「相続人の相続税負担を回避するため、全財産を死亡保険金にかえてしまおう」と考え、実行する人達が出てくる可能性もあります。

それでは課税の公平性は保てません。そのため、相続・遺贈と同様の経済効果をもたらす財産は、相続財産とみなして相続税を課税するのです。

みなし相続財産の種類

それではどんな財産がみなし相続財産になるのか、具体的に見ていきましょう。

・死亡保険金(生命保険金):被相続人が死亡保険(生命保険)を契約し、死亡の際に受取人へ下りる保険金

・定期金:被相続人が掛金を払い、受取人が相続人としている個人年金等

・死亡退職金:会社等に長年勤務してきた被相続人へ支給されるはずの退職金を、遺族等が受け取る制度

・弔慰金:基本的に非課税だが、その金額が業務上での死亡なら普通給与の3年分を超えた分、業務外での死亡なら普通給与の半年分を超えた分が、死亡退職金とみなされ課税対象

・一定期間の生前贈与(暦年贈与):被相続人が死亡前3年以内(2024年1月1日以降の暦年贈与は7年)の贈与

・債務の免除:遺言で免除された債務

・低額の譲受:遺言で相続人が本来の時価より、大幅に低い価格で取得した財産

その他、公共法人等から受ける利益や、信託銀行に遺産を預け管理・運用する信託受益権も、みなし相続財産となる可能性があります。