貯金は三角、保険は四角

一方で、保険会社を通すことの最大のメリットは「保障」です。

たとえば証券会社から投資信託を毎月コツコツ3万円ずつ買い、100万円貯めたとします。保険はコツコツ3万円ずつ払っているあいだに被保険者が万が一亡くなった際には500万円や1,000万円といった、契約時に決めた保険金額を受け取ることができます。いわゆる「貯金は三角、保険は四角」というものです。

ただ毎月の3万円がすべて運用に回っているわけではないので、「保険としての保障機能」が不要という方であれば、加入を検討する際にはこの点を理解しておく必要があるでしょう。

また保険は途中解約すると経過年数によっては払った保険料よりも少ない金額が戻ってくる場合があり、途中でプラン変更がしにくくなりますので、加入前に十分検討することが重要です。

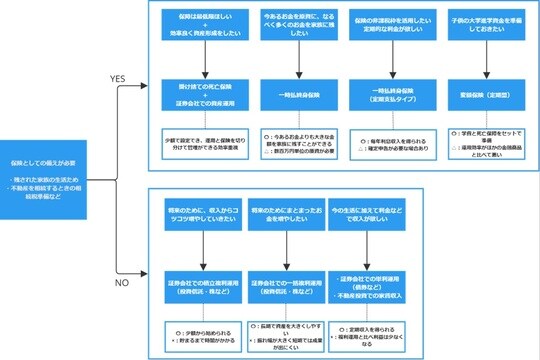

そこで、資産形成に役立つ考え方フローチャートを作成しました。あくまで一例でこの他にも運用方法はたくさんありますが、参考にしてみてください。

金融商品を選ぶ際には、期待できるリターンに目が行きがちですが、途中で解約した場合のデメリットや、税金、コストについてもあらかじめ確認したうえで、自分にあった商品を選択していくことが重要です。

ファイナンシャルプランナーと一口にいっても単にアドバイスをすることを仕事にしている方や、その後の保険販売が収入源となっている方もいます。どのファイナンシャルプランナーに相談する場合でも、確認するべきポイントは抑えたうえで相談に行くことをお勧めします。

牧元 拓也

ファイナンシャルプランナー

株式会社日本金融教育センター

注目のセミナー情報

【国内不動産】2月14日(土)開催

融資の限界を迎えた不動産オーナー必見

“3億円の壁”を突破し、“資産10億円”を目指す!

アパックスホームが提案する「特別提携ローン」活用戦略

【国内不動産】2月18日(水)開催

東京23区で利回り5.3%以上を目指す

建売ではなく“建築主になる”新築一棟マンション投資とは

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】