4月9日~4月15日の「FX投資戦略」ポイント

〈ポイント〉

・米ドル/円は先週も151~152円中心のレンジ・ブレークに至らず。

・わずか1円レンジの小動きもすでに2週間以上続いており、今週はさすがに抜ける可能性あり。ただ、投機筋の米ドル買いポジションはかなり大きくなっており、円安阻止介入の可能性もあることから、基本的に米ドル高余地は限られ、米ドル安の場合のリスク大。

・今週の米ドル/円予想レンジは147.5~153.5円。

先週の振り返り…151~152円中心の小動きが継続

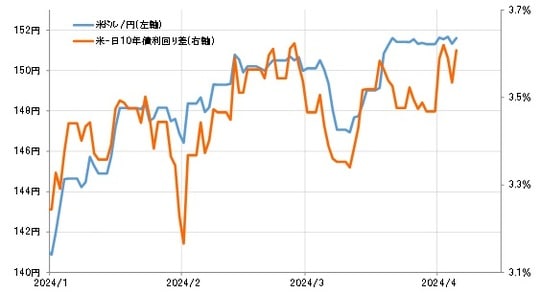

注目された金曜日の米3月雇用統計は、NFP(非農業部門雇用者数)など予想より強い結果となりました。これを受けて米金利が上昇、米ドル/円も上昇しましたが、過去2週間以上続いている151~152円を中心とした、変動幅がほぼ1円という狭さの状態が継続し、結局先週も完全に抜けるまでには至りませんでした(図表1参照)。

ところで、このような米ドル高値・円安値圏で横這う、最近にかけての動きは、日米金利差が変化したことの影響が少なくなっているという印象があります(図表2参照)。

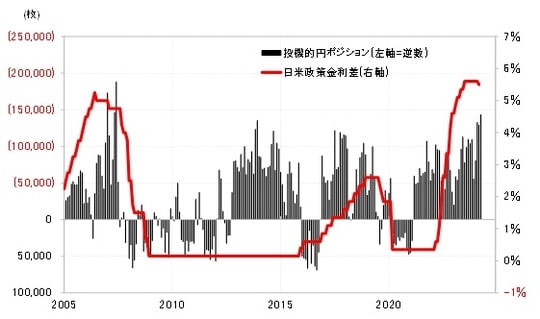

日米金利差の変化へ反応せず、米ドル高・円安傾向が続いていることを正当化できる要素としては、投機筋の円売り拡大が考えられるのではないでしょうか(図表3参照)。

投機筋の代表格であるヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジション(対米ドル)は先週、売り越しが年初来の最高を更新、14万枚以上に拡大しました。ちなみに、この14万枚以上の円売り越し(米ドル買い越し)という記録は、2013年12月と並んで、過去最高の2007年6月の18万枚以来の大幅となります(図表4参照)。

2006~2007年は、円の売り越しが突出して拡大したといった意味で「円売りバブル」が起こった時期だったと言ってもよいでしょう。その主因は、日米の政策金利差の「米ドル優位・円劣位」が5%以上にも拡大したためと考えられます。最近の日米の政策金利差も、この2007年以来の5%以上に拡大しています。

以上を踏まえると、最近にかけて展開している円売りは、「円売りバブル」が起こった2007年と同様、大幅な日米金利差による「円劣位」を受けて、圧倒的に円売りが有利ななかで展開している可能性が高いのではないでしょうか。

そうであれば、円安傾向がさらに続くか、それとも反転するかは、大幅な日米金利差を受けた投機筋の円売りが続くか否かが最大の焦点になると考えられます。

通貨当局の責任者である神田財務官は3月29日、「(円安は)ファンダメンタルズに沿ったものとは到底言えず、背景に投機的な動きがあることは明らか」と発言し、まさに投機主導の円安を強くけん制しました。つまり、投機的円売りが続くか否かの1つの焦点は、当局による「円安阻止介入」との攻防ということになるでしょう。

円安阻止介入は、直近では2022年9~10月に行われましたが、それらを参考にすると、今回の場合は過去2週間以上続いてきた151~152円の狭いレンジを抜けて「米ドル高・円安」が広がるようなら、いつ介入が実現してもおかしくないのではないと推測されます。そして、2022年の円安阻止介入は3回ありましたが、すべて介入が行われた当日に最大5円前後の米ドル急落が起こりました。このため、今回の場合も、介入が実現したあとは、一時的に「米ドル安・円高」に大きく戻す可能性があります。

これまで見てきたように、投機筋はすでに米ドル買い・円売りポジションに大きく傾斜している可能性が高そうです。このため、介入の有無にかかわらず、さらなる「米ドル買い」の余力は、徐々に低下している可能性があります。その状況のなかで、米ドル下落のリスクが高まった場合は、米ドル買いポジションの損益確定売りが広がることも考えられます。

以上を踏まえると、基本的にはさらなる米ドル高・円安が進む余地は限られ、リスクとしては、「米ドル安・円高」に振れた場合に大きくなるのではないでしょうか。