2024年3月のアジア・マーケット・マンスリー(後半)はコチラ>>

アジア:マーケット動向

⇒【株式】おおむね上昇、【通貨】まちまち、【債券】まちまち。

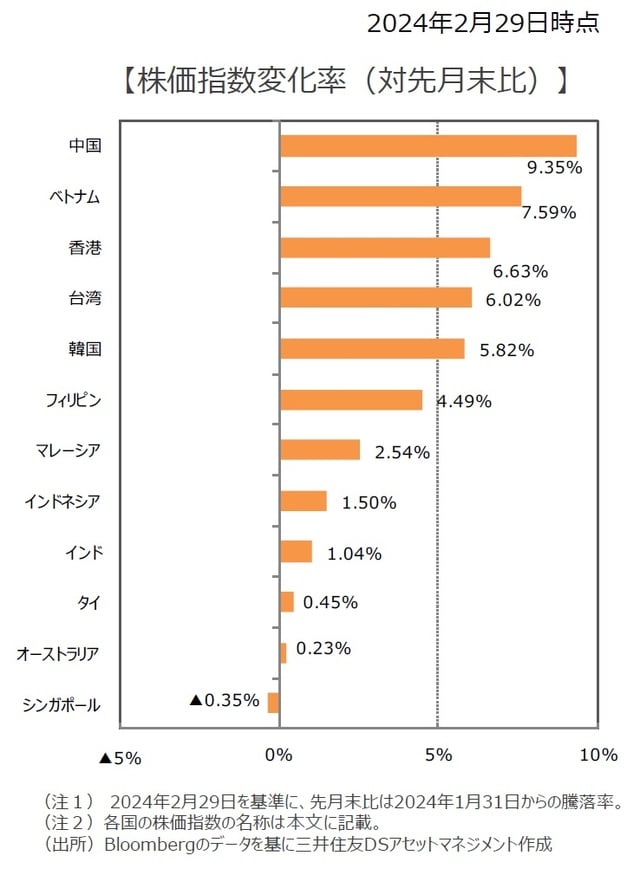

【株式市場】

◆おおむね上昇

香港は上昇。中国政府が低迷する株式市場への支援強化を示唆したことなどを好感。ベトナムも、1月の製造業購買担当者景気指数(PMI)が景気判断の節目となる50を上回ったことや、ベトナム国家銀行が企業の資金繰り支援のための優遇策を延長する方針と報じられたことから上昇。台湾は、世界的な人工知能(AI)関連市場の成長期待を背景に半導体関連企業の株価が牽引役となり、韓国では政府による上場企業の企業価値向上策への期待感などが市場の上昇要因となった。フィリピンはインフレ圧力の緩和が確認されたことが好感された一方、インド準備銀行がタカ派(インフレ抑制を重視する立場)的な政策スタンスを維持したことなどからインドの上昇率は相対的に小幅となった。

【通貨(対米ドル)】

◆まちまち

米ドルが2月前半に上昇し、後半にやや下落したなか、多くのアジア通貨が米ドルに対して下落した。景気低迷、政治不透明感を背景にタイバーツが最も下落した。インドネシアルピアなど複数の通貨は米ドルに対して上昇したが、小幅にとどまった。

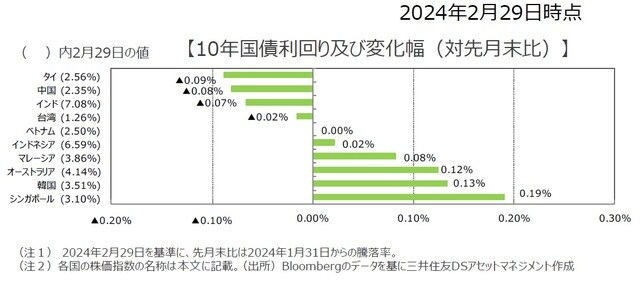

【債券(国債)市場】

◆まちまち

国債利回りはシンガポール、韓国、オーストラリア、マレーシア等で、1月に続き上昇した一方で、タイ、中国、インド等では23年11月以降の傾向が続き低下した。韓国、オーストラリア、タイ、インドで政策金利維持となるなか、中銀のインフレ指標への慎重姿勢も示された。

<※参照:各国の株価指数の名称>

●中国:上海/深圳CSI300指数、●香港:ハンセン指数、●韓国:韓国総合株価指数、●台湾:台湾加権指数、●インドネシア:ジャカルタ総合指数、●マレーシア:クアラルンプール総合指数、●タイ:SET指数、●ベトナム:ベトナムVN指数、●シンガポール:シンガポールST指数、●フィリピン:フィリピン総合指数、●インド:SENSEX指数、●オーストラリア:ASX200指数

中国<金融市場動向>

⇒株式はもみあい、元安リスクに留意、金利はもみ合いながら低下。

【株式市場】

◆景気浮揚に向けた取り組みを進める

中国政府が低迷する株式市場への支援強化を示唆したことなどが好感されたほか、春節(旧正月)連休中の消費関連支出が堅調であると伝わり、中国景気の改善期待が高まった。また中国人民銀行が住宅ローン金利の基準となる5年物最優遇貸出金利(LPR)を引き下げたことも株価の押し上げ要因となった。投資戦略においては、引き続き構造的な成長分野の有力企業、政策のサポートを得ている企業、国際競争力のある企業、増配が期待できる企業に着目し、ツーリズムや高齢化関連、環境関連や工場自動化などが長期目線では有望視できそうだ。

【為替・債券(国債)市場】

◆元安リスクに留意

米国の利下げ観測が浮上している状況下では人民元の対米ドルレートは上昇しやすいとみる。ただし、米国景気が引き続き堅調な内容であったことから短期的には米ドル上昇リスクがあることに加え、中国の金融政策は預金準備率引き下げなど緩和姿勢がすでに強化されているだけでなく、米中対立に伴う海外からの銀行融資の引き揚げリスクなどを考慮すれば、目先の元安リスクに留意したい。日本では利上げを含めた金融引き締めへの警戒感があるものの、引き締め長期化の可能性が低いことから円に対する下落リスクは限定的だろう。

◆債券利回りはもみ合いながら低下する展開

中国では、軟調な経済指標が継続しており、人民銀行による流動性供給を背景に、春節休暇前においても流動性環境が緩和的な水準を維持していたことから、金利は低下。月半ばに人民銀行がLPRの5年物を市場予想以上に引き下げたことから、金利は低下基調を継続して推移。

目先は、先行きの中国経済の回復の鈍さが意識されつつ、追加金融緩和への期待が高まる展開は継続すると見込み、中国国債利回りはもみ合いながら低下する展開を予想する。

中国<マクロ経済動向>

⇒需要不足が継続。

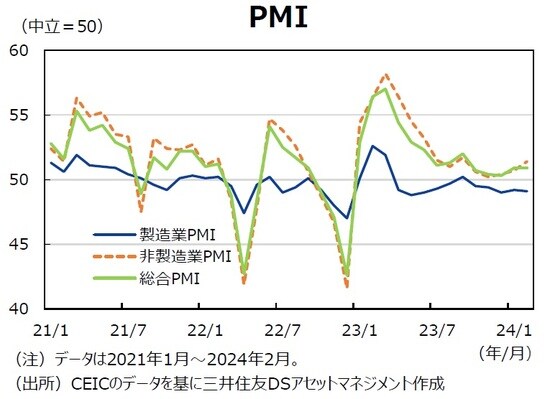

◆製造業PMIが引き続き50割れ

製造業PMIは2月に市場予想をやや上回り、49.1となった。ただ、需要不足を背景に引き続き50割れである。春節休暇に伴う従業員の帰省などで人手不足が顕在化し、配送時間が通常より長期化したこともあり、製造業PMIは押し上げられたが、この要素を除けば製造業PMIはもっと低かったと推察される。また、製品価格指数が引き続き50割れとなったことから、多くの製造業では原材料費用など調達コストが上昇しても、製品価格に転嫁することが難しい状況が続いている。この点が製造業発の低インフレをもたらしているとみる。

◆住宅価格の下落基調が続く

国家統計局が取りまとめている70都市の新築・中古住宅価格をみると、1月も新築・中古双方ともに引き続き下落した。住宅価格の下落基調が長期化することによって、家計部門の資産価値が目減りし、需要不足をもたらす構図が今後も続きそうだ。

◆5%前後の成長率を目指す

政府は全人代の政府活動報告で、実質GDP成長率を2023年と同じ5%前後に設定した。政府は2022年12月までゼロコロナ方針を続けてきたため、2022年の実質GDP成長率は3.0%とベースが低かったが、2023年の成長率は5.2%とベースが高くなったため、2024年の成長率目標は難度の高い設定と言えるだろう。

2023年の財政赤字の実績は特別国債1兆元を参入した補正予算を踏まえてGDP比3.8%と当初目標の3%から拡大した。2024年の目標は同3%であるが、特別国債1兆元、地方専項債3.9兆元も合わせたベースでファイナンスすべき財政規模を再計算すれば、そのGDP比は2023年実績値に近い数値となり、2023年3月の全人代で発表された数値と比較すると、明確に財政政策は強化されている。一方、低インフレによる名目GDPの下振れリスクは歳入欠陥リスクを高めやすい。

2024年3月のアジア・マーケット・マンスリー(後半)はコチラ>>

(2024年3月7日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※個別銘柄に言及していますが、当該銘柄を推奨するものではありません。

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『先月のアジア株式市場は「おおむね上昇」…株価の押し上げ要因は?アジア・マーケット動向を振り返る【解説:三井住友DSアセットマネジメント】』を参照)。