不動産を相続する際の問題点

不動産を相続すると様々な税金や手続きが必要となるだけではなく、いくつか問題点が挙げられます。

たとえば

- 不動産が1つで複数の相続人がいる場合の分割方法

- 相続財産が不動産のみで相続税が払えない場合

相続人が複数いる場合の不動産の分割方法

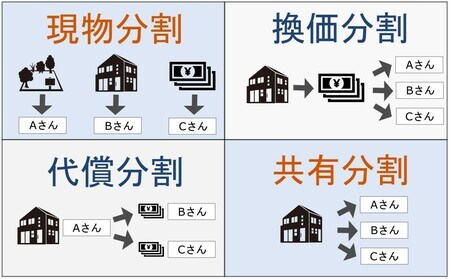

被相続人が所有していた不動産が1つで複数の相続人がいる場合、問題となるのは不動産を含めた遺産の分割方法(分配方法)です。遺産の分割方法は以下の4つがあり、遺産分割協議の際に相続人全員で具体的に分割方法を決める必要があります。

たとえば、不動産を残したいのであれば現物分割・代償分割・共有分割のいずれかを選択、財産を均等に分割するなら換価分割・代償分割・共有分割のいずれかを選択することとなります。遺産総額・相続人の資産・不動産の今後の利用状況を含め、ご家族にベストな分割方法を選択しましょう。

不動産のみ相続して相続税が払えない場合

「現物分割で不動産のみ相続した場合」や「遺産のほとんどが不動産だった場合」など、相続税が払えないケースもあるかと思います。相続税は相続発生の翌日から10ヵ月以内に、金融機関や税務署で現金一括での納税が原則です(近年はクレジットカードによる納付も可能です)。

仮に手元にお金がなくて相続税が払えない場合、不動産を売却して納税資金を確保する、もしくは延納の申請が必要になります。

相続税には物納制度もありますが、不動産は時価より低い金額で評価されてしまう上、手続きも複雑なので現実的ではありません。また、相続税が払えないからと、相続税の申告や納付を放置することは絶対に避けてください。相続税の納税期限を過ぎるとペナルティが課せられ、余計な税金を支払うことになります。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

■「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】