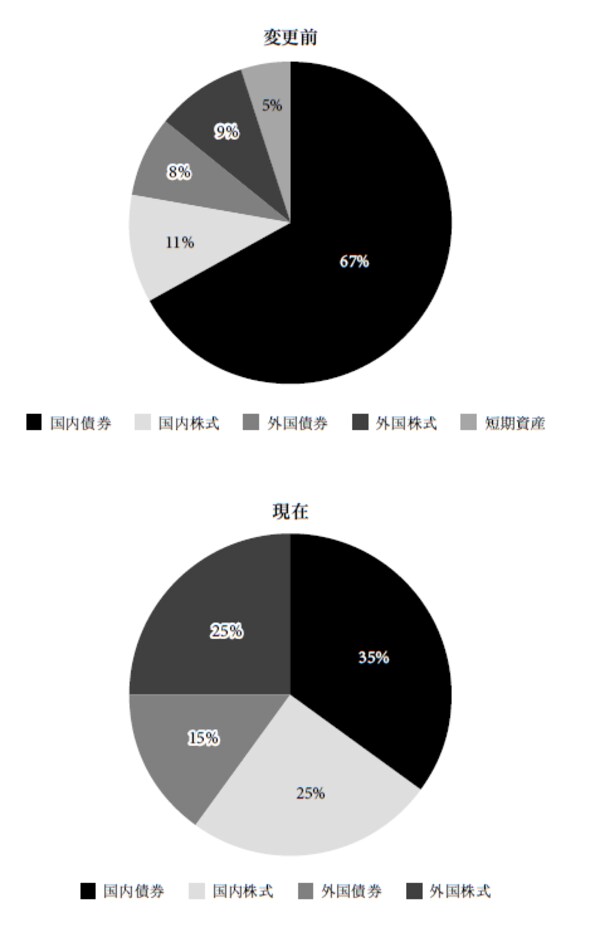

低リスクの国内債券比率を67%から35%に引き下げ

公的年金を運用するGPIF(年金積立金管理運用独立行政法人)が資産運用の中身(ポートフォリオ)を変更したことから、個人も株式投資をすべきだという人もいます。

以前のGPIFは、図のように資産の67%を国内債券で運用しており、国内株式は11%にすぎませんでした。しかし、現在のポートフォリオは、リスクの低い国内債券を35%に下げ、国内株式を25%、外国債券を15%、外国株式を25%にまで引き上げ、リスク資産が大幅に増えています。

公的年金の運用は、高いリスクをとって高いリターンを狙うものではありません。堅実に資産を増やしていくことを目標としています。その公的年金がここまで株式で運用する比率を増やしたのだから、個人も株式で運用すべきだという説を唱える人が出てきたのです。

GPIFがヘッジファンドの餌食に!?

しかし、GPIFのポートフォリオの変更には、実は政治的な背景があります。純粋に公的年金の運用効率を考えているというよりも、アベノミクスによって日本の株価対策に利用されたという側面が大きいといえるでしょう。

専門家の中には、GPIFがヘッジファンドの餌食になると指摘する人もいます。GPIFは約130兆円の運用資産を持っていますから、その一部だけを株式市場に振り向けたとしても、それなりのインパクトを与えます。

ポートフォリオの変更は事前に公表していますから、GPIFの購入によって日本の株価が上昇することを見込んだヘッジファンドが先回りをして買い、実際にGPIFが購入して株価が上昇したところで、ヘッジファンドは売り抜けて利益を得ようとしているのではないかというのです。

そうなれば、ヘッジファンドの売りによって、GPIFの保有資産が値下がりすることも考えられます。このような状況の中で、個人も株式投資に積極的に参加すべきだとは、とうてい言えないのです。

【図表】GPIFのポートフォリオの変更