---------------------------------------------------

【“プロ”に聞く!ベトナム経済】

景気循環だけでなく米中対立に伴う恩恵にも注目

---------------------------------------------------

10-12月期の成長率は加速

●ベトナムの実質GDP成長率は2023年10-12月期に前年同期比+6.7%と、市場予想の同+6.0%を上回り、7-9月期の同+5.3%から加速しました。2023年通年の成長率は前年比+5.0%と、政府目標の+6.5%を下回りましたが、2023年1-3月期の前年同期比+3.3%を底に、その後、加速傾向にあります。政府が付加価値税(VAT)の税率引き下げ措置(10%から8%へ2ポイント引き下げ)を2024年6月末まで延長したことに加え、下記のように追加利下げ予想も考え併せると、2024年の政府成長率目標(+6.0~6.5%)の達成は可能と判断します。

不動産業が持ち直し

●2022年4月に不動産大手企業が不正に社債を発行していたことが発覚し、政府が社債発行の規制を強化するなど対応したことを契機に不動産業は大きな打撃を受けました。しかし、政府はその後、利下げや社債償還延長などの対策を講じ、2023年10-12月期には不動産業の実質成長率(前年同期比)は3四半期連続のマイナスからプラスへ転じました。景気センチメント悪化をもたらしていた不動産業が持ち直したことは2024年の景気にプラスに貢献すると思われます。

インフレ安定化・米ドル軟調化で追加利下げへ

●12月の消費者物価上昇率は前年同月比+3.6%となり、2023年通年では前年比+3.3%と、政府目標値の+4.5%以下に収まりました。コア上昇率は2月以降11ヵ月連続で鈍化しており、今後、原油価格の急騰など供給面での価格上昇ショックが起きなければ、2024年の消費者物価上昇率は安定推移し、政府目標の+4.0~4.5%以下に収まると判断します。2024年には米国で利下げが始まるとの見方がコンセンサスになっており、米ドルが緩やかな軟調局面に入ることで、ベトナムドンの対米ドルレートには上昇余地が出てくると思われます。ベトナム国内のインフレ安定と併せて考えると、ベトナムでは2024年に追加利下げが行われると予想します。

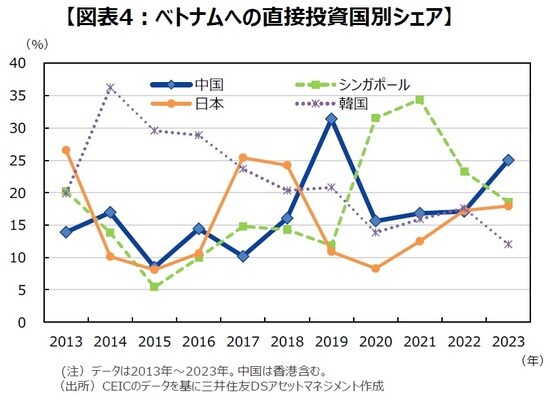

米中対立に伴う直接投資の恩恵を受ける

●ベトナムは、上記のような短期の循環的な景気回復だけでなく、構造的に直接投資の恩恵を受けやすい環境にあることも指摘できます。米国が2022年以降、半導体に関する制裁を中国に課したことから米中対立は激化しています。中国から海外向けの直接投資がGDP比で加速傾向にある一方、ベトナムへの直接投資を国ごとに見ると、中国(香港を含む)からの金額が2023年には最大になりました。米中対立の激化を受けて、中国に進出していた外国企業のみならず中国企業も海外市場での活路を見出そうとしており、ベトナムはその代表的な市場として認識されているといえます。直接投資の堅調な流入超は、資本ストック積み上げを通じて潜在成長率の押し上げにも寄与すると考えられます。

(2024年1月11日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『「米中対立に伴う恩恵」にも注目 景気回復局面に入ったベトナム経済【解説:三井住友DSアセットマネジメント・チーフリサーチストラテジスト】』を参照)。