問題の先送りとなる返済猶予――継続は難しい状況

前回の続きです。そして、このような中小企業の経営改善に向けた包括的な経営支援がなされる一方で、再生が困難である企業については、転廃業に向けた支援が取られることとなります。

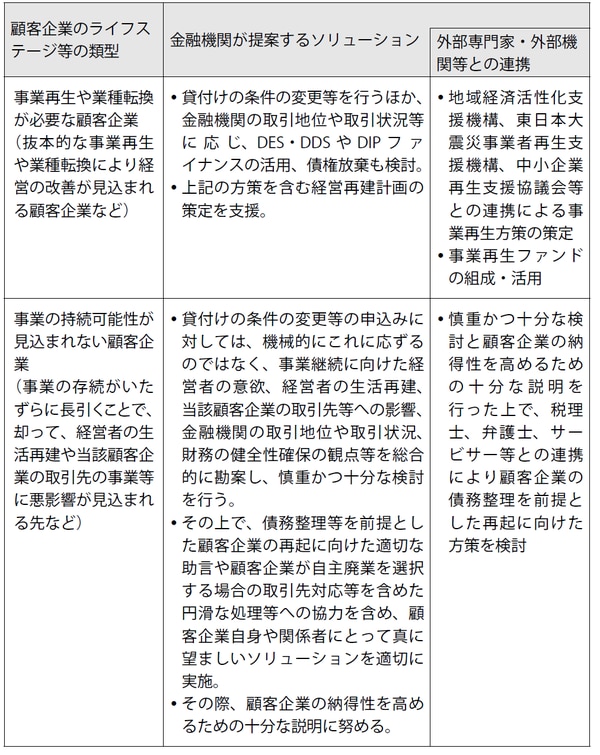

金融庁は、「主要行等向けの総合的な監督指針」や「中小・地域金融機関向けの総合的な監督指針」において、監督上の評価項目として、顧客企業に対するコンサルティング機能を発揮し、「最適なソリューション」を提案することを求めています。

そして、「顧客企業の経営目標の実現や経営課題の解決に向けて、顧客企業のライフステージ等を適切かつ慎重に見極めた上で、当該ライフステージ等に応じ、顧客企業の立場に立って適時に最適なソリューションを提案する」ものとしています。

その中で、「特に、顧客企業が事業再生、業種転換、事業承継、廃業等の支援を必要とする状況にある場合や、支援にあたり債権者間の調整を必要とする場合には、当該支援の実効性を高める観点から、外部専門家・外部機関等の第三者的な視点や専門的な知見・機能を積極的に活用する」としています。

また、具体例として、事業の持続可能性が見込まれない企業については、顧客企業が自主廃業を選択する場合の協力を含め、顧客企業自身や関係者にとって真に望ましいソリューションを適切に実施すべきとしています。

金融庁の施策としても、事業の持続可能性が見込まれない先については、問題を先送りにせず、廃業もやむなしとされているのです。

再生できない企業に「転廃業を促す」方向へ銀行を指導

また、昨今の金融機関側の事情としては、アベノミクスによる株高、景気回復により、財務体質が改善しつつあり、再生困難な貸出先に対する不良債権を処理するだけの余力が生じてきているということがいえます。

そして、そのような中、2014年3月19日付日経新聞が、次の通り、報じています。

「金融庁は中小企業金融円滑化法に基づき返済猶予を受けてきた中小企業に対し、転廃業を促す方針に転換した。金融機関への立ち入り検査でこれまでは返済猶予を求めてきたが、無条件で返済を猶予するのではなく、金融機関が抜本的な企業再生に取り組むよう促す。

……円滑化法は中小企業の資金繰り支援のため2009年12月に導入され、13年3月に終了した。その後も金融庁は激変緩和のため、金融機関に「返済猶予」を求めていたが、今後は「抜本的な企業再生」を求める方向にカジを切る。近く始める地銀への検査でも取引先の持続可能性を個別に聞き取り、地銀が取引先企業の転廃業に取り組むよう促す」。

このように、金融円滑化法の失効を踏まえ、中小企業について事業の再生可能性や持続可能性の有無による選別が進もうとしています。そして、再生できない中小企業については、廃業が迫られる時期が到来しつつあるのです。

【図表】金融庁 主要行等向け、中小・地域金融機関向けの総合的な監督指針(抜粋)